A diferença entre o preço de futuros e o preço à vista de um par de moedas é chamada de base.

A base pode ser positiva ou negativa. Dependerá da relação atual entre as taxas de juros de curto prazo da base e os termos das moedas que estão sendo consideradas.

A moeda base é a primeira moeda em uma cotação de par de moedas, e a cotação da moeda de termos é a segunda metade da cotação.

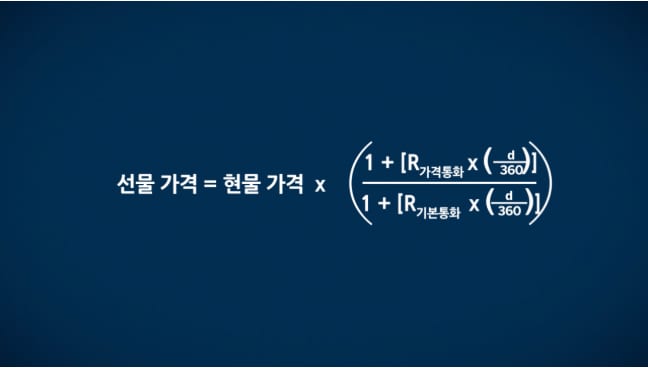

O preço de um produto de futuros de FX é baseado na taxa à vista do par de moedas e um diferencial de juros de curto prazo. A fórmula de precificação é semelhante à forma como os contratos a termo de FX são precificados no mercado OTC. Na equação a seguir, R é a taxa de juros de curto prazo de uma moeda e d é o número de dias desde a liquidação comercial até o vencimento.

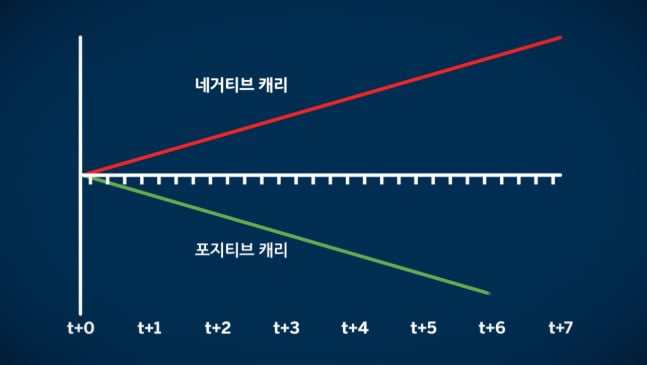

Se a taxa de juros de curto prazo da taxa do termo de moeda for inferior à taxa de juros de curto prazo da moeda base, os futuros devem ser negociados com desconto em relação ao preço à vista do par de moedas. A base (isto é, futuros menos valor à vista) seria cotada como um número negativo.

Este número negativo é o resultado do que é conhecido como carry positivo. Ele é considerado positivo porque um investimento na taxa de juros de curto prazo da moeda base gera mais rendimento do que o rendimento gerado pela taxa de juros a curto prazo do termo de moeda.

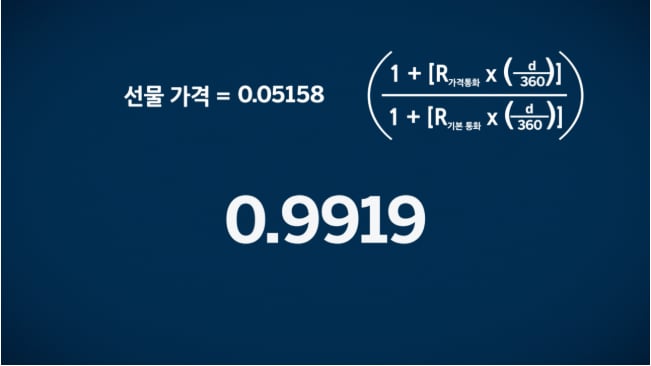

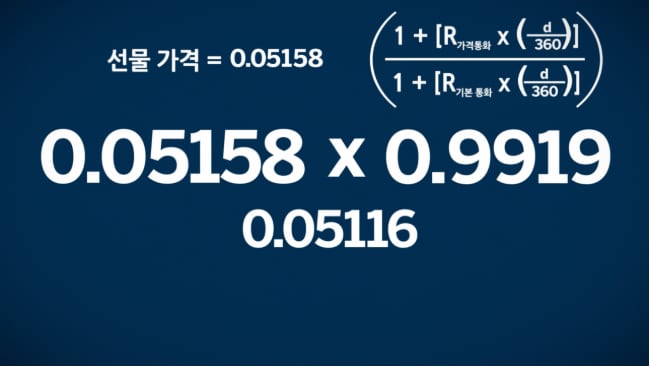

Considere futuros em peso mexicano/dólar americano, cotados em termos americanos como MXN/USD. O peso mexicano está na posição de moeda base. Suponha que você tem uma taxa de juros de curto prazo de cerca de 4,25% para um acordo de prazo até o vencimento de 82 dias.

O USD está na posição de termos e tem uma taxa de juros de curto prazo de 0,70%.

Observe que a taxa de USD é menor do que a taxa mexicana. Isso implica carry positivo, então o preço de futuros deve ser menor do que o preço à vista. Usando os insumos fornecidos, juntamente com uma taxa equivalente à vista de 0,05158, isso resulta em um preço de futuros implícito de 0,05116 em relação a um preço cotado de mercado intermediário de 0,05115. Os futuros são cotados em -43 pontos sob o valor à vista devido ao carry positivo.

Avançando mais um pouco, vamos alterar o valor de tempo para vencimento de 82 dias para 30 dias. Como isso afeta o multiplicador?

Usando o mesmo cálculo, o novo multiplicador é 0,99705, que é maior do que o nosso multiplicador em 82 dias. Isso significa que o preço de futuros, enquanto ainda menor, estará mais perto do valor à vista. Isso é devido à erosão do valor temporal do dinheiro, ou decadência do tempo.

À medida que um contrato de futuros se aproxima do vencimento, o valor do dinheiro no tempo esgota-se e o preço de futuros converge para o valor à vista.

O preço de futuros implícitos de 30 dias chega a 0,05143 em relação a um valor à vista de 0,05158. Quando subtraímos o preço de futuros do preço à vista, obtemos -15 pontos.

A base diminuiu de -43 para -15. No vencimento, futuros e à vista convergem para o mesmo nível.

Para futuros de FX, base é a diferença entre o preço de futuros e o preço à vista de um par de moedas.

Há um custo de consideração de carry para produtos de futuros de FX. Este é um fator determinante para saber se o preço de futuros é negociado com desconto ou com prêmio à vista.

Se a taxa de termos for maior que a taxa base, os futuros devem ser negociados a um prêmio ao preço à vista da moeda. No entanto, quando a taxa de termos é menor que a taxa base, os futuros devem ser negociados com um desconto para o valor à vista.

A base, ou diferença no preço de futuros versus à vista, pode ser positiva ou negativa. O que é importante lembrar, é que, independentemente de a base ser positiva ou negativa, o preço de futuros convergirá para o preço à vista à medida que se aproxima do vencimento. Em outras palavras, à medida que o tempo se esgote no contrato de futuros, o diferencial de taxa de juros tem menos efeito sobre o preço de futuros e que o preço de futuros converge para o valor à vista.

-

aDesconto

-

bPrêmio

-

cPreço à vista

-

dValor equivalente