股票:未來10年股息黯淡?

2020年代對美國股市而言是充滿波動的時期。標普500®指數在2020年2月和3月下跌35%,接著在2020年4月和2021年12月呈現125%的回漲幅度在2022年前10個月下跌27%,後續又在今年年初創下歷史新高。有鑑於這些波動,以及通膨與利率的上升,投資人該如何看待標普500指數目前的估值水準?標普500年度股息指數期貨可協助洞悉脈絡。

芝商所在2015年推出了標普500年度股息指數期貨。初始合約包含該年度以及接下來五年,直到2020年止。兩年後的2017年,產品擴大為11份合約,該年度(2017年)一份,加上接下來10年(2018-2027年)每年各一份。

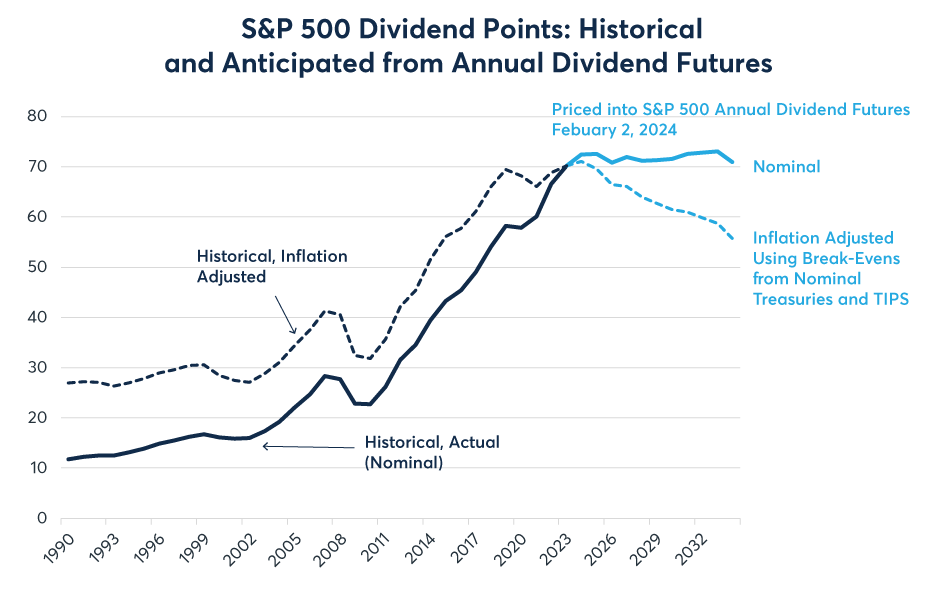

這些期貨產品推出後,投資人有史以來首度能觀察股息的期貨曲線,該曲線可以代表投資人對企業未來10年獲利的預期。最驚人的是,當時投資人預期標普500指數未來10年的名義股息配發成長將趨近於零。考量預期通膨(由標準美國公債與美國抗通膨債券〔Treasury Inflation Protected Securities,TIPS〕兩者殖利率的差衡量)後,投資人無疑預期未來10年的實質(經通膨調整後)股息配發將大幅下跌(圖1)。為何股市成交量接近歷史新高,而投資人對股息卻如此悲觀呢?

圖1:期貨價格預測未來10年的股息配發成長趨近於零

標普500股息點:年度股息期貨的歷史與預期

亦另人驚訝的是,標普500指數因期貨股息配發的預期而上漲。2017年初,11份年度股息指數期貨加總後,預期將有497個標普500指數點,在未來10年(2017-2027年)將以股息形式配發。截至2024年1月為止,以到2034年為止的10年期,此一數字已上升了29%,來到641點。同時,從2017年初至今的同一期間,標普500指數從2,270點上漲到4,905點,上漲幅度為116%(圖2)。為何標普500指數的價格報酬高達116%,而未來股息配發預期卻只上漲29%呢?

圖2:自2017年初以來,標普500指數上漲了116%,預期股息只上漲了29%

標普500®指數和未來10年預期股息的名義價值

說明分為兩個部分:疫情爆發前和疫情爆發後。為分析此一現象,我們必須轉換原始資料數列,將這些合約的價值加總為淨現值(NPV)。為計算淨現值,我們使用美國公債殖利率來折現年度股息配發的未來預期價值。

在計算出年度股息指數期貨的淨現值後,我們發現該數列幾乎與標普500指數完美同步,直到2020年3月為止(圖3)。債券殖利率下跌為股市在2017至2020年初期間上漲的主要原因(圖4)。債券殖利率下跌會提高未來股息殖利率的淨現值。標普500指數接下來從2020年4月開始飛升,大幅超越股息淨現值可能暗示的股市公允價值。若現今標普500指數和未來股息淨現值之間的比率與2017至2020年初的水準相當,則標普500指數會接近3,200點,而非4,900點。是什麼造成了這樣的差異?

圖3:標普500指數與股息淨現值同步,直到聯準會重啟量化寬鬆為止

標普500®指數與未來10年年度股息指數期貨的淨現值

圖4:利率下跌在2017-2020年期間提升了股息的淨現值,但其後並未維持此現象

美國:聯邦基金利率和5年期、10年期、30年期國債孳息率

2020年3月27日,美國國會通過了《新冠病毒援助、救濟和經濟安全法》(Coronavirus Aid, Relief, and Economic Security Act,簡稱「CARES」 法案),這是一個總值2.2兆美元的政策方案,針對因疫情經濟下滑而受累的美國家庭和企業提供援助。同時,美國聯準會(Fed)在2020年的3、4、5月執行了3.兆美元的量化寬鬆(QE)計劃。此後一年半之前間,聯準會以每月1,200億美元的步調持續擴增資產負債表規模,直到2022年初才縮減購買規模。同時,國會又在2020年12月底通過了追加9,000億美元的新冠補助,並在2021年3月11日通過1.9兆美元的《美國救援方案法》(American Rescue Plan)額外補助,在2022年底通過8,910億美元的《降低通膨法》(Inflation Reduction Act)。所有補助支出加總共計5.9兆美元,而聯準會向市場收購了4.8兆美元的債券(大部分為美國政府債券,還有少數的抵押貸款債券和一些公司債券)。

隨著通膨上漲,聯準會自2022年6月開始縮表,初始步調是每個月475億美元,並在2022年9月開始增加為每月950億美元(圖5)。在一段期間內,此舉以及一連串的75基點(bps)升息似乎對股市造成下行壓力。但到了2022年末,股市似乎已經適應較高的利率,並展開了由七、八檔科技股主導、展開競爭幅度非常貼近彼此的漲勢,而其餘多數股票則尚望塵莫及。若縮表與債券殖利率上漲憂擾了股市,那全球通膨率急遽下跌對股市就是喜訊了。

圖5:量化寬鬆或許導致股票上漲,然量化緊縮則(尚未)未傷害到股價

聯準會資產負債表與標普500®期貨

所以這一切在2024年初代表的意義?首當其衝,市場不看好未來的股息分配成長,或許有其根據。首先,企業營收佔GDP的百分比接近歷史新高。這些營收佔GDP從6%到12%百分比的範圍。截至2023年第3季為止,企業營收接近GDP的12%(圖6)。因此,相對於經濟規模來擴張企業營收可能會很困難。再來由於目前的失業率低於4%,很難像資源利用率很低時(如衰退谷底)看到經濟成長超越趨勢。最後,殖利率曲線陡峭倒掛,加上聯準會緊縮525個基點,經濟真有可能進入衰退。2008-2009年的衰退使投資人的股息配發減少了20%,而標普500指數下跌60%。

圖6:企業獲利佔GDP百分比接近歷史新高

美國企業盈利佔GDP的百分比

雖說如此,也有人認為標普500年度股息指數期貨可能過於悲觀。他們遺漏了去年股息配發的上漲。再者,如同我們過往研究所示,1970年代的高通膨期間股息配發大漲,績效優於股票市場)。