- 23 Feb 2021

- By Business Weekly

觀察指數趨勢的同時,筆者一定會把一個指標當成最重要的參考依據,這個指標就是美元指數。

什麼是美元指數?美元指數是透過六個主要外匯計算出來的指數,代表著美元的強與弱,而美元本身除了是全球最多商品的結算貨幣之外,也是全球第一大國的貨幣,所以美元指數深深的影響著全球金融市場,因此我們想要預測2021年的指數,就必須了解美元的動態與趨勢。

歷史總是有很多相似的狀況發生,2015年8月24日,當天台股開盤重挫500點(當時漲跌幅限制為7%),盤面近半個股跌停鎖死,同一時間台幣貶值到33.6,來到最近10年的最高點,前次高峰是2008年,同一時間美元指數也是近年來的相對高!

筆者分享自身研究美元指數與股票之間的關係,發現台股跟美元指數呈現高度負相關,因此我們可以得到一個知識:美元漲,台股跌;美元跌,台股漲跟一般投資人認為台灣是外銷為主的國家,台幣貶值有助於出口,因此台幣貶值會讓台灣的公司業績成長獲利成長,有助於股市的常態印象不一樣,除了台股有這樣的現象之外,美股是否受到美元指數的牽引而變化呢?

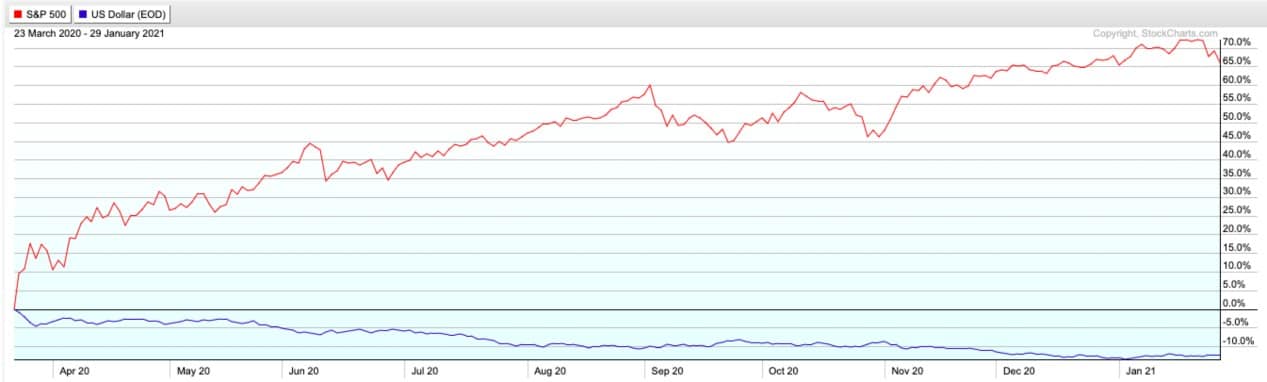

答案是的確如此:下圖是2020年3月到2021年1月31日美元與標普500的報酬圖,我們可以很清楚地看到,這一段時間內標普500持續上漲;同一時間美元指數持續創低:

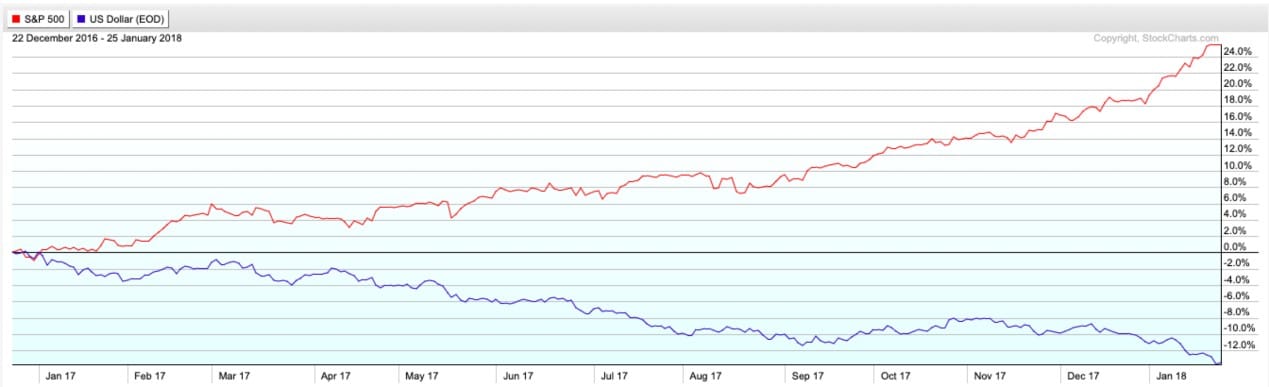

無獨有偶:2017年也發生一樣的事情,這一段時間內標普500持續上漲;同一時間美元指數持續創低:

從上面的歷史經驗我們可以得知,無論台股或是美股,只要是美元弱勢的情況之下,股市就很容易不斷地創高,即使中間有回檔,但是最終仍是創高!

那麼我們就從上面的經驗得知一個很重要的知識:美元強弱決定了市場的方向。

那麼我們如何得知美元的強弱呢?觀察聯準會的作法是否持續QE,不間斷的提供流動性給市場,美國聯準會於12月利率決策,維持基準利率維持0~0.25%區間不變,聲明稿維持經濟前景保守、不確定性風險高的看法,並新增前瞻指引:購債1200億直至Fed雙重使命有實質進展為止。

解讀:聯準會認為新冠肺炎仍然讓市場覺得膽戰心驚,因此聯準會決定持續印鈔票直到聯準會的重要使命:通膨與失業率雙雙回到正常水準為止(通膨目標2%,失業率低於4%)。

我們從聯準會的近期的態度就知道,美元弱勢應該會持續下去,QE就代表著美元的擴大供給延續,用經濟學最簡單的供需原理:供給增加,需求沒有增加,價格比較容易下跌。

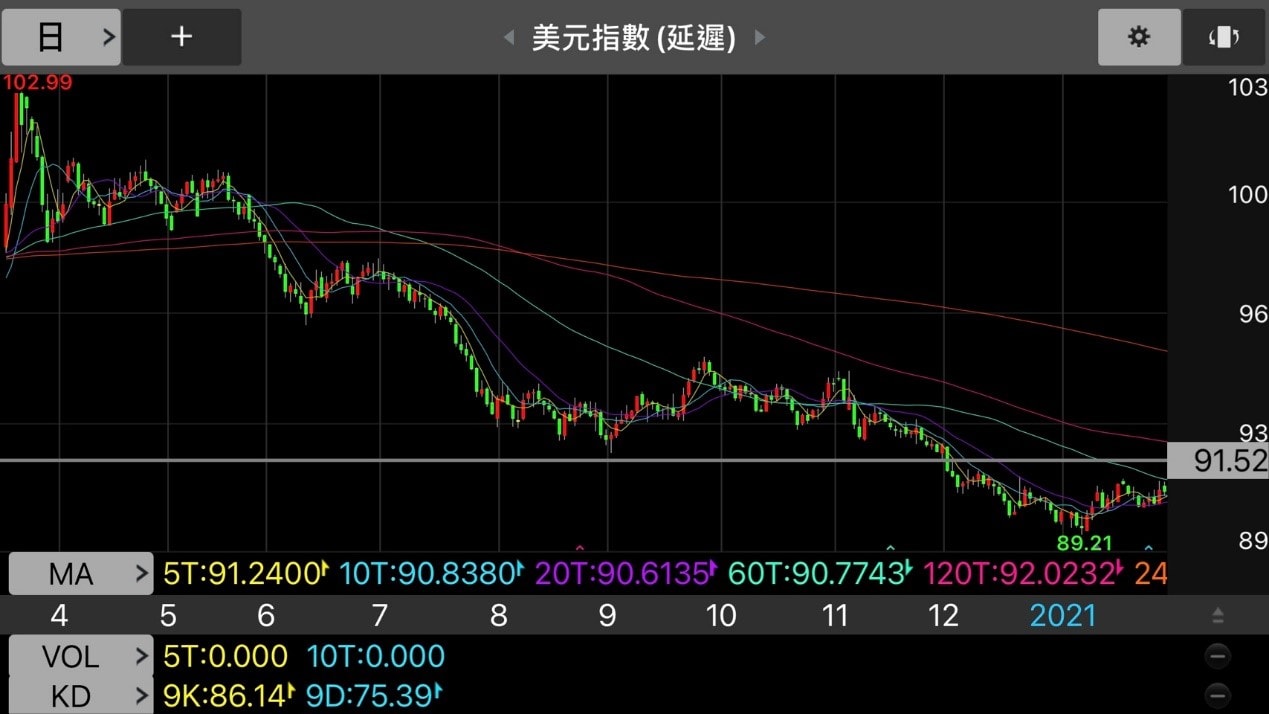

因此我們可以確認一件事情,美元指數在未來聯準會停止印鈔票之前,比較容易下跌不容易上漲,這也代表著2021年重大的趨勢:指數最終會比2020年12月31日的收盤價更高,無論是台灣加權指數或是標普500指數我認為都是如此!最後我們使用技術面來觀察美元的動態:日線(最近一年),無論短線、中線、長線來看,美元都是呈現空頭排列,意味著美元仍是屬於貶值趨勢。

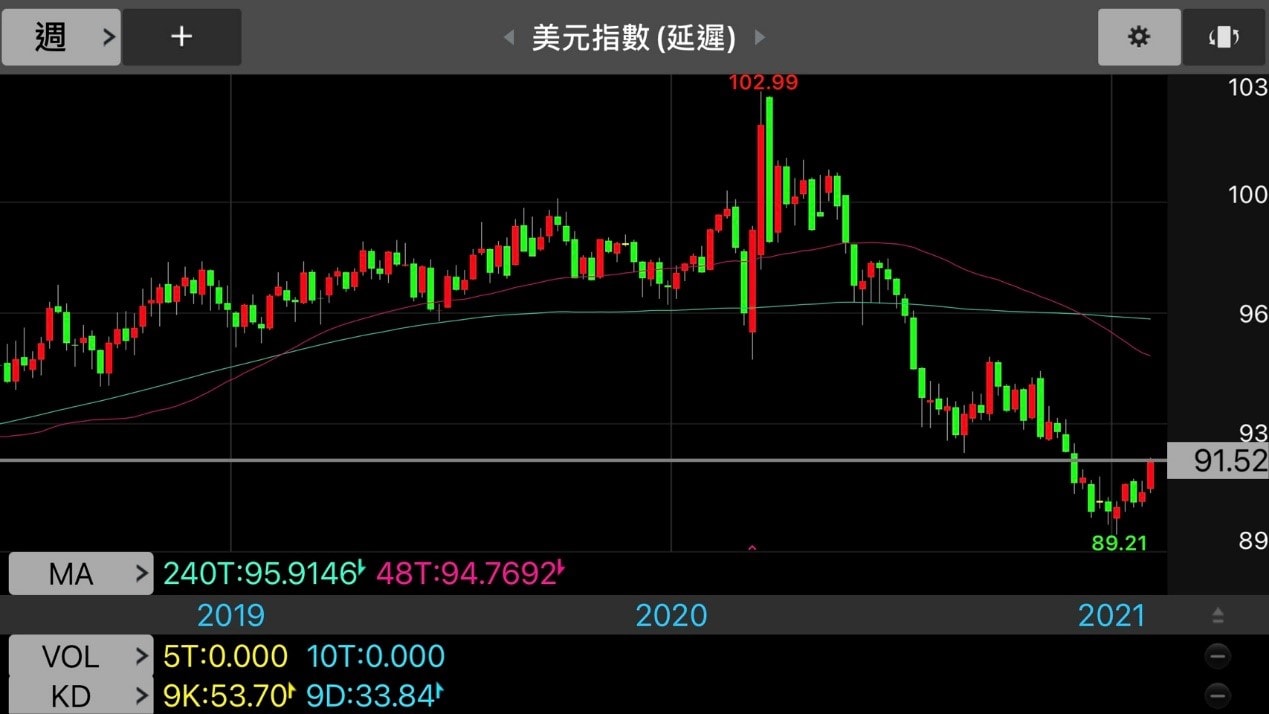

週線(最近2年)較長週期:我們可以看到綠色線(5年線)正式下彎走空,並且還看到紅線(年線)與綠色線(5年線)呈現死亡交叉,這個我們從技術面的解讀上來看,就是這是長週期的起跌的開始,美元可能需要很長一段時間才能重新回到多頭。

因此我們從技術面也看到了同樣的結論,美元可能會走一個較長時間的空頭,意味著股市能走一個較長時間的多頭,因此2021年將會是一個多頭年,這個週期很像2015~2017這一個循環。

2015年崩盤過後,除了2016年第一季的修正之外,股票市場走了兩年的大多頭。

2020年新冠疫情過後,2021年應該除了疫情再次爆發因素會讓市場修正,2021年是一個多頭年,並且搭配聯準會的態度與美元指數的技術面一起來看,並且搭配市場超低的利率,2021將會呈現多頭,並且媲美2016與2017的表現:2016年標普報酬率:12%;2017年標普報酬率:21.8%。

綜上所述,我們可以觀察美元指數走勢,假設在美元持續疲軟之下,股市多頭列車可望續行,建議一般投資人如果對個股無暇研究,可直接利用指數期貨如S&P、小S&P參與行情,而近年美國芝加哥商品交易所(CME)更力推微型期貨商品,小額投資人可操作微型小S&P,每口保證金僅為小S&P的十分之一,不僅降低操作門檻,策略上也可分批買進或賣出,大大提升操作靈活性。

並且美元弱勢其他全非美貨幣也比較容易升值,可以考慮作多非美貨幣的商品,降低美元貶值的風險。

第三方內容免責聲明

所有意見表達反映了作者的判斷,可能會有所變更,且並不代表芝商所或其附屬公司的觀點。內容作為一般市場綜述而提供,不應被視為投資建議。信息從據信為可靠的來源獲取,但我們並不保證內容是準確或完整的。我們不保證提到的任何走勢將會繼續或預測將會發生。過往業績並不預示將來結果。本內容不得被解釋為是買賣或招攬買賣任何衍生品或參與任何特定交易策略的推薦或要約。如果在任何司法轄區發布或傳播本內容會導致違反任何適用的法律法規,那麼,本內容並不針對或意圖向在該司法轄區的任何人發布或傳播。

亞洲地區免責聲明

期貨與掉期交易具有虧損的風險,因此並不適於所有投資者。期貨和掉期均為槓桿投資,由於只需要具備某合約市值一定百分比的資金就可進行交易,所以損失可能會超出最初為某一期貨和掉期頭寸而存入的金額。因此,交易者只能使用其有能力承受損失風險但又不會影響其生活方式的資金來進行該等投資。由於無法保證這些資金在每筆交易中都能獲利,所以該等資金中僅有一部分可投入某筆交易。

本資料中所含信息與任何資料不得被視作在任何司法管轄區買入或賣出金融工具、提供金融建議、創建交易平台、促進或吸收存款、或提供任何其它金融產品或任何類型金融服務的要約或邀請。本資料中所含信息僅供參考,並非為了提供建議,且不應被解釋為建議。本資料並未考慮到您的目標、財務狀況或需要。您根據本資料採取行動前,應當獲得適當的專業建議。

本資料中所含信息均如實提供,不含任何類型的擔保,無論是明示或暗示。芝商所對任何錯誤或遺漏概不承擔責任。

CME Group和“芝商所”是CME Group Inc.的註冊商標。地球標誌、E-mini、E-micro、Globex、CME和Chicago Mercantile Exchange是Chicago Mercantile Exchange Inc. (“CME”) 的註冊商標。 CBOT是Board of Trade of the City of Chicago, Inc. (“CBOT”) 的註冊商標。 ClearPort和NYMEX 是New York Mercantile Exchange, Inc. (“NYMEX”) 的註冊商標。此商標未經所有者書面批准,不得修改、複製、儲存在可檢索系統裡、傳遞、複印、發布或以其它方式使用。

CME、CBOT及NYMEX均分別在新加坡註冊為註冊的認可市場運營商以及在香港特區註冊為認可的自動化交易服務提供者。除上述內容之外,本資料所含信息並不構成提供任何境外金融工具市場的直接渠道,或《金融工具與交易法》(1948年第25條法律,修訂案)界定之境外金融工具市場交易的清算服務。 CME歐洲交易所股份有限公司註冊及受權的服務並不含蓋以任何形式在亞洲任何管轄區內(包括香港、新加坡及日本)提供金融服務。芝商所實體在中華人民共和國或台灣概無註冊、獲得許可或聲稱提供任何種類的金融服務。本資料在韓國及澳大利亞境內根據《金融投資服務與資本市場法》第9條第5款及相關規則、《2001年企業法》(澳洲聯邦)及相關規則的規定,將發布受眾僅限於“職業投資者”;其發行應受到相應限制。