- 8 Apr 2021

- By Anue

全球氣候不穩偏乾旱,使農作物歉收,加上中國2020年因水災、豬瘟而大量進口黃豆及玉米,帶動黃豆及玉米期貨價自去年6月起強勁攀升,小麥也受益跟著齊漲。隨著景氣復甦,市場看好商品進入超級循環,近來飆漲的「黃小玉」上半年是否還有戲唱?

芝商所旗下的CBOT黃豆、玉米期貨價目前已觸及6年新高,並維持高檔震盪格局,小麥價格則較穩定。作物價格走高,以及中國需求激增,讓美國農民樂於積極擴大種植。美國農業部預測,2021年度玉米及大豆的種植面積將達1.82億英畝,這是有史以來最高的水平,比去年增加了約800萬英畝。

資料來源:芝商所CME Group,CBOT黃豆期貨5月合約價

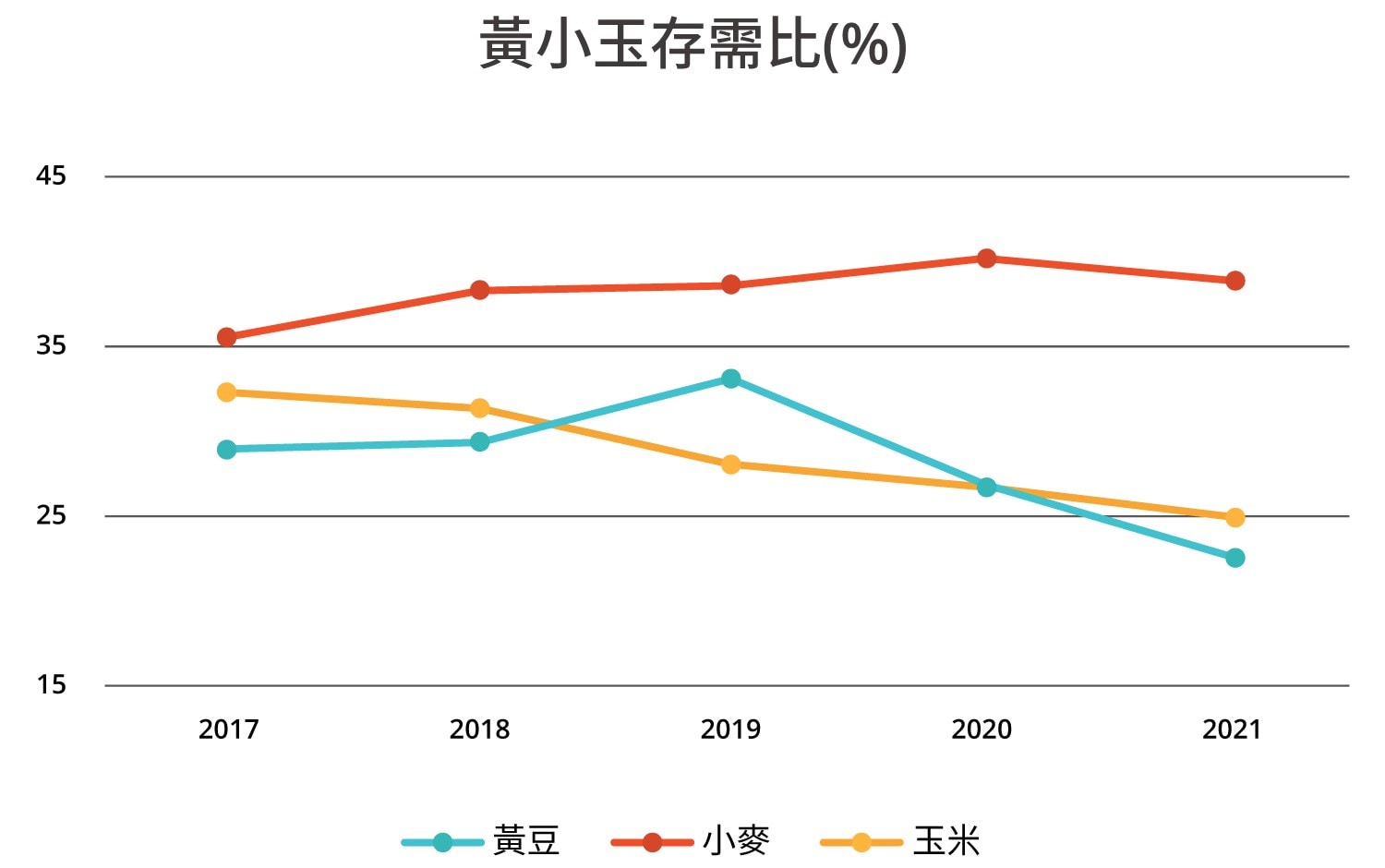

庫存比看供給:黃豆、玉米吃緊,小麥維持中性格局

投資黃小玉,首先要看無基本面題材,若庫存水位偏低則有利作物價格上漲。其中USDA估算的「存需比」最具走勢影響力,即作物期末存貨/需求量,代表現有庫存可以供應幾年的需求(單位為 %),數值越小價格越容易攀升。

黃豆19/20年受中美貿易戰影響,美國農民種植意願降低,導致黃豆產量減少;如今貿易戰緩解,20/21年產量雖高於去年,仍低於貿易戰前兩年的水準,在中國需求回升下,因此美國農業部樂觀看待今年上半年黃豆庫存消化,有利價格支撐。

玉米雖然玉米產量仍高於2019年的水準,不過因中國飼料用玉米需求提升,使美國玉米出口轉強,加上美國乙醇需求改善,使美國玉米庫存量下滑,且南美氣候乾燥影響產量,因此USDA預估,20/21年玉米市場保持缺口,需求持續擴張之下,玉米價格仍有撐。

小麥反聖嬰衝擊,USDA估美國小麥將年減5%,不過俄羅斯小麥產量則將年增16%。雖然中國對穀物的強勁需求,有利美國小麥庫存消化,但俄羅斯增產,導致全球總體庫存量變化不大,因此小麥供應維持中性格局。

資料來源:美國農業部

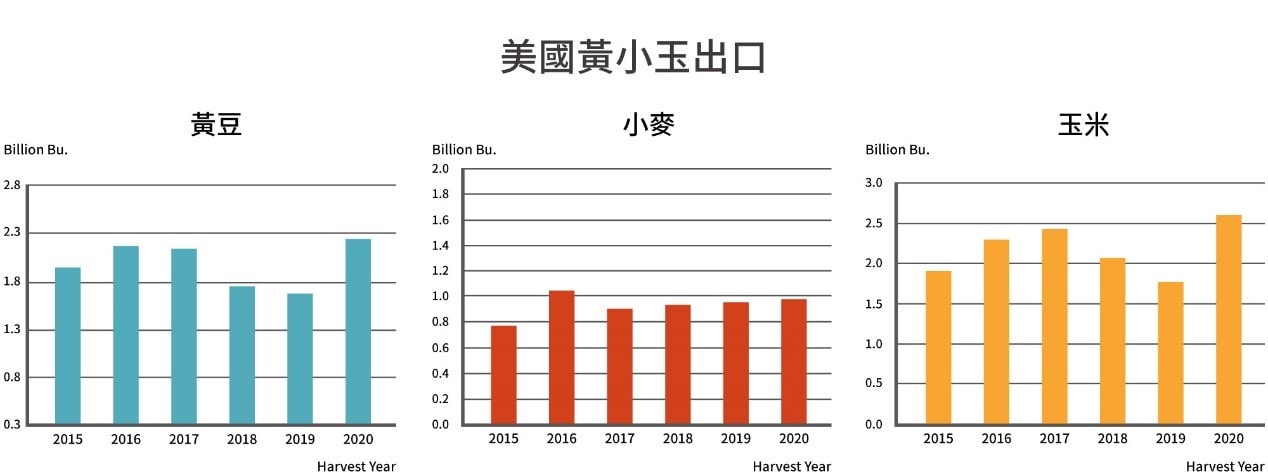

進出口看需求:黃豆、玉米強勁,小麥略顯疲弱

黃豆非洲豬瘟自2018年傳入中國,導致全國50%豬隻死亡,隨著疫情降溫,中國生豬數量開始復甦,因此飼料需求大幅攀升,加上中美貿易協議承諾大規模採購美國農產品,美國農業部預測,中國今年黃豆進口量將達到1億噸。

玉米中國境內玉米供應吃緊,以致價格屢創新高,因此中國在2020年進口玉米量創新高達到1130萬噸,美國農業部預測,今年中國玉米進口量將達2400萬噸。

此外,全球第三大玉米出口國阿根廷,為了穩定物價而限制玉米出口上限,使中國對阿根廷的玉米訂單轉向美國或巴西,根據USDA數據,2020年下半年至今年1月,美國玉米出口相當強勁。

小麥美國小麥最大競爭者為俄羅斯,俄羅斯小麥未受乾旱影響,今年度產量將增至3500萬噸,恐阻礙美國小麥出口空間。值得注意的是,俄羅斯今年1月宣布自3月起對小麥出口加徵關稅,但數據顯示,美國小麥出口並未出現顯著的增加,仍維持疲弱格局,因此展望2021年上半年,市場對小麥態度偏向保守觀望。

資料來源:USDA,美國黃小玉出口狀況

全球均溫上升、弱勢美元 有利黃小玉行情

影響黃小玉價格的主要因子,還有美元升貶與氣候。市場普遍預期美國聯準會將維持低利率至2023年,因此弱勢美元還會續行一段時間,而農產品是用美元報價,因此讓黃小玉出口更有「利」可圖。

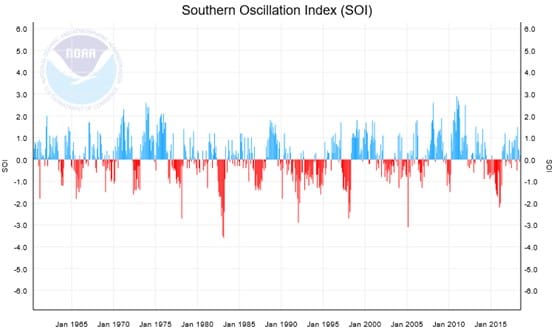

另一方面,去年美國、巴西與阿根廷出現乾旱,澳洲與部分東南亞地區則降雨過多,係因「反聖嬰現象」,氣候反常往往造成糧價飆漲,也是農產品市場供給面的一大變數,可利用「SOI指標」觀察聖嬰、反聖嬰的發產強度,當SOI持續正值高於7,則表示反聖嬰現象,容易造成黃小玉價格走揚。

資料來源::NOAA,SOI指標

資產配置是長期獲利的關鍵,然而多數投資人熱捧股票,最多加上債券或外匯,卻忽略了原物料的存在。原物料期貨具分散風險、價格趨勢易掌握,以及價格不易受人為操控的優勢,在美債殖利率竄升加劇股債波動之際,宜納入配置避險。

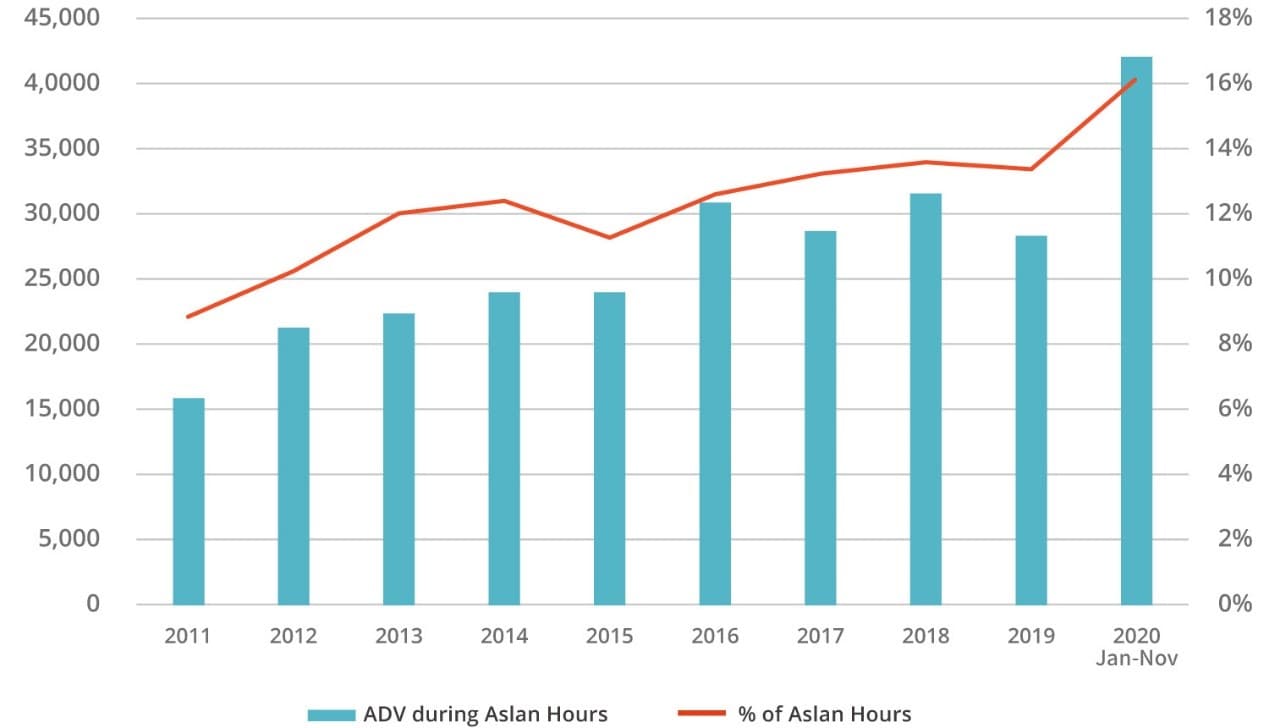

事實上,近年亦有越來越多的亞洲投資人轉向農產品期貨來管理風險。以CBOT黃豆期貨為例,2020年亞洲時段(即新加坡時間上午8時至下午8時)的交易量佔總交易量約16%,原因是亞洲時段的平均買賣差價與美國時段的平均買賣差價相差無幾,有助減低投資人的交易成本,繼而推高流動性,增加投資的機遇。

資料來源:芝商所CME Group文章《中國大豆需求旺盛,推動亞洲時段期貨交易量增長》,CBOT黃豆期貨在亞洲時段的流動性

第三方內容免責聲明

所有意見表達反映了作者的判斷,可能會有所變更,且並不代表芝商所或其附屬公司的觀點。內容作為一般市場綜述而提供,不應被視為投資建議。信息從據信為可靠的來源獲取,但我們並不保證內容是準確或完整的。我們不保證提到的任何走勢將會繼續或預測將會發生。過往業績並不預示將來結果。本內容不得被解釋為是買賣或招攬買賣任何衍生品或參與任何特定交易策略的推薦或要約。如果在任何司法轄區發布或傳播本內容會導致違反任何適用的法律法規,那麼,本內容並不針對或意圖向在該司法轄區的任何人發布或傳播。

亞洲地區免責聲明

致力推動世界進步:芝加哥商業交易所集團(芝商所)包含四個“指定合約市場”(DCMs),分別為芝加哥商業交易所 (Chicago Mercantile Exchange Inc., "CME")、芝加哥期貨交易所 (Chicago Board of Trade, Inc., "CBOT")、紐約商業交易所 (New York Mercantile Exchange, Inc., "NYMEX") 以及紐約商品交易所 (Commodity Exchange, Inc., "COMEX")。CME 的結算部門是芝商所旗下各個指定合約市場的衍生產品結算機構("DCO")。

在交易所交易之衍生產品及場外結算("OTC")之衍生產品並不適合所有投資者及帶有虧損風險。在交易所交易及場外交易之衍生產品為槓桿投資工具,由於只需要合約價值一定百分比的資金即可進行交易,故此有可能損失超過最初存入的金額。本通訊不論在任何適用法規的涵義上,均不構成招股章程或公開發行證券,亦非關於購入、出售或持有任何特定投資或服務的建議。

本通訊的内容乃由芝商所編製,僅作為一般介紹用途,並非旨在提供建議,亦不應被視為建議。雖然芝商所已盡力確保本通訊中的資料在通訊刊行當日準確無誤,但芝商所對任何錯漏概無責任,亦不會更新資料。此外,本通訊中的所有示例和資料僅作為説明之用,不應視為投資建議或實際市場經驗的成果。本通訊内所有與規則及合約規格相關的事項均以CME、CBOT、NYMEX 和COMEX 的正式規則為準。不論在任何情況下,包括與合約規格有關的事項上,均應查詢現行規則。

在澳洲, CME Group Inc. 澳洲註冊機構編號 (ARBN) 103 432 391及Board of Trade of the City of Chicago Inc. 澳洲註冊機構編號 (ARBN) 110 594 459,已註冊為外國公司並持有澳洲市場牌照。

在香港,芝商所已獲得香港證券及期貨事務監察委員會("SFC")授權,可根據香港《證券及期貨條例》("SFO")第 III 部的規定,通過 GLOBEX 系統以及芝商所結算系統 (CME Clearing System),向香港投資者提供自動化交易服務("ATS")。

在日本, CME Inc. 持有日本《金融工具與交易法》(Financial Instruments and Exchange Act)所規定的外國結算機構(FCO)牌照。

在新加坡,根據《證券及期貨法》(第289 章)("SFA"),CME、CBOT 及 NYMEX作為認可市場營運商受到監管,而且 CME 亦作為認可結算機構受到監管。除此之外,芝商所旗下機構並未獲得在新加坡《證券及期貨法》下經營受監管活動或根據《財務顧問法》(Financial Advisers Act)(第110章)提供財務顧問服務的所需牌照。

芝商所旗下機構包括但不限於在印度、韓國、馬來西亞、新西蘭、中國人民共和國、菲律賓、台灣、泰國、越南等多個司法管轄區,以及在芝商所未獲准經營業務、或者經營業務會違反當地法律法規的各個司法管轄區,均未獲得提供任何種類金融服務所需的註冊或牌照,亦未宣稱在此等司法管轄區提供任何種類的金融服務。本通訊未經此等司法管轄區監管機構的審閲或批准,使用者如獲取本通訊,有關責任應由其自行承擔。

CME Group、the Globe Logo、CME、Globex、E-Mini、CME Direct、CME DataMine 及Chicago Mercantile Exchange 均為Chicago Mercantile Exchange Inc. 的商標。CBOT 及 Chicago Board of Trade 均為Board of Trade of the City of Chicago, Inc. 的商標。NYMEX 及 ClearPort 均為New York Mercantile Exchange, Inc. 的商標。COMEX 為Commodity Exchange, Inc. 的商標。

© 2021 年 CME Group Inc. 版權所有。

通訊地址:20 South Wacker Drive, Chicago, Illinois 60606