運用微型WTI原油期權將想法化為行動

速覽

- 交易者經常預期原油期貨價格變動,並希望快速採取行動,從價格變化獲利。

- 微型WTI原油期權適合不同交易者用來表達看法及優化交易策略。

微型WTI原油期權有以下特點:

- 規模為標準WTI原油期權合約的1/10

- 每週或每月到期,精確把握交易時機,靈活管理市場驅動事件帶來的風險

- 提供較低權利金,交易更具彈性

- 以現金結算,期權到期的操作方式更簡單

|

新的微型WTI原油期權 |

WTI原油期權 |

新的微型WTI原油每週期權 |

WTI原油每週期權 |

|---|---|---|---|---|

合約規模 |

100桶 |

1,000桶 |

100桶 |

1,000桶 |

與標準規模合約之比例 |

1/10 |

標準 |

1/10 |

標準 |

最小變動價位 |

每桶0.01美元 |

每桶0.01美元 |

每桶0.01美元 |

每桶0.01美元 |

一個最小變動價位的美元價值 |

每份合約1美元 |

每份合約10美元 |

每份合約1美元 |

每份合約10美元 |

產品代碼 |

MCO |

LO |

MW1 - MW5 |

LO1 - LO5 |

結算 |

現金 |

實物 |

現金 |

實物 |

交易時間 |

CME Globex:週日至週五:美國中部時間(CT)下午5時至下午4時,週一至週五:美國中部時間下午4時起停止交易60分鐘 |

|||

上市交易所 |

紐約商業交易所(NYMEX) |

|||

微型WTI原油期權可每月或每週上市。每月合約將與WTI原油期權在同一天到期。每週合約將於週五到期。

原油市場走向經常受到宏觀事件影響,例如OPEC的增減產決定、通膨數字發布,以及地緣政治發展都與市場走向息息相關。WTI原油期貨和期權合約是世界上流動性和交易量數一數二的大宗商品合約。相關合約讓交易者和套期保值者預期這類宏觀事件以及市場反應,適時進行投資佈局。微型WTI原油期貨合約於2021年推出,讓各投資者獲得WTI原油市場倉位與流動性。現在,WTI原油期貨的每月和每週期權合約能讓投資者更靈活、精確地管理油價波動率。

購買原油的看漲期權,能讓投資者的持倉價值在原油價格上漲時增加,但在油價下跌時減少損失。投資者為期權支付的權利金,即代表持倉的最大損失,經常被比喻為購買保險。購買看跌期權則提供相反的效果:看跌期權持有者的持倉價值會在原油價格下跌時增加,如果價格上漲,損失會限制在支付的權利金以內。

以下示例說明交易者在預期WTI原油價格變動時,如何使用芝商所的微型WTI原油期權產品來調整投資組合。

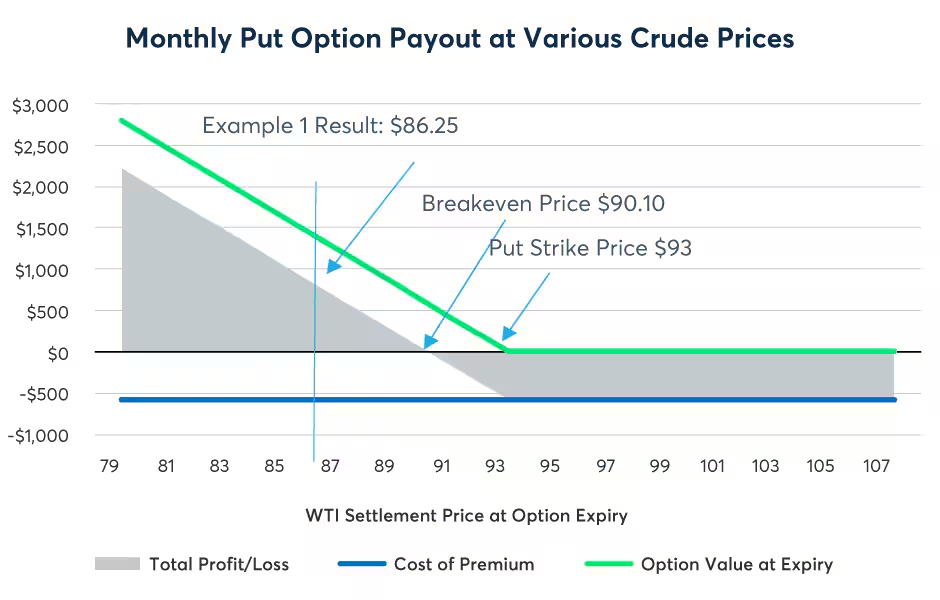

示例1:交易者預期WTI原油價格下跌,透過購買每月看跌期權調整投資組合。

交易者擔心,接下來幾個月的多場外交會議和經濟消息,將對能源價格(尤其是原油)造成強勁的下行壓力。

- 策略:購買兩個月後到期的微型WTI原油每月看跌期權

- 2022年6月時,2022年8月WTI期貨交易價格為97美元

- 購買兩份2022年8月WTI微型原油看跌期權,行權價格為93美元

- 每桶支付2.90美元,權利金共580美元:2.90美元 x 2份合約 x 100

- 結果:看跌期權在2022年9月15日到期時,2022年10月原油結算價格為86.25美元

- 交易者從看跌期權回收1,350美元:(行權價格93美元 - 86.25美元)x 2份合約 x 100

- 交易者扣除支付的權利金後賺得利潤

- 若WTI原油價格為90.10美元,則交易者損益平衡

每月看跌期權各原油價格的收益

示例2:交易者使用微型WTI原油每週看漲期權掌握WTI價格短期漲幅。

有位交易者觀察到7月WTI每桶價格為92美元,接近60天交易區間的低點。近期基本面看跌的消息已經過去,而地緣政治風險仍然存在,該名交易者認為WTI到下週五會破新高,每桶價格超過113美元。

- 策略: 購買兩週後到期的每週看漲期權

- 近月WTI每桶交易價格為92美元

- 購買一份兩個週五後到期的看漲期權,行權價格為100美元

- 每桶支付2.20美元,權利金共220美元:2.20美元 x 1份合約 x 100

- 結果: 到了第三個週五,標的WTI合約結算價格為113.50美元。

- 交易者從每週看漲期權回收1,350美元:(113.50美元 - 行權價格100美元)x 1份合約 x 100

- 交易者扣除支付的權利金後賺得利潤

- 若WTI原油價格為102.20美元,則交易者損益平衡

每週看漲期權各原油價格的收益

原油價格常因宏觀事件和技術面因素的交疊影響而出現急遽變化。微型原油期權為投資者在管理各種投資組合規模時,用較低的權利金和多種合約規模取得WTI的流動性,更靈活地管理原油市場波動率並表達對市場事件的看法。