- 4 Apr 2019

- By Erik Norland

通常,我们会认为谷物和油籽价格是受天气和农业部门特定经济力量的影响,包括:种植、生长和收获周期以及作物库存。实际上,这些风险因素确实是作物价格的重要决定因素。但除此之外,宏观经济因素在农业中发挥着微妙的作用。例如,在20世纪70年代的大通胀期间,由于美元(USD)暴跌,作物价格飙升。而由于美联储的紧缩货币政策导致通货紧缩,以及美元反弹,作物价格在20世纪80年代回落。

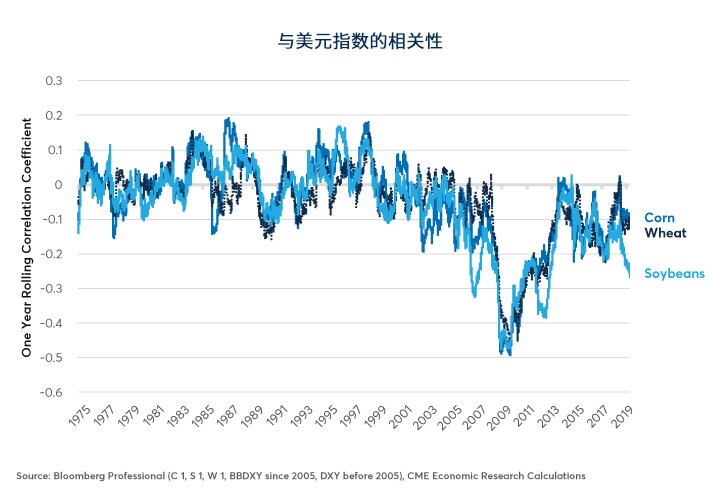

即便如此,从1975年到21世纪初的期间,美元的强弱与期作物价格的日常变动基本显示为零相关性(介于-0.1和+0.1之间),当时相关性增强并变得更加负相关 (图1)。

作物价格与美元之间的负相关性日益增加,反映了全球农业生产和贸易的结构性变化,这增加了宏观经济因素的影响力。 由于黑海地区玉米和小麦的产量飙升,俄罗斯和乌克兰的情况现在至关重要,尤其对于小麦而言。同样,阿根廷和巴西的玉米及大豆产量也大幅提升,这使得南美货币的走势成为确定这两种作物价格的关键。俄罗斯卢布(RUB)和巴西雷亚尔(BRL)的命运与主要农业市场情况密切相关。

与此同时,作物种植地区更加分散可能会减轻天气事件的影响。美国、南美洲或黑海的恶劣作物天气仍然可能导致作物价格走高,但这三个地区不太可能同时发生异常天气现象。

反过来,巴西和俄罗斯经济受到世界增长最快的主要经济体发展的严重影响:即中国。虽然中国13亿消费者是世界上最重要的食品市场,但中国增长率的变化对农产品价格几乎没有直接影响。如果中国增长率为6%而不是7%或8%,中国消费者可能仍不会大幅减少购买玉米、大豆和小麦。但石油及铁矿石和铜等工业金属的需求增长将更为缓慢。能源和金属是许多主要农产品出口国(包括澳大利亚、巴西、加拿大和俄罗斯)的主要出口产品。中国对原材料的需求通过能源和金属市场推动该等国家之货币价值。反过来,这又改变了南美、黑海地区和其他地方农民相对于美国农民(完全以美元交易)的生产成本。

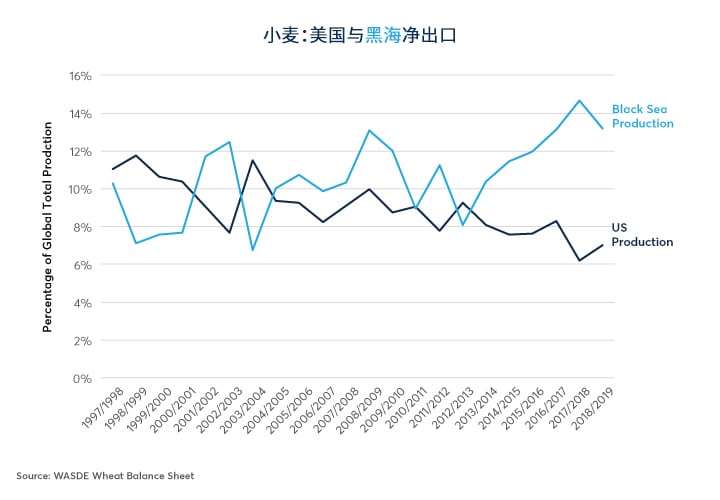

在过去三十年,美国小麦产量已从占世界总产量的8-12%下降到6-8%之间。与此同时,黑海小麦产量已从占全球产量的8-12%上升到13-15%左右(图2)。苏联解体后黑海农业生产力革命使该地区转变为世界领先的小麦出口地区,每年向全球其他地区出口相当于全球产量的7-8%。另外,美国小麦出口在过去占全球产量的4-5%,而现在约占世界产量的3%(图3)。

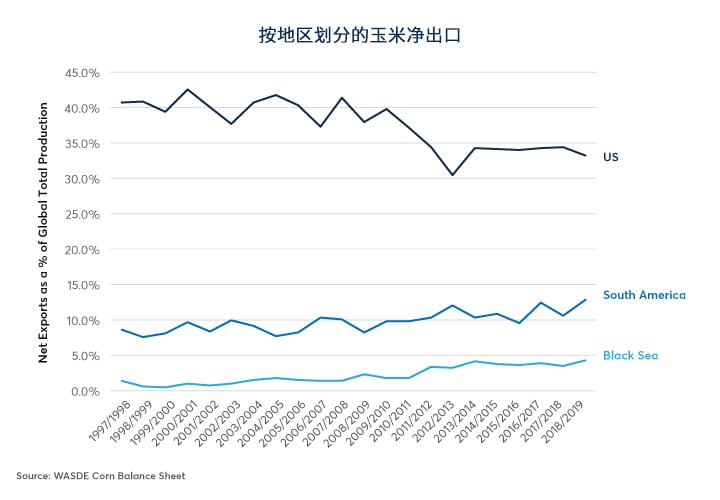

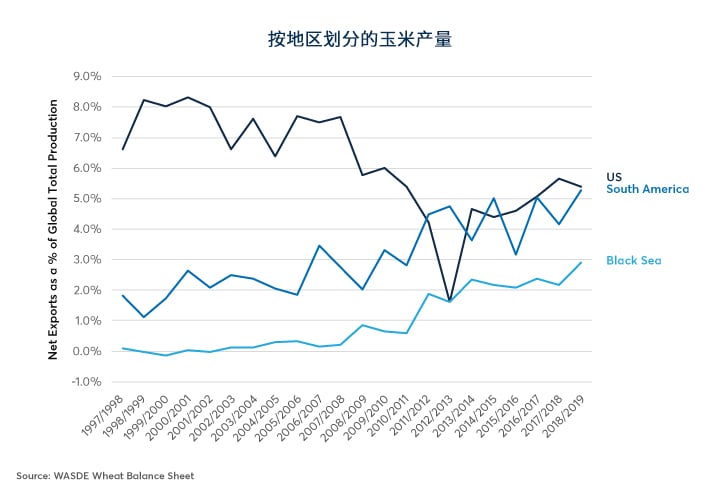

美国仍然是主要的玉米生产国,但美国产量占世界总产量的比例已下降。在2010年之前,美国玉米产量占世界总产量的38-42%,但此后已降到33-34%左右。同一时期,南美产量从占世界总产量的7-10%上升到11-13%左右,而黑海玉米产量从占世界总产量的1-3%上升到接近5%(图4)。对玉米净出口的影响则更为显著。由于美国消耗了大部分产量,其出口量仅相当于全球总产量的5.5%,低于20世纪90年代末及21世纪初的8%。与此同时,南美的净出口量已从占全球产量的1-3%提高到占世界产量的5.5%左右——几乎与美国不相上下。在过去十年,黑海的玉米净出口量从零提高到占世界总产量的3%左右(图5)。

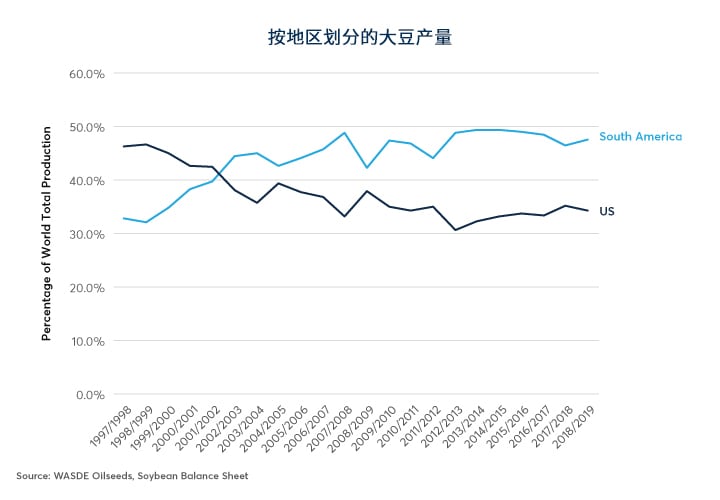

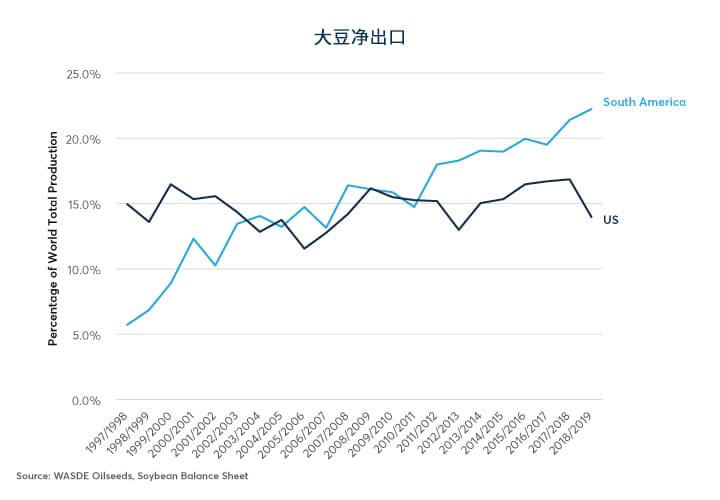

在大豆市场,自20世纪90年代末以来,南美洲的总产量从占世界总产量的32%增加到48%,而美国的产量已从占全球总产量的47%下降到略低于33%(图6)。美国大豆净出口量停滞在占全球产量的15%左右,而南美出口量目前约占世界总产量的23%,高于20年前的6-7%左右(图7)。

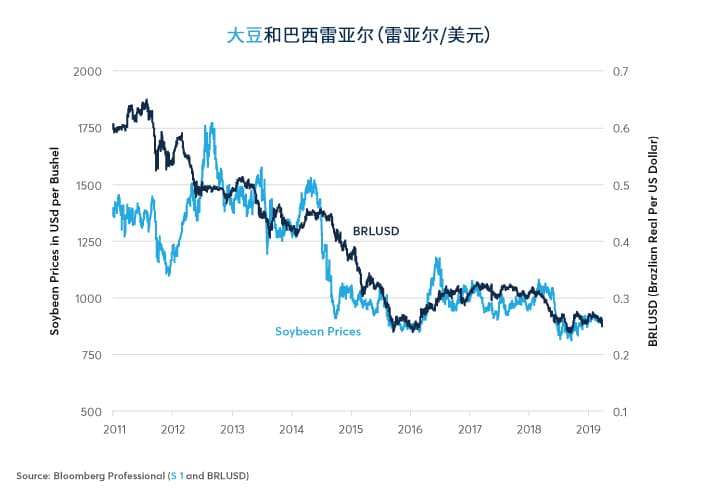

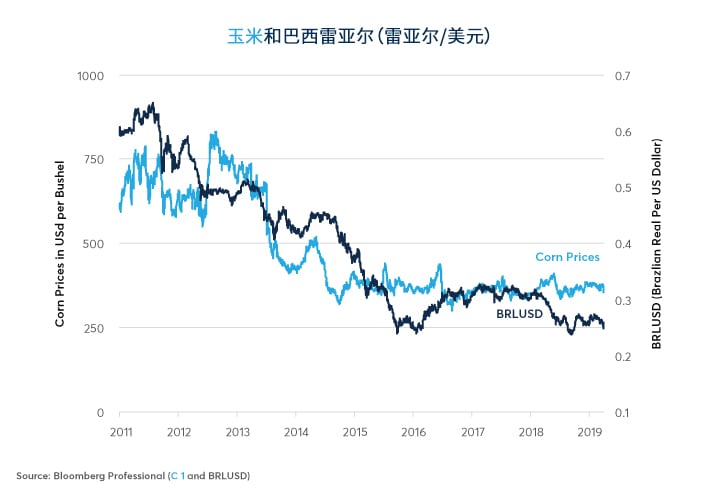

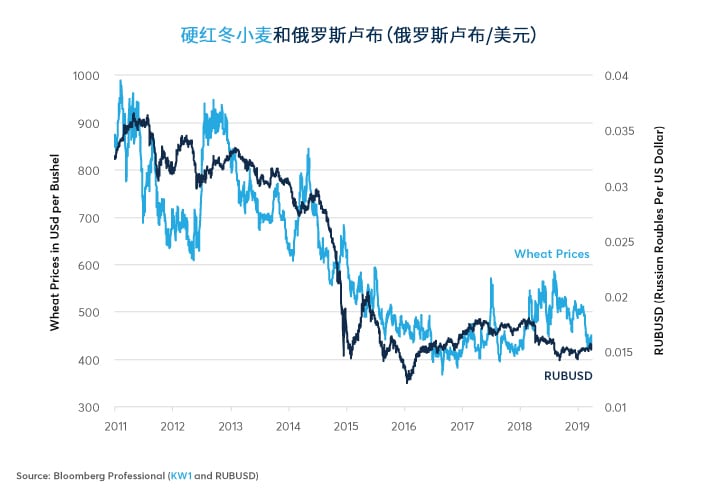

毫无疑问,大豆和玉米价格与巴西雷亚尔兑美元汇率密切相关(图8和9),而小麦价格走势大致与俄罗斯卢布兑美元汇率一致(图9)。美国农民在某种程度上一直受到美元的影响,但他们的景气与否越来越受到遥远地区事件的影响。巴西的财政赤字和养老金改革过程中遇到的困难可能会削弱巴西雷亚尔,并会损害美国玉米尤其是大豆的种植者。与此同时,俄罗斯堪称典范的健康财政状况对美国小麦(以及可能玉米)农民则是好消息。

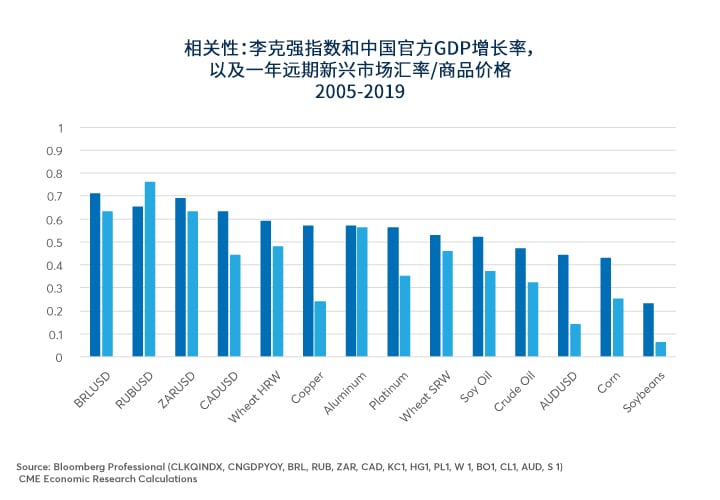

然而,巴西和俄罗斯却难逃中国的影响。在衡量中国的增长率时,人们必然关注该国的官方GDP,这是一个非常广义的衡量指标,其包括中国日益多元化的服务经济。衡量铁路货运量、电力消耗和银行贷款的更狭义之衡量指标(称为李克强指数)与玉米、大豆和小麦价格以及铜和石油等其他商品的价格极度相关。此外,它还与巴西雷亚尔和俄罗斯卢布等主要农产品出口国的货币以及澳元和加元之间存在很强的相关性(图11)。

中美贸易战对美国农民而言是坏消息,尤其是压低了大豆的价格,因为中国减少了美国供应的进口。即便如此,贸易战已促使中国通过降低存款准备金率来大幅放松货币政策,并且其最近还颁布了额外的减税措施。中国的宽松货币政策已使得该国的收益率曲线变得陡峭,而在过去的十几年里,中国的收益率曲线一直是李克强增长指数和中国官方GDP加速和减速的极佳预测指标。有鉴于此,如果中国的增长确实对货币和财政刺激政策做出反映,这不仅可能推动中国的经济增长,还可能推动能源和金属价格,且通过它们推动主要农产品出口国的货币。这可能会提高巴西、俄罗斯和其他新兴农产品出口国的生产成本,并缓解美国农民的一些压力。

很明显,世界各地的农民现在不仅受到天气和美元的影响,他们也渐渐地受到巴西利亚、莫斯科和北京等遥远地区的公共政策决定的冲击。

- 全球作物种植面积日益分散。

- 供应分散化提高降低了天气的影响。

- 作物价格对美元、巴西雷亚尔和俄罗斯卢布的敏感度与日俱增。

- 货币变动会改变相对生产成本。

- 中国通过购买能源、金属和新兴市场货币直接(购买决策)和间接影响农产品市场。

- 俄罗斯强健的财政状况对小麦来说可能是好消息。

- 巴西的财政问题可能对大豆造成压力。

- 中国的刺激措施可能会通过能源、金属和新兴市场货币的影响推动作物价格,但前提是中国能克服其他问题(人口、债务和贸易纠纷)。

免责声明

期货与掉期交易具有亏损的风险,因此并不适于所有投资者。期货和掉期均为杠杆投资,由于只需要具备某合约市值一定百分比的资金就可进行交易,所以损失可能会超出最初为某一期货和掉期头寸而存入的金额。因此,交易者只能使用其有能力承受损失风险但又不会影响其生活方式的资金来进行该等投资。由于无法保证这些资金在每笔交易中都能获利,所以该等资金中仅有一部分可投入某笔交易。

本资料所含信息与任何资料不得被视作在中华人民共和国(“中国”,就本资料而言,不包括香港、澳门和台湾)从事任何买入或卖出金融工具、提供金融建议、创建交易平台、促进或吸收存款等活动,或提供任何其它金融产品或任何类型金融服务的要约或邀请。本资料中所含信息仅为一般介绍性目的,并非为了提供建议,且不应被解释为建议。本资料并未考虑到任何特定投资者的目标、财务状况或需要。投资者在根据或依赖本资料采取任何投资行动前,应当获得适当的专业建议。本资料或其引用而包含的任何信息均非广告且并非意在中国境内进行公开推介。本资料仅提供当前信息,而不具任何明示或默示的保证。芝商所对任何错误或遗漏概不承担责任。

CME Group和“芝商所”是CME Group Inc.的注册商标。地球标志、E-mini、E-micro、Globex、CME和Chicago Mercantile Exchange是Chicago Mercantile Exchange Inc. (“CME”) 的注册商标。CBOT和Chicago Board of Trade是Board of Trade of the City of Chicago, Inc. (“CBOT”) 的注册商标。ClearPort和NYMEX 是New York Mercantile Exchange, Inc. (“NYMEX”) 的注册商标。此商标未经所有者书面批准,不得修改、复制、储存在可检索系统里、传递、复印、发布或以其它方式使用。

CME、CBOT及NYMEX均分别在新加坡注册为认可的市场运营商以及在香港特别行政区注册为认可的自动化交易服务提供者。除上述内容之外,本资料所含信息并不构成提供任何境外金融工具市场的直接渠道,或日本《金融工具与交易法》(1948年第25号法律,修订案)界定之境外金融工具市场交易的清算服务。CME欧洲交易所股份有限公司注册及授权的服务并不涵盖以任何形式在亚洲任何管辖区内(包括香港、新加坡及日本)提供金融服务。芝商所任何实体在中国或台湾概无注册、并未获得许可或声称提供任何种类的金融服务。本资料在韩国及澳大利亚境内根据《金融投资服务与资本市场法》第9条第5款及相关规则、《2001年企业法》(澳洲联邦)及相关规则的规定,将发布受众仅限于“专业投资者”;其发行应受到相应限制。