- 28 Aug 2018

- By Blu Putnam and Natalie Denby

- Topics: Economic Events

満期を迎える国債や住宅ローン証券の再投資を行わないことで、数年間に及んだ量的緩和で膨れ上がったバランスシートの縮小プロセスにFRBが踏み切ってから、既にしばらく経過している。 急速なペースでこれを行わないことをFRBは強調しており、アナリストの多くは、バランスシートがある程度縮小され、維持可能な水準に至るまでにはあと数年を要すると予想している。ただ、不明確なのはその終盤のイメージ - 例えば対名目GDP比で、好ましく、そして維持可能なバランスシートの規模は何パーセントなのか、である。多くのアナリストと同様に、本稿でも当初、バランスシートの資産部門に注目し、現在保有している国債や住宅ローン証券が満期を迎え、それを再投資しないことで縮小し得る資産を単純に考察していた。従って、そのプロセスは円滑なものであり、長期的な視点で、FRBのバランスシートの規模を決めるだけのものと考えていたのである。しかしながら、分析の矛先をFRBの債務に向けてみると、その規模が拡大基調となっていることに気付くと共に、バランスシートの縮小水準を左右する主要な要因がこの債務なのだと言うことが、明らかになってきた。実際、債務が縮小プロセスの足枷になるとすれば、FRBが背景となる債券需要の後退期は、意外なほど短命な可能性がある。以下で解説を加えている様に、その理由もまた、意外なものなのである。

米国の金融システムと経済に対するFRBのサービスは、そのバランスシート上の債務として計上されている。そのサービスの重要性やそれによって発生する債務、さらにその債務がどれ程のスピードで拡大するかなどは、資産よりも債務管理の方がFRBにとってより重要である可能性を理解する上で、重要な要素となる。リストに従って、見ていくことにする。

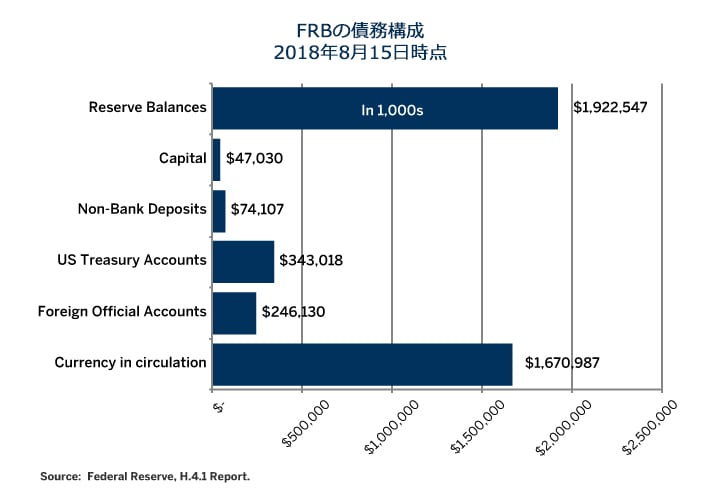

図1: FRBの債務

FRBの債務の中で単体として最大なのは、FRBの当座預金口座に市中銀行が預け入れている資金で、債務総額の約45%となっている。2008年の金融危機以前、こうした預金の多くは銀行運営の安全性に関連するFRB規則に基づいて、市中銀行に義務付けられていた。一方、2008年以降、こうした資金の多くは法定準備金額を超えて預金されている余剰資金となっている。2018年8月15日現在、市中銀行の総預金額は1.9兆ドルで、その内の1.8兆ドルが余剰資金となっている。

ただ、FRBが保有するその他の債務とは異なり、以下で指摘している様に、銀行のこうした金残高は縮小が可能である。余裕資産をFRBが縮小すると言うことは、実質的に市場から資金を吸収することであり、余剰資金の減少を促すことになるからである。2008年末から余剰資金に対して金利の支払いを行っているFRBにとっては、余剰資金残高の減少は好ましい事態でもある。実際、利回り曲線が平坦化する中で、政策金利が引き上げられる度に、FRBが支払金利としているFF(フェッド・ファンド)金利も上昇し、その水準とFRBが保有する債券の利回りとの格差は縮小していくことになる。利回り曲線の平坦化は経済に対してだけでなく、FRBの収益悪化要因としても作用するのである。

数兆ドル規模の余剰資金はこうして、FRBが適切とする範囲内にFF金利を誘導する際に、複雑な形で、その執行能力に作用するのである。2008年以前、金融システムに資金を供給/回収し、FF金利を望まれる水準に誘導する手段として、FRBは市場でのオペレーションを活用することが出来た。しかし、2008年以降、数兆ドルの余剰資金が金融システムに腰を据える様になってから、これに対する支払金利を以てFRBはFF金利の管理を行うようになった。結果、政策金利の引き上げによる誘導金利範囲の上昇は、FRBが余剰資金に対して支払う金利であるFF金利の上昇をもたらす状況になっている。余剰資金の規模を縮小することでこの資金に対する金利支払いの負担は軽減され、公開市場のオペレーションを通じて、FRBはFF金利に対する(管理能力と言わないまでも)影響力を行使しやすくなる。

本稿の基本的なシナリオでは、2022年末の段階で、FRBは余剰資金の規模を法定準備金の半分程度まで軽減していると想定している。その根拠は、経済成長を背景に、法定準備金が2000億ドル程まで増加する一方、保有資産の縮小を背景に、FRBは余剰資金を最大1000億ドル程まで縮小するという概算である。一方、連邦公開市場委員会(FOMC)は、より大胆な縮小を目標に掲げる可能性もある。

FRBは、米国財務省の取引銀行である。 財務省の預金 は、2017年と2018年、FRBでの残高平均が2250億ドルとなっている。ただ、残高の変動幅の大きく、ときには4290億ドルまで増加する場合もあった。連邦予算では支出の拡大傾向が顕著となって行くと見られることから、今後数年間、ある週突然、米国債のデポジット(FRBにとっての債務)が4000億ドルから5000憶ドルに達する可能性を、FRBとしては予見しておく必要がある。

FRBは他国の中央銀行との協定に参加しており、国債買戻し(レポ)契約を締結している場合が多い。この契約に基づく債務は2018年8月15日週、総額2,460億ドルに上っている。こうした海外中銀や国際機関に対する債務規模は 比較的安定しているものの、為替レートの管理を必要とする際には変動することになる。こうした場合に備えて、FRBは今後数年間、3000億ドル、もしくはそれ以上の金額を債務として準備した上で、実際に大きな為替変動が発した場合に備えては、緊急時対応計画を用意しておく必要もある。

2008年の金融危機後にドッド・フランク法の一環として、FRBは SIFI(システム上重要な金融機関) として指定された企業を含む、様々な組織からの預金を受け入れ始めた。こうした預金の総額は現在、約750億ドルで、その規模は今後数年間で1000億ドルにまで増加する可能性が高い。

もちろん、FRB自身の 資金口座もある。. 通常、FRBは毎年、その純利益の大半を財務省に振り替えているが、大規模な量的緩和プログラムを通じてポートフォリオが巨額化して以来、FRBの振り替え額は800億ドルから1000億ドルに達している。それでも、バランスシート上の債務として計上されるFRBの資本勘定は、500億ドル程に留まるか、これを多少上回る水準と考えられる。

全体として現在、ノンバンクや財務省、海外中銀、国際機関、米国内のノンバンク系金融機関など、FRBでの預金を許されている組織の資金とFRB自身の資本勘定を合わせて、債務総額は7100憶ドル程となっている。そして、今日の7100億ドルは、2022年末までに、9000億ドルまで拡大すると予想される。この増加に関しては、こうした組織に銀行サービスを提供するFRBに、それほど大きな調整能力があるわけでもない。この部分の債務が拡大すれば、FRBはその分を資産勘定に置き換え,投資するだけである。ただ、ノンバンクに対する銀行サービスはバランスシート上でFRBが調整できない部分であり、この部分の拡大はそのバランスシート縮小を限定的なものにするのである。一方、FRBの銀行サービスで今後数年間に推定される2000億ドルの増加は、次に見ていく本稿最後の勘定科目である流通通貨量に比べれば、脆弱な増加に過ぎない。

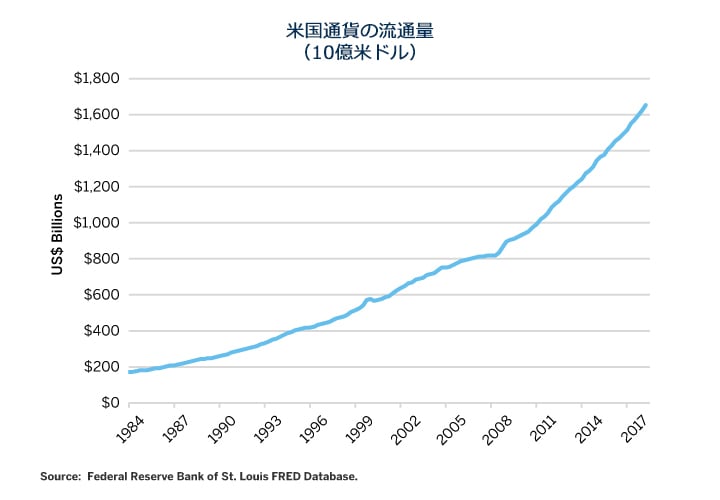

米ドル紙幣には全て、それも大文字で、「FRBが発行するもの(Federal Reserve Note)」と記載され、これがFRBの債務であることが明記されている。米ドル紙幣は財務省印刷局によって印刷され、新規に鋳造された通貨は、FRBが銀行システムを通じて市中に流通させていく。2018年8月15日時点のバランスシートのサイズを、FRBは4.3兆ドルとしていて、その内、流通している通貨の総額は1兆6700億ドルであり、FRBの債務総額の40%弱を占める。一方で、流通通貨にはFRBの金利負担がないことから、債券サイドに資産を保有するための資金源として、流通通貨はFRBにとって魅力的なものともなっている。

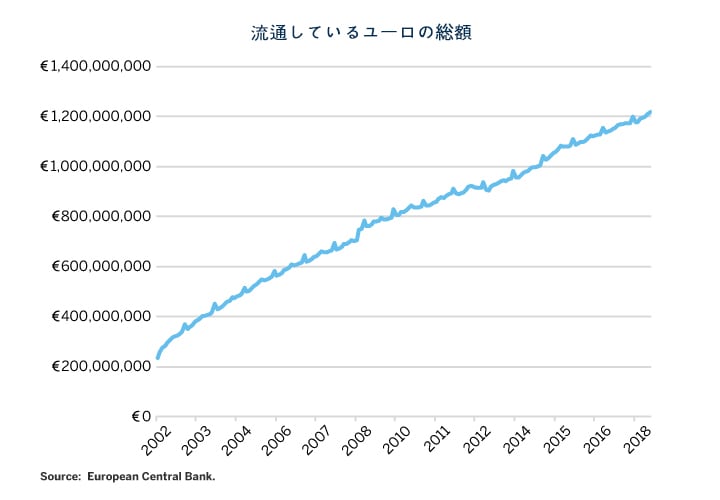

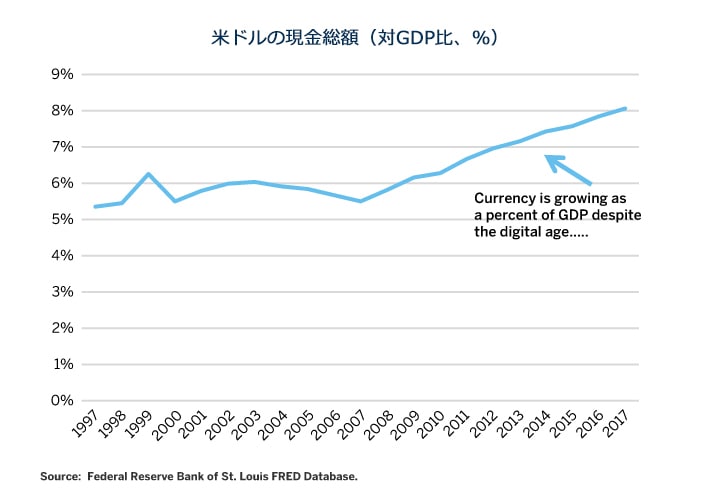

ここで特に興味深いのは、支払いにはスマートフォンやクレジット・カードなどが使われるインターネットの時代であるにもかかわらず、流通通貨量が急速に増えていることである。 デジタル技術を介した決済が主流となる中、現金に対する需要は後退していると考えていたとしたら、これほど事実に反した想定はないのである。これに関しては、図3で見る様に、ECB(欧州中銀)の下でも共通通貨であるユーロの流通量がFRBの場合と同様に急速な増加を見せていて、この傾向が米国に限定したものではないことを示している。

図2:デジタル決済の時代に高まる現物通貨に対する需要

図3:ユーロ紙幣の流通量

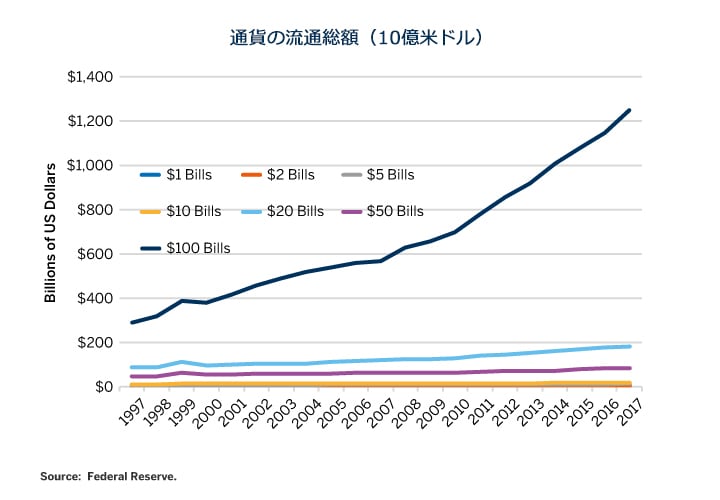

デジタル決済の時代に現物通貨の流通量が拡大している背景については、興味深い指摘がいくつか存在する。第1に、FRBのエコノミストであるルース・ジャドソン(Ruth Judson)や財務省、そしてFRB自身も、米国通貨の約60%、もしくはそれ以上が米国外にあることを指摘している。[1]. 第2に、需要が集中している札種は100ドル紙幣である(図4)。実際には、米ドルにはかつて、1,000ドル札、5,000ドル札、さらに10,000ドル札もあった。こうした高額紙幣が最後に発行されたのは1945年であったものの、FRBは1969年7月14日まで、こうした紙幣を流通させ続けていた。こうした高額紙幣は合法的な通貨であるものの、現在では、骨董的な価値がその額面を上回る代物になっていると思われる。

図4: 額面毎の流通額

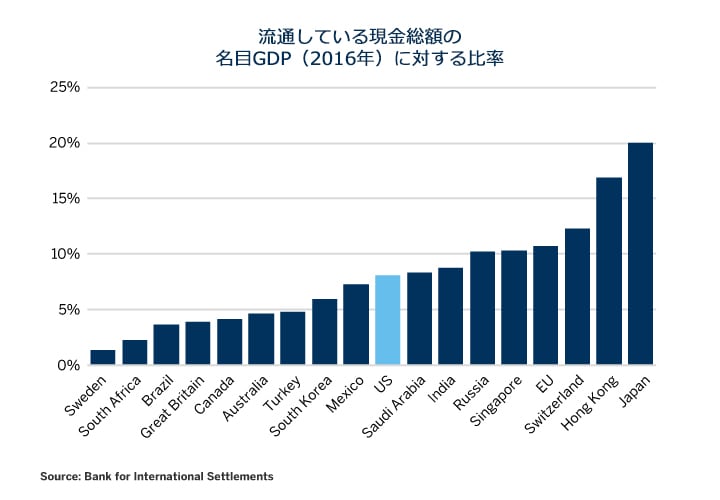

小規模な取引の決済として米ドルの小額紙幣を用いる、例えばエクアドルの様な国もいくつか存在する。ただ、海外で100ドル紙幣の需要が高いと言う事実は、租税回避と闇市場のニーズによると推測される。特に。影の経済における現金の重要性は広く知られている(例えば、トム・クルーズの American Made、邦題「バリー・シール/アメリカをはめた男」を参照)。一方でスウェーデンの様に、現金の使用を積極的に排除している国もある。実際、スウェーデンでは流通通貨の残高を3%以下の水準まで縮小している(図5)。スイス国立銀行やECBなど、その他の中銀も、高額紙幣を流通から外した、または外すように圧力を受けている(例えば1000スイスフラン札や500ユーロ札)。

図5:流通通貨量の国際比較

図6米国通貨の対GDP比

本稿での論点は、現状のトレンドが継続するとすれば、債務としての米ドルの流通量は、FRBが好ましいと考える水準にバランスシートを縮小させる上での障害となり得る、ということである。対GDP比での米ドルの流通量は現在、8%を上回る程度であるものの、2022年までには、9%や10%の水準に達する可能性がある。これは、FRBのバランスシートに、2.3兆ドルから2.6兆ドルにおよぶ債務が発生することを意味する。 この観点からは明らかに、バランスシートを縮小する上で、流通通貨量が増々、主要な障害となって行くことを示唆している。もちろん、このトレンドを反転させるには、新規の100ドル紙幣の印刷を財務省が中止すればよいわけだが、こうした政策変更は想定しにくいと思われる。

ここで、本稿の論点をまとめてみよう。FRBのバランスシートは4.5兆ドルの規模まで拡大した後、2018年8月段階の4.3兆ドルまで、緩やかに縮小を続けてきた。 Bただ、2022年末までに達成できる残高は3.7兆ドルほどに過ぎず - バランスシートの資産部門だけに注目している多くのアナリストたちの予想を大きく下回ることになると考えられる。 本稿では、残高縮小の限界は債務にある、という論点を展開した。オンデマンド・バンキング・サービスを提供するFRBは、債務となる預金を受け入れるのであり、この部分の残高は今後数年間で約2,000億ドル拡大すると考えられる。さらに、もっと大きく縮小の限界を制限するのは流通通貨の増大である。FRBは通貨をオンデマンドで提供し、残高はその債務総額の約40%を占めている。過去10年と同様に、流通通貨の量がGDPよりも少しだけ速く拡大し続けるとした場合、2022年末までには、その残高がFRBの債務総額の約3分の2を占め、バランスシート縮小の障害になると考えられる。また、 債務としての流通通貨が拡大すれば、FRBがこの資金をバランスシート上の債券として、国債で運用するのは確実と考えられる。 端的に言えば、バランスシートの債務の観点からは、国債に対してFRBの需要が後退している現状は短命に終わる可能性がある、と言うことである。

図7: 2018年8月時点と2022年12月時点(想定)におけるFRBの債務構成

FRBの債務構成 |

|||||||

|---|---|---|---|---|---|---|---|

2018年8月15日までの週 |

|

|

|

|

|

|

|

|

2018年8月15日までの1週間(100万米ドル) |

2018年8月15日までの1週間(100万米ドル) |

2018年8月15日までの1週間(対債務総額、%) |

2018年8月15日までの1週間(対債務総額、%) |

2022年末(100万米ドル): CMEエコノミック・チーム算出 |

2022年末(対債務総額、%): CMEエコノミック・チーム算出 |

|

FRBの債務総額 |

|

|

$4,303,819 |

|

100.00% |

$3,700,000 |

100.00% |

|

|

|

|

|

|

|

|

FRBのバランスシートに「非」計上の債務 |

|

|

$2,381,272 |

|

55.33% |

$3,400,000 |

91.89% |

|

|

|

|

|

|

|

|

|

流通通貨量 |

$1,670,987 |

|

38.83% |

|

$2,500,000 |

67.57% |

|

レポ契約やその他のための外国政府や国際機関の預金残高 |

$246,130 |

|

5.72% |

|

$300,000 |

8.11% |

|

米国財務省の口座と現金残高 |

$343,018 |

|

7.97% |

|

$450,000 |

12.16% |

|

その他のノンバンク |

$74,107 |

|

1.72% |

|

100,000ドル |

2.70% |

|

現金、その他の債務、その他の非公式レポ契約 |

$47,030 |

|

1.09% |

|

$50,000 |

1.35% |

|

|

|

|

|

|

|

|

FRBでの預金残高 |

|

|

1,922,547 |

|

44.67% |

$00,000 |

8.11% |

|

法定準備金残高 |

|

125,535 |

2.92% |

|

200,000ドル |

5.41% |

|

余剰資金 |

|

1,797,012 |

41.75% |

|

100,000ドル |

2.70% |

著者について

Bluford “Blu” Putnam(ブルフォード“ブル”パットナム)CMEグループ・マネージング・ディレクター兼チーフ・エコノミスト。中銀の政策分析・投資調査・ポートフォリオ管理を中心に金融業界で35年を超える経験を持つ。2011年5月より現職。世界経済情勢に関する情報発信で中心的な役割を担う。

Bluford Putnam(マネージング・ディレクター兼チーフエコノミスト)のレポート をさらに見る。

ナタリー・デンビー

ナタリー・デンビーは、シカゴ大学で経済学を学ぶ学生である。

SONIA先物、10月1日取引開始

SONIA (ポンド翌日物平均金利)先物 は、FF(フェデラル・ファンド)やSOFR(担保付翌日物調達金利)、ユーロドルなどの先物と並行して取引され、新しいスプレッド取引の機会を提供すると共に、リスク相殺による証拠金軽減措置の対象プロダクトとなっている。