- 6 Aug 2015

- By Dan Brusstar and Erik Norland

現在、原油の限月サヤは2009年底値のときほど急斜化していない。これは、需要と供給が合致するまでに、原油価格にはかなり大きな下げ余地があることを示唆しているのかもしれない。

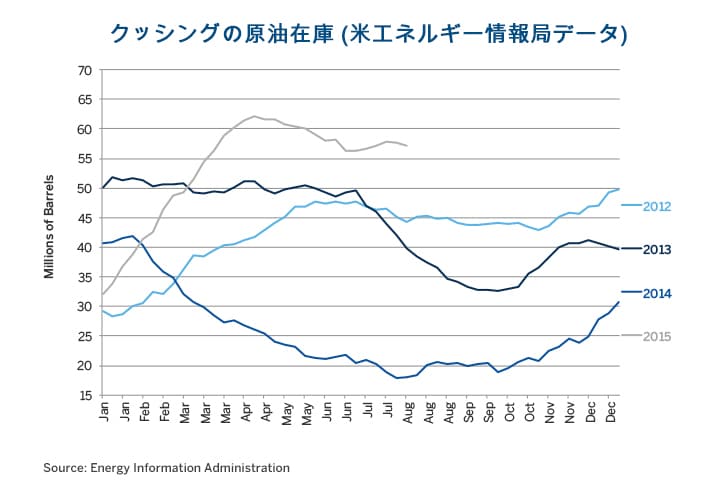

2015年6月4日付の記事「在庫激増で、原油市場は次の暴落相場へ?」で、米国に原油の過剰在庫を解消するだけのドライブ需要がなければ、原油相場は2014年の再来となる下落があり得ると述べた。そして、夏のドライブシーズンが終盤にさしかかるなか、その結果がかなりみえてきた。米国人は、昨年よりも5%ほど長く走っている。ところが、原油の在庫は、この時期通常みられるほど減っていない。在庫は依然として過去最高の水準である(図1)。在庫が前年比25%という記録的なペースで増加中なのだ(図2)。

在庫増だけが原油価格の下押し要因ではない。他にもいくつかある。

- 最大の輸出国であるサウジアラビアで生産が過去最高を記録した

- 価格の低下にもかかわらず米国で生産が伸び続けている

- OPEC加盟国のイランが核協議で最終合意に達し、海上で備蓄されているという4000万バレルを含むイラン産が来年早々にも市場に出回り始める

- 多くの新興国で需要の伸びが鈍化している

在庫の状況、そして多くの新興国(中国、インド、中南米諸国、中東諸国、ロシア)で需要の伸びが鈍化する可能性を考えれば、WTI原油とブレント原油が、今年1月と3月に付けた下値を試し、さらに割ったとしても驚くことではない。クッシングの原油在庫は、夏の強い需要にもかかわらず、高い水準を維持している(図3)。

そこで当然ながら次の疑問が浮かんでくる――「どの指標に注目すれば、原油相場の底入れを教えてくれるのか?」。カギとなる要素は次の3つだ。

- 原油の在庫.

- 石油精製品(ガソリンや暖房油)の在庫

- 原油の順ザヤがさらに急斜化して「超」順ザヤとなる可能性

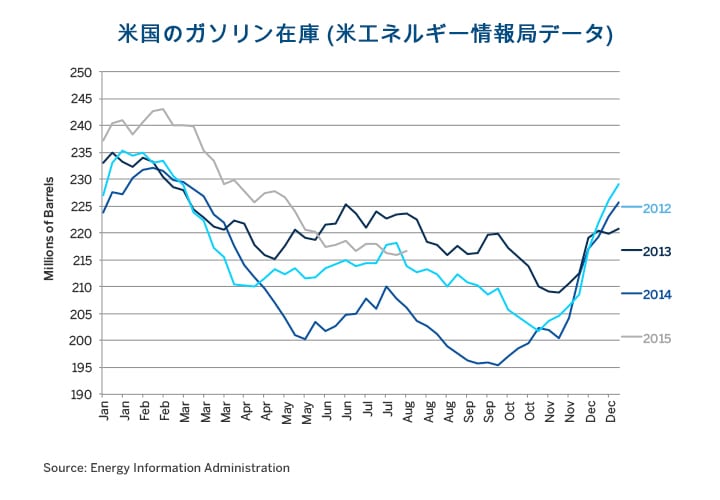

原油の在庫は急増中であり、これはWTIとブレントにとって弱気要因となるだろう。しかし、石油製品の在庫状況については、それほど明白ではない。ガソリン在庫は、需要がかなり活発になる夏のドライブシーズン中に、予想を超えて減少しているのだ。2014年7月の水準にかなり近い。また2013年の水準をいくらか下回り、2012年の水準をいくらか上回っている(図4)。

ガソリンの在庫が減っている理由のひとつに、米国人の走行距離が昨季よりも5%ほど長くなったことが挙げられる。そしてもうひとつの理由に、原油生産と異なり、精製施設は拡張していなかったことがある。米国の精製施設は、ガソリン消費の拡大に生産のペースを合わせただけであり、フル稼働に近い(96~98%)。米エネルギー省(DOE)によると、ガソリンの生産は前年比3.5%ほど増加している。

適度に低いガソリンの在庫水準と記録的に高い原油の在庫――この組み合わせは、いいかえれば「ガソリンと原油のクラックスプレッドが拡大し、精製業者のマージンが高くなっている」となる(図5)。

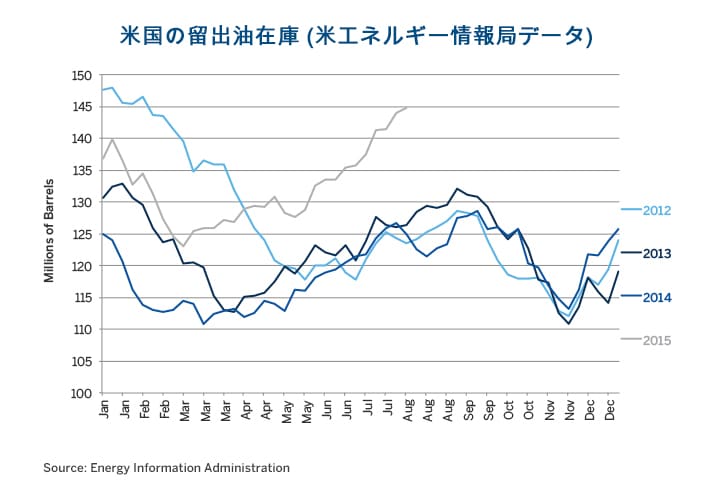

健全なガソリンの在庫水準に対し、気になるのが留出油(主に暖房油と軽油)の水準だ。7月中旬現在、留出油の在庫水準は2012、13、14年の同時期よりも10~15%高い(図6)。当然ながら、原油と留出油の価格スプレッドにとっては下押し要因となる。事実、NYMEXに上場するULSD(訳注:超低硫黄軽油)のクラックスプレッドは、2011年以降でほぼ最低の水準にある(図7)。さらに気になるのが、太平洋赤道域で勢力を強めているエルニーニョ現象だ。歴史的にエルニーニョは、暖房油の大消費地である米北部とカナダに平年よりも暖かい冬をもたらしてきた。この地域で暖冬となれば、スプレッドには弱材料となる。

在庫水準は原油市場で起きていることを理解する鍵となる。ただし、そのデータには限界がある。在庫データが更新されるのは唯一、米国の数字だけなのだ。それはWTI相場が世界の原油市場で「価格発見」という非常に重要な役割を果たしている理由のひとつといえる。他の国は、在庫と生産の水準に関して比較的不透明だ。

米国の在庫データ以外に価格の底入れ指標として注目できるのが、原油先物の順ザヤ形状である。原油相場の底入れと順ザヤの急斜化が一致しているという保証はない。とはいえ、過去に原油が底値を付けたときには、ある程度の指針となっているのだ。

例えば、2008年暮れから2009年初めにかけて原油価格が底入れしたとき、相場は急斜化した順ザヤ(つまり超順ザヤ)となり、いくつかの限月間スプレッドで1ドルを超える値幅をみせていた。2009年2月12日、原油が過去10年で最も安い価格を付けたとき、2009年3月限は1バレル33.98ドルで取引されていたのに対し、2010年3月限は55.95ドルで取引された。12カ月で21.97ドルもの順ザヤだ。大筋としては、過剰在庫がコスト安によって一掃されたとき、原油価格は底入れをしてV字回復をみせ、その後の上昇のお膳立てとなったのである。

現在、原油の限月サヤは2009年底値のときほど急斜化していない。2015年8月3日現在、2015年8月限の清算値は45.8ドルで、2016年8月限は50.88ドルである。12カ月で5.80ドルの順ザヤだ(図8)。これは、需要と供給が合致するまでに、原油価格にはかなり大きな下げ余地があることを示唆しているのかもしれない。

なお、現在の世界原油市場の底流にあるファンダメンタル要因は、2008~09年のものと異なる。中国など新興国による需要の鈍化、そして自動車の燃費改善が、原油価格の下押し要因に加わっているとはいえ、2015年の問題は、主に供給側にあるのだ。原油価格が急落した大きな理由は、米国とサウジアラビアの供給が増加し、さらにイランからの供給のおそれが出てきたことにある。それに比べると、2008~09年は需要崩壊のほうが大きな材料だった。金融危機のさなかでの需要急減である。したがって、2015年の底値指標としての順ザヤの信頼性は、2009年のときに比べて低いといえる。

在庫の高さ、供給の増加、自動車の低燃費化、新興国での需要鈍化で、全体的にみて、原油相場は2009年の底値期にあったような反発の動きみせていない。これが示唆するのは「市場参加者は原油価格が長きにわたって低迷し続けると予測している」ことである。つまり、原油はまだ完全に底値を付けていないかもしれないのだ。

本資料に掲載の情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。本資料に記載されて いる見解は、筆者個人のものです。必ずしも CME グループならびにその関連機関の見解ではありません。本資料およびその情報を投資助言も しくは実際に市場で経験した結果として受け取らないようにしてください。

先物取引やスワップ取引は、あらゆる投資家に適しているわけではありません。損失のリスクがあります。先物やスワップはレバレッジ投資であり、取引に求められる資金は総代金のごく一部にすぎません。そのため、先物やスワップの建玉に差し入れた当初証拠金を超える損失を被る可能性があります。したがって、生活に支障をきたすことのない、損失を許容できる資金で運用すべきです。また、一度の取引に全額を投じるようなことは避けてください。すべての取引が利益になるとは期待できません。

本資料に掲載された情報およびすべての資料を、金融商品の売買を提案・勧誘するためのもの、金融に関する助言をするためのもの、取引プラットフォームを構築するためのもの、預託を容易に受けるためのもの、またはあらゆる裁判管轄であらゆる種類の金融商品・金融サービスを提供するためのものと受け取らないようにしてください。本資料に掲載されている情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。掲載された情報は、特定個人の目的、資産状況または要求を考慮したものではありません。本資料に従って行動する、またはそれに全幅の信頼を置く前に、専門家の適切な助言を受けるようにしてください。

本資料に掲載された情報は「当時」のものです。明示のあるなしにかかわらず、いかなる保証もありません。CME Groupは、いかなる誤謬または脱漏があったとしても、一切の責任を負わないものとします。本資料には、CME Groupもしくはその役員、従業員、代理人が考案、認証、検証したものではない情報、または情報へのリンクが含まれている場合があります。CME Groupでは、そのような情報について一切の責任を負わず、またその正確性や完全性について保証するものではありません。CME Groupは、その情報またはリンク先の提供しているものが第三者の権利を侵害していないと保証しているわけではありません。本資料に外部サイトへのリンクが掲載されていた場合、CME Groupは、いかなる第三者も、あるいはそれらが提供するサービスおよび商品を推薦、推奨、承認、保証、紹介しているわけではありません。

CME Groupと「芝商所」は、CME Group, Inc.の商標です。地球儀ロゴ、E-mini、E-micro、Globex、CME、およびChicago Mercantile Exchangeは、Chicago Mercantile Exchange Inc.(CME)の商標です。CBOTおよびChicago Board of Tradeは、Board of Trade of the City of Chicago, Inc.(CBOT)の商標です。ClearportおよびNYMEXは、New York Mercantile Exchange, Inc.(NYMEX)の商標です。本資料は、その所有者から書面による承諾を得ない限り、改変、複製、検索システムへの保存、配信、複写、配布等による使用が禁止されています。

Dow Jonesは、Dow Jones Company, Inc.の商標です。その他すべての商標が、各所有者の資産となります。

本資料にある規則・要綱等に関するすべての記述は、CME、CBOTおよびNYMEXの公式規則に準拠するものであり、それらの規則が優先されます。 取引要綱に関する事項はすべて、現行規則を参照するようにしてください。

CME、CBOTおよびNYMEXは、シンガポールでは認定市場運営者として、また香港特別行政区(SAR)では自動取引サービスプロバイダーとして、それぞれ登録されています。ここに掲載した情報は、日本の金融商品取引法(法令番号:昭和二十三年法律二十五号およびその改正)に規定された外国金融商品市場に、もしくは外国金融商品市場での取引に向けられた清算サービスに、直接アクセスするためのものではないという認識で提供しています。CME Europe Limitedは、香港、シンガポール、日本を含むアジアのあらゆる裁判管轄で、あらゆる種類の金融サービスを提供するための登録または認可を受けていませんし、また提供してもいません。CME Groupには、中華人民共和国もしくは台湾で、あらゆる種類の金融サービスを提供するための登録または認可を受けている関連機関はありませんし、また提供してもいません。本資料は、韓国では金融投資サービスおよび資本市場法第9条5項並びに関連規則で、またオーストラリアでは2001年会社法(連邦法)並びに関連規則で、それぞれ定義されている「プロ投資家」だけに配布されるものであり、したがってその頒布には制限があります。

Copyright © 2024 CME Group and 芝商所. All rights reserved.