- 28 Mar 2016

- By Erik Norland

- Topics: Weather

Erik Norland(CMEグループ・シニアエコノミスト & エグゼクティブディレクター)

国が抱える借金の総額は、公的債務と民間債務の合計額によって示される。これがGDPの250%に近づくと、金融危機のリスクが深く根を下ろすようになる。このことは、1989年の日本、2007年の米国、そして2009年の欧州諸国からも見て取れる(図1~4)。さらに、現在では中国と香港、オーストラリア、カナダ、シンガポール、そして韓国をはじめとする多くの国々において、対GDP比の債務が同様の水準に達している。

債務の水準が低いときには、政府、家計、企業が借入を行うことで、収入よりも多くの支出が可能になる。借入による追加の収入が消費を底上げし、GDPを拡大させる。しかし、債務の水準が上昇するにつれて、こうした借入の効果は減少していく。債務水準が高くなると、借りたお金は消費へと向かわず、既存の債務の返済にあてられることが多くなり、経済は足踏み状態になる。そして、債務の総額が限界レベルに達すると、借り手や貸し手が不安を感じ始め、お金の流れを止めようとする。これが信頼感の喪失につながり、借金をバネに拡大してきた経済は逆回転のスパイラルに陥る可能性がある。

対GDP比の債務は、一般的には公的債務のみを指すことが多い。このことは、誤解を生じさせる可能性がある。ほとんどの国において、公的債務は債務総額のほんの一部分でしかない。とはいえ、過剰な公的債務が金融危機の引き金になるケースもある。ギリシャはその典型例だ(図5)。しかし、1990年代前半の日本や2007年の米国で見られたように、金融危機の多くは民間部門から生じる。2009年のスペインおよびアイルランドのケースは、たとえ公的債務が低い水準であっても、民間部門で危機が生じ得ることを示している(図6, 7)。スペインとアイルランドが危機に瀕したとき、対GDP比の債務総額は約240%から250%であったが、対GDP比の公的債務は30%にも満たなかった。

金融危機は、債務の水準がずっと低いときにも起こり得る。1980年代後半に米国で発生した貯蓄貸付組合(S&L)の連鎖破綻は、1981年から1987年にかけての債務の拡大、つまりレバレッジの上昇後に発生したものであり(図2)、実質金利の高まりと名目GDPの急減速を伴うものであった。

1997年~98年のアジア経済危機は、対GDP比で60%から150%の債務を持つ国々で起こった。これらの国は、外貨建て(主に米ドル)の債務を抱えていたため、自国通貨の急落によって返済能力が低下し、実質的な債務が跳ね上がったことが危機の一端となった。このような危機は、2000年代初めのアルゼンチンでも発生した(図8)。

外貨建ての債務に自国通貨の急落が加わることで生じる「新興国型」の危機については、ここでは詳しく述べない。本稿では、主に自国の通貨で過剰な借り入れをしている国々について論じる。

過剰なレバレッジが生み出す危険性については、日本と米国、そして欧州の事例によって、世界の国々が教訓を学んだはずであると考える人もいるかもしれない。しかし、現実は異なるようだ。米国と欧州は、1990年代から2000年代にかけて、日本に対して様々な解決策を提案していたにもかかわらず、日本と全く同じ間違いを自らも繰り返している。そして、米国や欧州で危機の芽が育ち始める中、多くの国が危険なほどにレバレッジを高めている。オーストラリア、カナダ、中国(および香港)、ノルウェー、シンガポール、韓国、スウェーデン、スイスがそうした国に含まれる。ユーロ圏では、アイルランド、スペイン、ポルトガルなどが債務水準を減らし始める一方で、ベルギー、フランス、フィンランド、イタリア、およびオランダなどは債務水準を高めている。レバレッジの水準が最近になって上昇した国では、何年か後に重大な金融危機が発生するリスクが高まっていると考えられる。ただ、発生の時期を予測するのは容易ではない。

こうした国々の中で、最も懸念されるのが中国だ。中国は、他のBRIC各国(ブラジル、インドおよびロシア)のGDPの約5倍に相当する10兆ドル超のGDPを持つが、米国とEUのGDPには依然として及ばない。しかし、中国で重大な金融危機が発生した場合は、資源価格のさらなる下落が起こる可能性がある。中国の対GDP比の債務総額は、249%という不吉な数字を示している。内訳は、低水準の公的債務(対GDP比 44%)、控え目な家計債務(同39%)、そして危機的な民間企業債務(同166%)だ。こうした数字は、2007年の米国と英国、または2009年のアイルランドとスペインを思い起こさせるが、中国の家計債務はそれよりも低く、逆に一般企業の債務水準はそれよりも高くなっている(図9)。2009年には、世界的な景気後退による輸出の落ち込みを受け、中国において民間企業への大規模な信用拡大が行われた。これに世界経済の回復が加わり、中国経済の急成長はさらに数年続くことになった。しかし、今では成長のペースが鈍化している。加えて、過大評価された通貨や汚職の取り締まりの強化が足かせになっている。これらは中国に長期的な利益をもたらすかもしれないが、短期的にはマイナスの要因になるだろう。

中国政府は、経済の減速が本格的な危機に発展する前に、減速の影響を打ち消すためのあらゆる対策を講じる構えだ。中国人民銀行は、銀行の預金準備率の引き下げに加えて、金利の引き下げも実施している。中国政府はさらに、金融政策の一層の拡大を検討している。こうした対策は一定の効果を生むと考えられるが、重大な下振れリスクを打ち消すには十分ではないかもしれない。米国、欧州、そして日本は、公的部門の債務を増やすことによって、民間部門におけるレバレッジの縮小の影響を緩和しようとしているが、効果はまちまちだ。債務の水準が高くなりすぎると、金利をゼロ付近まで下げざるを得ない。低金利は、1930年代のような大規模なデフォルト、または「負債デフレ型」の恐慌を引き起こすことなく、巨額の債務を維持するための苦肉の策といえる。

このようなリスクにもかかわらず、私たちは中国経済がハードランディングするとは予想していない。ただし、中国経済の減速は今後も続き、浮き沈みの激しい状況になると見ている。重要なのは、ここに述べた中国をはじめとする国々が、現在は借金漬けになっているということだ。こうした状況下では、借金が少ないときよりも経済がずっと脆くなり、世界的な危機に対応する能力が著しく低下する。

欧州や米国、そして日本と同じ間違いを繰り返しているのは、中国に限った話ではない。私たちが直面しているのは、1997年~98年のアジア危機で見られたような外貨建ての債務に伴う問題ではなく、自国の通貨による過剰なレバレッジが引き起こす問題だ。香港、マレーシア、シンガポール、そして韓国がこのケースに当てはまる(図10~13)。

オーストラリアやカナダをはじめとする資源生産国においても、同様に債務水準が高まっている(図14, 15)。こうした国々は、以前よりも金融危機の影響を受けやすくなっている可能性がある。

アイルランド、ポルトガル、スペインの三国は、ECB(欧州中央銀行)の低金利政策と、自国の緊縮財政を用いてレバレッジを縮小した。一方、フランスの債務者は、ECBの緩和的な政策を追い風とし、さらにレバレッジを拡大している。

フランスの債務は、2007年時点では対GDP比で214%に“とどまって”いたが、現在は同278%まで上昇している(図16)。しかし、ECBの超緩和的な政策によって、当面は問題が起きないと予想される。イタリアも同様で、2007年から2015年にかけて、対GDP比の債務比率が214%から257%に上昇している(図18)。同じく、フィンランドも対GDP比308%の債務を当面は維持できる見込みだ(図17)。ユーロ圏の問題は、こうした主要国の経済でレバレッジが縮小するまでの間、ECBが無期限に、そして極めて低い水準に金利を固定化せざるを得ない点にある。

ノルウェーとスウェーデンは、2009年のアイルランドおよびスペインと同様、巨額の民間債務を抱える一方で、公的債務は低水準にとどまっている(図19, 20)。スウェーデンの銀行は、ユーロ圏や日本の銀行と同じように、マイナス金利の下で中央銀行にお金を預けている。マイナス金利は、金融機関が中央銀行に預けるお金の量を減らし、より多くの資金を貸出に向けることを目的としている。しかし、すでに過剰なレバレッジが存在する経済の中で、より多くの貸出が必要だろうか? いずれにしても、欧州と日本のマイナス金利は、どちらも期待された効果を生み出していないようだ。マイナス金利が導入されたユーロ、クローネおよび日本円の為替レートは、その後、米ドルに対して下落していない。こうした現状では、マイナス金利が輸入品の価格を押し上げ、輸出品の競争力を強化し、インフレ率とGDP成長率を高めるといった効果を主張するのは、もはや困難になっている。中央銀行のマイナス金利は、結局のところ、銀行システムに対する課税の手段でしかないのかもしれない。

一方、オランダとベルギーは、フランスとイタリアに続いて、同じく高水準のレバレッジへと向かっている(図21, 22)。これはおそらく、ECBの量的緩和と低金利政策が生み出した刺激効果によるものだ。

この質問に答えるのは、それほど難しくない。なぜなら、西欧州、米国、そして日本の現状を見ればわかるからだ。私たちは、次の5つの点に注目している。

- レバレッジの縮小は必ずしも起こらず、多くの場合、債務水準は上昇し続ける

- レバレッジを縮小するためには、名目GDP成長率がプラスになる必要がある

- 金融緩和政策を用いても、名目GDPを安定的に成長させることは難しい場合がある

- 必然的に、金利は長期間にわたって低水準にとどまる

- 経済の成長率は鈍化する

危機の発生後も、レバレッジが縮小しないケースが少なからず存在する。日本では、危機が発生した1990年にレバレッジが急上昇したが、現在の債務水準は対GDP比で387%に達しており、当時の水準を110%ほど上回っている(図1)。同様に、危機の初期段階において債務水準が急上昇した例は、米国や英国、そしてユーロ圏の中ではアイルランドとスペインが顕著だ。これらのケースは、「名目GDPの減少」という共通点を持つ。米国の名目GDPは、2008年と2009年に減少した。同じく、アイルランド、スペイン、ポルトガルをはじめとする多くの欧州諸国は、2008年から2012年にかけて、断続的に名目GDPが減少した。日本にいたっては、過去20年間のほとんどで名目GDPが減少している(図23~26)。名目GDPは、対GDP比の債務を計算する上での分母にあたるため、その成長率がゼロかマイナスになれば、レバレッジの縮小はもとより、債務比率の安定化もほぼ不可能になる。たとえば、対GDP比の債務総額が300%のときに、1997年~2012年の日本と同じく、名目GDPが10%減少したとする。この場合、たとえ債務の総額が同じであったとしても、GDPに対する債務比率は30%増えることになる。

米国やユーロ圏では、債務総額の水準が安定化した2010年以降、レバレッジの縮小は一切進んでいない。民間部門で削減された若干の債務が、公的部門の債務の増加によって帳消しになったことがその理由だ。米国では、GDPに対する家計債務の比率が98%から79%に下落し、企業債務は2008年~2012年にかけて73%から66%に下がった後、2015年第3四半期には71%へとやや戻している。一方、GDPに対する米国の公的部門の債務は、2007年末~2013年にかけて60%から103%へと上昇し、2015年末時点では98%となっている。

米国が抱える高水準の債務は、今後、FRBによる利上げを一層困難にするだろう。ECBは、マイナス金利の導入によって、プラスの経済成長率を実現しようと努めている。しかし、過剰な債務を語るにあたっては、日本に勝る事例はない。日本では、1998年にゼロ金利が導入され(もっと早くそうすべきであったが)、以後、約20年にわたって低金利が続いている。同じように、米国と西欧州諸国でも、今後10年以上にわたって低金利が続く可能性がある。また、オーストラリア、中国、韓国も、近々こうした国に加わる見込みである。

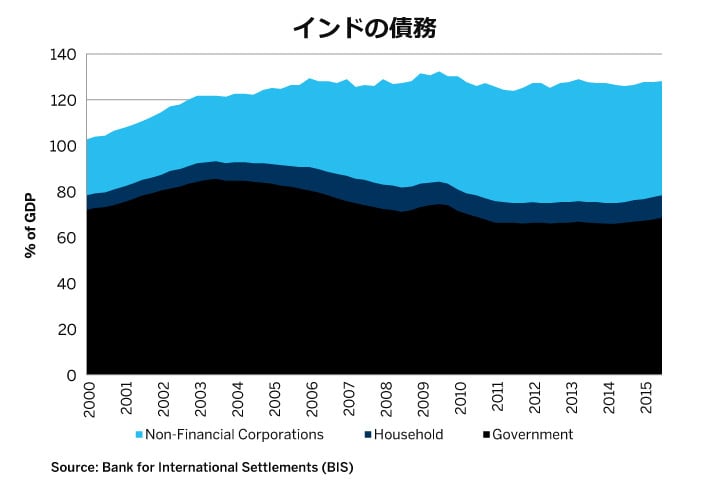

その一方で、過剰な債務を抱えていない国も存在する。ドイツの債務は、対GDP比で200%未満にとどまっている(図25)。インドネシアとサウジアラビアは、債務が低水準であり、資源価格が高騰していた時期にレバレッジの解消を進めてきた(図26, 27)。同様に、イスラエルも着実にレバレッジを減らしている(図28)。しかし、これらの国は資源価格の下落によって大きな打撃を受けており、今後の成長は厳しくなるだろう。ブラジルとロシアは、金利が10%以上であることを考慮すると、高水準の債務を抱えている(図29, 30)。BRICSの中では、インドのみが健全に見える(図31)。

- カナダ、中国、香港、ノルウェー、シンガポール、そしてスウェーデンは、日本、米国、西欧州諸国が金融危機に陥った際の債務水準、つまり対GDP比で225~275%の債務総額を現在抱えている。

- 上記の国(特にカナダ、シンガポール、スカンジナビア諸国)の低金利政策は、金融危機の発生を予防できる可能性がある。中国の金融緩和政策と財政出動についても同じことが言える。

- 米国は金融危機の後もレバレッジを縮小していない。公的債務の増加が民間債務の減少を帳消しにしたことがその要因。

- ユーロ圏でも同様のことが起きている。ユーロ圏では、アイルランド、ポルトガル、スペインなどが債務水準を減らし始める一方で、フランス、イタリア、ベルギー、オランダなどはGDPに対する債務水準を高めている。

- 日本は、危機の発生後に一度もレバレッジを縮小したことがない。アベノミクスは、レバレッジの縮小に不可欠な「名目GDPの成長」を促進ようとしている。

- 米国、欧州、および日本は、高水準の債務を抱えているため、今後何年にもわたって低金利を維持すると考えられる。また、オーストラリア、中国、韓国も、近々こうしたゼロ金利国(または超低金利国)に加わる見込みである。

- 中国、日本、韓国、そして西側諸国における高水準の債務は、世界の経済成長率を鈍化させる要因となる。こうした状況では、大抵、株式の利回りは振るわなくなる。資源価格は、直近では反発の動きも見えるが、今後は一層の下押し圧力を受ける可能性がある。

- ブラジルとロシアは、金利の高さを考慮すると高水準の債務を抱えている。外貨建てで借入をしている国では、債務の水準がずっと低いときにも危機が起こり得る。

- 金利を考慮すると、BRICSの中ではインドだけが適正と思われる債務水準を保っている。このことは、インド経済の短期的な見通しについて楽観的になれる理由の一つである。

- 極端な低金利は、GDPに対する債務比率をさらに高める可能性がある。しかし、新たな借入の大部分は既存債務の返済にあてられるため、経済の成長にはほとんど寄与しないかもしれない。

- レバレッジを縮小できるかどうかは、名目成長率(実質成長率+インフレ率)によって判断できる。最近の資源価格の暴落は、レバレッジの縮小を一層困難にしているようだ。

本資料に掲載の情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。本資料に記載されて いる見解は、筆者個人のものです。必ずしも CME グループならびにその関連機関の見解ではありません。本資料およびその情報を投資助言も しくは実際に市場で経験した結果として受け取らないようにしてください。

先物取引やスワップ取引は、あらゆる投資家に適しているわけではありません。損失のリスクがあります。先物やスワップはレバレッジ投資であり、取引に求められる資金は総代金のごく一部にすぎません。そのため、先物やスワップの建玉に差し入れた当初証拠金を超える損失を被る可能性があります。したがって、生活に支障をきたすことのない、損失を許容できる資金で運用すべきです。また、一度の取引に全額を投じるようなことは避けてください。すべての取引が利益になるとは期待できません。

本資料に掲載された情報およびすべての資料を、金融商品の売買を提案・勧誘するためのもの、金融に関する助言をするためのもの、取引プラットフォームを構築するためのもの、預託を容易に受けるためのもの、またはあらゆる裁判管轄であらゆる種類の金融商品・金融サービスを提供するためのものと受け取らないようにしてください。本資料に掲載されている情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。掲載された情報は、特定個人の目的、資産状況または要求を考慮したものではありません。本資料に従って行動する、またはそれに全幅の信頼を置く前に、専門家の適切な助言を受けるようにしてください。

本資料に掲載された情報は「当時」のものです。明示のあるなしにかかわらず、いかなる保証もありません。CME Groupは、いかなる誤謬または脱漏があったとしても、一切の責任を負わないものとします。本資料には、CME Groupもしくはその役員、従業員、代理人が考案、認証、検証したものではない情報、または情報へのリンクが含まれている場合があります。CME Groupでは、そのような情報について一切の責任を負わず、またその正確性や完全性について保証するものではありません。CME Groupは、その情報またはリンク先の提供しているものが第三者の権利を侵害していないと保証しているわけではありません。本資料に外部サイトへのリンクが掲載されていた場合、CME Groupは、いかなる第三者も、あるいはそれらが提供するサービスおよび商品を推薦、推奨、承認、保証、紹介しているわけではありません。

CME Groupと「芝商所」は、CME Group, Inc.の商標です。地球儀ロゴ、E-mini、E-micro、Globex、CME、およびChicago Mercantile Exchangeは、Chicago Mercantile Exchange Inc.(CME)の商標です。CBOTおよびChicago Board of Tradeは、Board of Trade of the City of Chicago, Inc.(CBOT)の商標です。ClearportおよびNYMEXは、New York Mercantile Exchange, Inc.(NYMEX)の商標です。本資料は、その所有者から書面による承諾を得ない限り、改変、複製、検索システムへの保存、配信、複写、配布等による使用が禁止されています。

Dow Jonesは、Dow Jones Company, Inc.の商標です。その他すべての商標が、各所有者の資産となります。

本資料にある規則・要綱等に関するすべての記述は、CME、CBOTおよびNYMEXの公式規則に準拠するものであり、それらの規則が優先されます。 取引要綱に関する事項はすべて、現行規則を参照するようにしてください。

CME、CBOTおよびNYMEXは、シンガポールでは認定市場運営者として、また香港特別行政区(SAR)では自動取引サービスプロバイダーとして、それぞれ登録されています。ここに掲載した情報は、日本の金融商品取引法(法令番号:昭和二十三年法律二十五号およびその改正)に規定された外国金融商品市場に、もしくは外国金融商品市場での取引に向けられた清算サービスに、直接アクセスするためのものではないという認識で提供しています。CME Europe Limitedは、香港、シンガポール、日本を含むアジアのあらゆる裁判管轄で、あらゆる種類の金融サービスを提供するための登録または認可を受けていませんし、また提供してもいません。CME Groupには、中華人民共和国もしくは台湾で、あらゆる種類の金融サービスを提供するための登録または認可を受けている関連機関はありませんし、また提供してもいません。本資料は、韓国では金融投資サービスおよび資本市場法第9条5項並びに関連規則で、またオーストラリアでは2001年会社法(連邦法)並びに関連規則で、それぞれ定義されている「プロ投資家」だけに配布されるものであり、したがってその頒布には制限があります。

Copyright © 2024 CME Group and 芝商所. All rights reserved.

著者について

Erik Norlandは、CMEグループのエグゼクティブディレクター兼シニアエコノミスト。世界の金融市場に関する経済分析の責任者であり、最新のトレンドと経済要因を評価することで、CMEグループのビジネス戦略、および当グループの市場で取引を行う顧客への影響を分析します。CMEグループのスポークスパーソンの一員でもあり、世界経済、金融、地政学の情勢に関する見解を発信する。

Erik Norland(CMEグループ エグゼクティブディレクター兼シニアエコノミスト)によるレポートを さらに見る