- 17 Jan 2017

- By Erik Norland

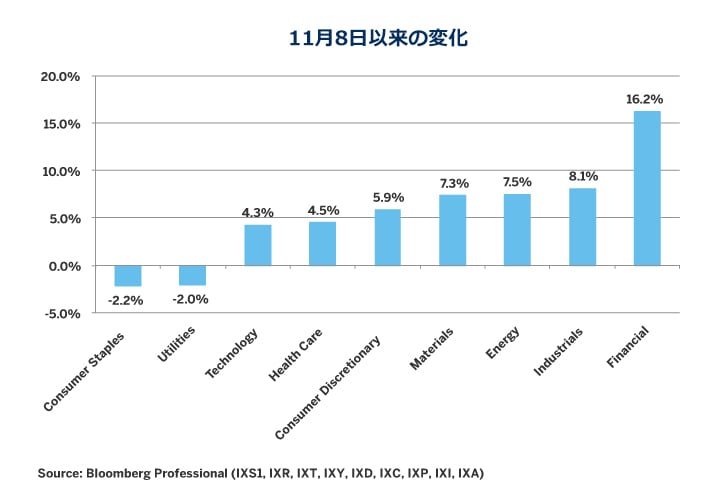

11月8日の大統領選投票日以来、株式市場は驀進状態となっている。しかしながら、全てのセクターが同様に好感されているわけではない。上昇が著しいのは、金融、エネルギー、工業、そして素材関連の銘柄となっている。一方で、特に公益や一般消費財は、高まりに欠ける展開ともなっている(図1)。

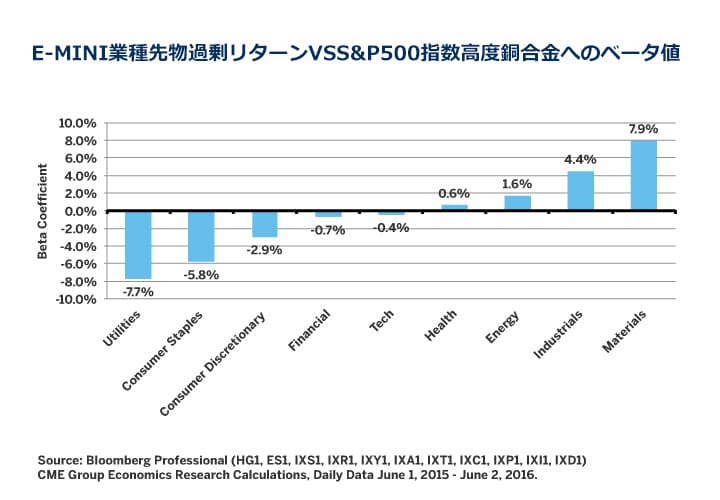

実際には、こうした一般的な理解に反して、我々が以前リリースしたリポート、"Four Key Drivers of Equity Sector Performance"(株式パフォーマンスの主要な4つの要因)で明示したポイントが、それぞれのセクターの相対的なパフォーマンスを決定付けている。前回のリポートでは、短期金利の見通し、米ドル、原油や銅の価格などが要因となって、S&P500指数に対してE-Mini S&Pの各セクター指数先物がオーバー/アンダーパフォームすることを解説した。こうした要因の全ては選挙投票日以来、活発な動きを示しており、全体として、各サブインデックスのS&P指数に対する相対的なパフォーマンスを明確に説明する結果となっている。

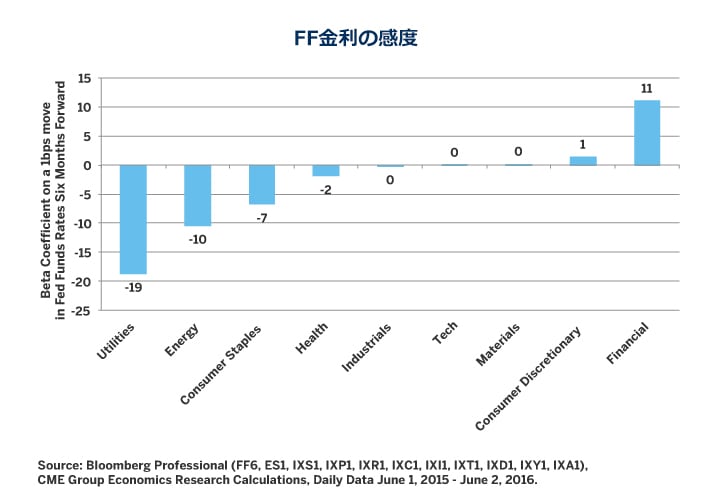

例えば、金融株上昇の背景は何か?その大部分は、11月8日以降、市場で高まりを見せている2017年、そしてそれ以降のFRB(米国中銀)による政策金利引き上げ期待である。金融株は全体として、FRBによる政策金利引き上げに対する期待が高まると、S&P500指数を相対的に上回って上昇する傾向がある。反対に、公益やエネルギー、一般消費財などのセクターにとって、金利上昇は弱気材料となる。

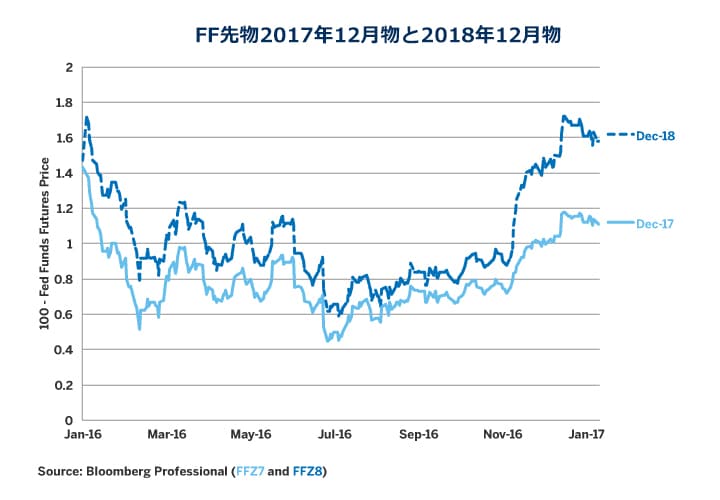

選挙後、FRBが将来的に一段と政策金利を引き上げるとの市場期待は、大きな高まりを見せた(図3)。こうした期待の背景には、次期政権の緩和的財政運営(減税、支出拡大や財政赤字拡大)による経済成長の加速見通しもあると考えられる。ただ、今回の選挙の結果とは関係なく、こうした緩和措置は時が来れば実行された可能性もある。7年来の景気拡大が続くなか、長く仮眠状態にあったインフレは覚醒しようとしており、雇用市場はタイトさを増している。

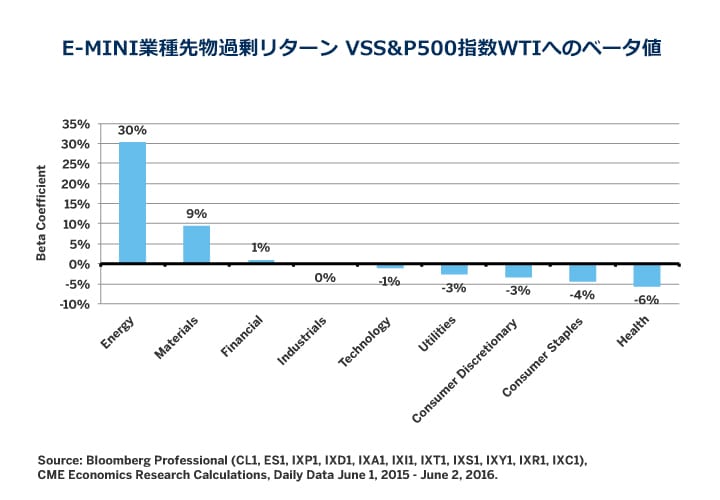

さらに、エネルギー価格の上昇は、金融株にも強気材料となる。エネルギー会社の多くが多額の銀行債務を抱えていることから、原油価格が暴落した際に事業の継続が不安視され、銀行のバランスシートに痛手を負わせる可能性が指摘されたことを考えれば、この関係は驚くべきことでもない。素材銘柄も、エネルギー価格上昇の恩恵に浴するアウトパフォーム・セクターである。一方で、エネルギー価格の上昇局面では、ヘルスケア、消費関連、公益などの銘柄は、典型的なアンダーパフォーマーとなる。今回の選挙以降の相場も、その例外ではなかった

ここでも、選挙後の相場で、期待される規制緩和を背景に特定のセクターが上昇するという漠然とした見識よりも、ファンダメンタルズ要因に基づいた解釈の方が、各セクターの相対的なパフォーマンスをより良く説明している。

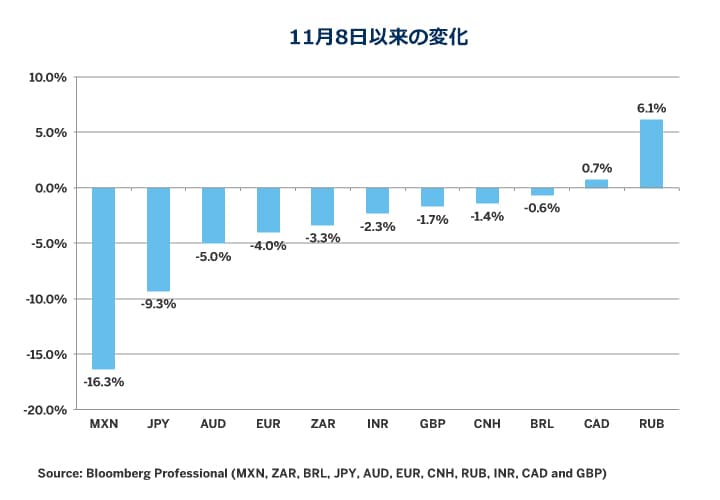

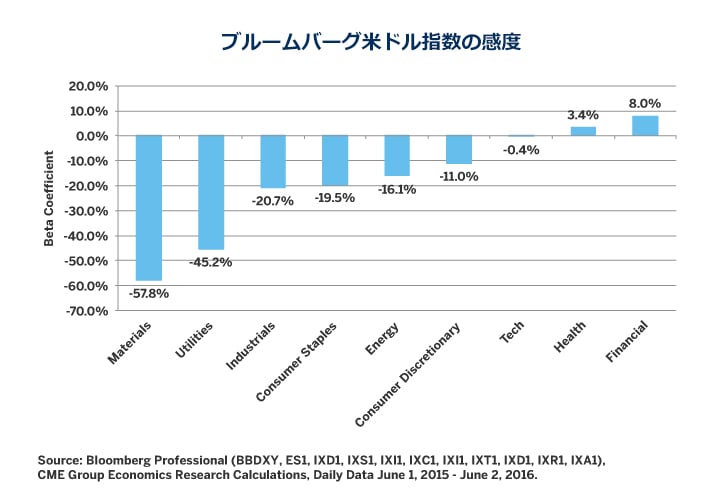

最後に、選挙以降、その他のほとんどの主要通貨に対して、米ドルが上昇する結果になっている。米ドル高は大体において、海外市場での米国企業の競争力を阻害し、米株にとって弱気材料となる。もちろん、これには例外もある。一般に、ドル高は金融株には強気材料である一方、素材や公益などの銘柄にとっては弱気材料なのである(図7)。銅価格が上昇する一方で、素材関連銘柄が期待したほどの上昇となっていない背景は、ここにある。

金利動向や通貨、商品価格がどう動くかによって、株式市場での相対的なセクター・パフォーマンスは続くものと考えられる。短期金利には、依然として上昇リスクがあると思われる。米国の雇用市場はタイトな状況であり、インフレは上昇し始めている。市場予想よりも早く金利が上昇すれば(2017年には2度の政策金利引き上げが見込まれている)、金融株にとっては強気材料であり、それ以外のほとんどのセクターにとっては弱気材料となる。これはまた、他のセクターに比べて、金融株のボラティリティーを一段と高めることになる。また、株式市場の下落は金利上昇期待を後退させることになり、金融株を一段と調整させる要因となる。金利が上昇すれば、他通貨に対して、米ドルが一段と上昇することになり、金融株に強気材料を提供するものの、その他の多くのセクターにとっては弱気材料となる。

エネルギー価格の先々は、見通し難くなっている。弱気材料は、原油の在庫水準が例外的な高水準に達している一方、その増加が続いていることである。米国内の生産は再び拡大傾向となっていて、OPEC加盟国がどの程度まで減産枠を遵守するかは不透明である。強気材料は、米国在庫の増加率が格段に低下しており、生産の安定性にも多くの問題を抱えていることである。原油価格の上昇は、その他に比べて、エネルギーや素材、金融などのセクターへの恩恵となりやすい。

最後に、銅価格の動向は中国の状況に敏感な反応を示す傾向が強い。そして中国景気に関しては、一段と鈍化する可能性がある。2017年に銅価格が下落するとすれば、素材銘柄にとって弱気材料であり、工業やエネルギーなどのセクターに関しても同様と考えられる。ただ、その他のセクターに対してはアウトパフォームを誘導すると考えられる。

- 選挙後における株式市場の各セクターのパフォーマンスは、新政権下での規制環境変化への市場期待を、主な要因としているわけではない。

- そうではなく、選挙後の各セクターの相対的なパフォーマンスの背景には、マクロ経済的な要因が存在する。こうした要因には選挙の結果に影響されているものもあるが、それとは無関係に、独立した要因と考えられるものもある。

- 金融株のアウトパフォームは、主に金利上昇とドル高に対する市場期待であり、エネルギー価格の上昇が寄与した部分も考えられる。

- 原油や銅価格の高まりは、エネルギーや素材関連銘柄の上昇要因であり、FRBが市場予想を超える速さで政策金利を引き上げるリスク、さらに米ドルが一段高となるリスクを相殺する結果となっている。

- 金利上昇、原油や金属の価格上昇、それに米ドル高が伴っている状況は、配当性向が高く、債券と投資家を奪い合う関係となっている公益株にとって、最悪の市場環境であると言える。公益株はさらに、(発電などで)エネルギーを大量に消費し、(送電線で)金属を大量に必要とするセクターでもある。

- 金利とエネルギー価格の上昇は、消費財関連銘柄、特に一般消費財において、株価の上値を抑える要因となっている。

先物取引やスワップ取引は、あらゆる投資家に適しているわけではありません。損失のリスクがあります。先物やスワップはレバレッジ投資であり、取引に求められる資金は総代金のごく一部にすぎません。そのため、先物やスワップの建玉に差し入れた当初証拠金を超える損失を被る可能性があります。したがって、生活に支障をきたすことのない、損失を許容できる資金で運用すべきです。また、一度の取引に全額を投じるようなことは避けてください。すべての取引が利益になるとは期待できません。

本資料に掲載された情報およびすべての資料を、金融商品の売買を提案・勧誘するためのもの、金融に関する助言をするためのもの、取引プラットフォームを構築するためのもの、預託を容易に受けるためのもの、またはあらゆる裁判管轄であらゆる種類の金融商品・金融サービスを提供するためのものと受け取らないようにしてください。本資料に掲載されている情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。掲載された情報は、特定個人の目的、資産状況または要求を考慮したものではありません。本資料に従って行動する、またはそれに全幅の信頼を置く前に、専門家の適切な助言を受けるようにしてください。

本資料に掲載された情報は「当時」のものです。明示のあるなしにかかわらず、いかなる保証もありません。CME Groupは、いかなる誤謬または脱漏があったとしても、一切の責任を負わないものとします。本資料には、CME Groupもしくはその役員、従業員、代理人が考案、認証、検証したものではない情報、または情報へのリンクが含まれている場合があります。CME Groupでは、そのような情報について一切の責任を負わず、またその正確性や完全性について保証するものではありません。CME Groupは、その情報またはリンク先の提供しているものが第三者の権利を侵害していないと保証しているわけではありません。本資料に外部サイトへのリンクが掲載されていた場合、CME Groupは、いかなる第三者も、あるいはそれらが提供するサービスおよび商品を推薦、推奨、承認、保証、紹介しているわけではありません。

CME Groupと「芝商所」は、CME Group, Inc.の商標です。地球儀ロゴ、E-mini、E-micro、Globex、CME、およびChicago Mercantile Exchangeは、Chicago Mercantile Exchange Inc.(CME)の商標です。CBOTおよびChicago Board of Tradeは、Board of Trade of the City of Chicago, Inc.(CBOT)の商標です。ClearportおよびNYMEXは、New York Mercantile Exchange, Inc.(NYMEX)の商標です。本資料は、その所有者から書面による承諾を得ない限り、改変、複製、検索システムへの保存、配信、複写、配布等による使用が禁止されています。

Dow Jonesは、Dow Jones Company, Inc.の商標です。その他すべての商標が、各所有者の資産となります。

本資料にある規則・要綱等に関するすべての記述は、CME、CBOTおよびNYMEXの公式規則に準拠するものであり、それらの規則が優先されます。 取引要綱に関する事項はすべて、現行規則を参照するようにしてください。

CME、CBOTおよびNYMEXは、シンガポールでは認定市場運営者として、また香港特別行政区(SAR)では自動取引サービスプロバイダーとして、それぞれ登録されています。ここに掲載した情報は、日本の金融商品取引法(法令番号:昭和二十三年法律二十五号およびその改正)に規定された外国金融商品市場に、もしくは外国金融商品市場での取引に向けられた清算サービスに、直接アクセスするためのものではないという認識で提供しています。CME Europe Limitedは、香港、シンガポール、日本を含むアジアのあらゆる裁判管轄で、あらゆる種類の金融サービスを提供するための登録または認可を受けていませんし、また提供してもいません。CME Groupには、中華人民共和国もしくは台湾で、あらゆる種類の金融サービスを提供するための登録または認可を受けている関連機関はありませんし、また提供してもいません。本資料は、韓国では金融投資サービスおよび資本市場法第9条5項並びに関連規則で、またオーストラリアでは2001年会社法(連邦法)並びに関連規則で、それぞれ定義されている「プロ投資家」だけに配布されるものであり、したがってその頒布には制限があります。

Copyright © 2024 CME Group and 芝商所. All rights reserved.

著者について

Erik Norlandは、CMEグループのエグゼクティブディレクター兼シニアエコノミスト。世界の金融市場に関する経済分析の責任者であり、最新のトレンドと経済要因を評価することで、CMEグループのビジネス戦略、および当グループの市場で取引を行う顧客への影響を分析します。CMEグループのスポークスパーソンの一員でもあり、世界経済、金融、地政学の情勢に関する見解を発信する。

Erik Norland(CMEグループ エグゼクティブディレクター兼シニアエコノミスト)によるレポートを さらに見る