- 23 Jul 2021

- By Anue

美國聯準會 (Fed) 甫於 6 月 16 日結束 6 月份利率會議,整體貨幣政策態度快速趨向「轉鷹」,預期 2022 年啟動升息的票委自 3 月份的 4 人增加至 7 人、預期 2023 年升息的票委更是大幅增加至 13 人,上次會議此一數據僅 7 人,整體趨向鷹派的聯準會態度,估將繼續帶動 10 年期美債殖利率走升,進而令美、歐利差走擴,從而成為美元指數的上行支撐,並對歐元、英鎊、加幣等美元指數的一籃子貨幣構成壓力。

在美元指數 (DXY) 的組成與計算中,是由美元對 6 種主要國際貨幣的匯率,並採加權幾何平均數計算而來,這 6 國貨幣包括歐元 (EUR)、英鎊 (GBP)、加元 (CAD)、瑞士法郎 (CHF)、瑞典克朗 (SEK)、日圓 (JPY),而 6 種貨幣權重則分別為,歐元約佔 57.6%、日圓約佔 13.6%、英鎊約佔 11.9%、加幣約佔 9.1%、瑞典克朗約佔 4.2%、瑞士法郎約佔 3.6%。

匯價升貶就像是「翹翹板」之概念,匯率有一升即有一貶、有一貶即有一升,故在聯準會貨幣政策態度「轉鷹」的前景下,美元上行趨勢將可望獲得支撐,那麼在美元升值的環境裡,權重極高的歐元、英鎊、加元即相對將出現走貶壓力。

如下面三張期貨圖所示,近期在美元指數走升的環境裡,9月到期的歐元兌美元、英鎊兌美元、加元兌美元期貨合約皆出現顯著走貶之趨勢。

歐元期貨日線走勢圖 資料來源:CME

英鎊期貨走勢圖 資料來源:CME

加元期貨走勢圖 資料來源:CME

美國經濟前景持續向好,支撐聯準會「轉鷹」

聯準會在 6 月份釋出的最新經濟預測概要 (Summary of Economic Projections, SEP) 中,再次上修 2021 年的美國實質 GDP 季增年率預估值,看好美國經濟的持續復甦、勞動力市場加速改善。

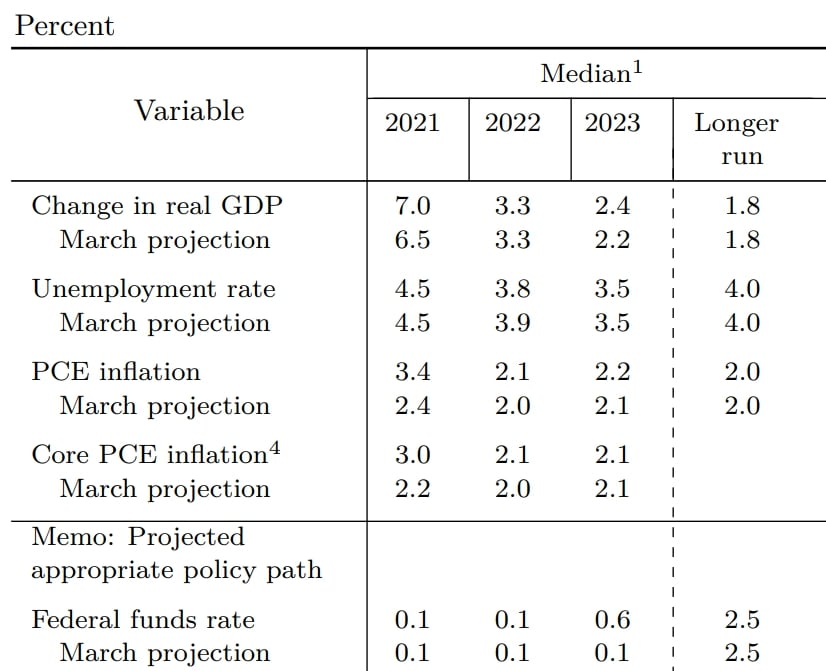

本次 SEP 預估的中位數為:

- 2021、2022、2023 年實質 GDP 季增年率預估成長依序是 7.0%、3.3%、2.4%,其中 2021 年與 2023 年 GDP 出現上修,分別比今年 3 月公布的預估上修 0.5 和 0.2 個百分點,2022 年 GDP 預估維持不變並未上修。

- 2021、2022、2023 年失業率預期依序是 4.5%、3.8%、3.5%,其中 2022 年失業率比 3 月預估值下修 0.1 個百分點,而 2021、2023 年失業率預估則持平。

- 2021、2022、2023 年 PCE 通膨率預估依序是 3.4%、2.1%、2.2%,比 3 月預估值分別上修 1.0、0.1、0.1 個百分點。

- 2021、2022、2023 年核心 PCE 通膨率預估依序是 3.0%、2.1%、2.1%,其中 2021、2022 年比 3 月預估值上修 0.8 與 0.1 個百分點。

總結 SEP 預估來看,Fed 再次確認了美國經濟的擴張趨勢未變、重申通膨將回落,且 2022 年可望勞動力市場達到充份就業,也就是失業率將降至自然失業率,顯示 2022 年底就具備升息條件,但 2022 年底距離目前時點仍然尚遠。

聯準會 6 月份經濟預測概要 資料來源:federalreserve

芝商所 FedWatch 顯示,市場升息預期已大幅提前

聯準會於 6 月釋出最新利率意向點陣圖 (Dot Plot),與 3 月時一致,與會 18 名票委皆認為今年將維持利率不變,但預計 2022 年升息的票委則增加至 7 人,上次 3 月會議時僅 4 人。

而更令市場注目的是,本次預計 2023 年升息的票委人數大幅增加至 13 人,上次 3 月會議時僅為 6 人,顯示聯準會官員正預計 2023 年將肯定升息,且在這 13 人之中,預計 2023 年基準利率可能超過 0.5% 的有 11 人;預計基準利率超過 1.0% 則有 5 人,都比 3 月份人數出現增加。

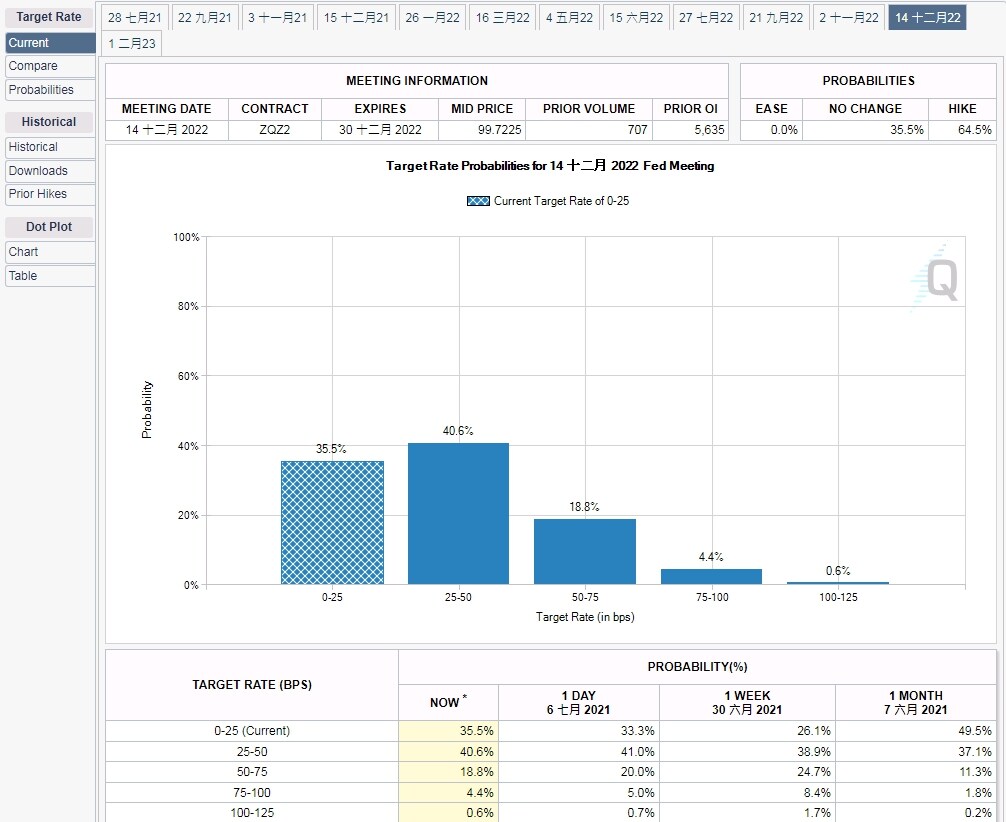

在聯準會的升息預期向前傾斜的帶領下,我們可以運用一些分析工具來預測升息的機率到底有多高。像芝商所 (CME)提供的免費分析工具FedWatch 亦顯示,市場交易員也高度預期聯準會將於 2022 年 12 月的利率會議上啟動升息。下面FedWatch 工具截圖可以看到,市場估計 2022 年 12 月底聯準會升息機率高達 64.5%。

芝商所 FedWatch 工具 資料來源:CME

FedWatch 工具主要用來預測聯邦公開市場委員會(FOMC)在未來調整利率的可能性,在計算升息或降息時,FedWatch 利用芝商所的 30 天短期聯邦基金期貨 (FedFund Futures) 的價格來進行計算,因為 30 天短期聯邦基金期貨以聯邦基金利率作為標的,聯邦基金利率也被限制在一個目標範圍值內,因此 30 天短期聯邦基金期貨的價格變化波動相對較小,可以更好地反映市場對該期貨合約在月份內的日均聯邦基金有效利率水平的預期,從而計算升息或降息的可能性。

除此之外,FedWatch 工具也提供聯準會的利率意向點陣圖 (Dot Plot),顯示各個聯準會分行主席對於短期和長期聯邦基金利率的走向預期。在利率會議之前,也不妨先瞭解市場對會議結果的預期,提前做好策略部署。

外匯市場緊盯 Taper,美債殖利率是關鍵

外匯市場近期關注點已從「最快 2022 年升息」轉向「2021 下半年啟動 Taper」,因 2022 年升息仍距離目前尚遠,而近期隨著美國經濟擴張帶動勞動力市場的持續修復,再加上美國逆回購市場的資金浮濫,造成逆回購利率具有跌破零利率下限 (ZLB) 限制的風險,故預計 3Q21 將是聯準會放出 Taper 預期的關鍵時點。

聯準會 (Fed) 6 月利率會議紀要亦顯示,聯準會內部官員已正在緊密討論啟動 Taper 的時間點,近期多位聯準會官員也暗示,Taper 正已經在聯準會內部啟動討論,相信對外正式溝通 Taper 的時間點已經相當接近。

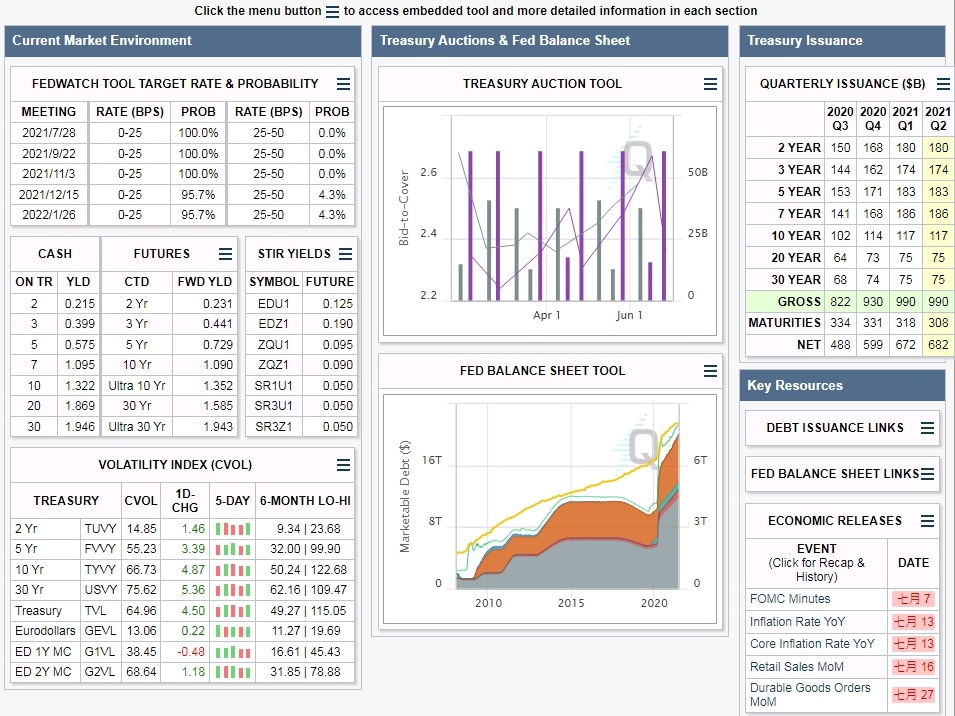

而下半年影響美債殖利率走勢除了聯準會的 Taper 緊縮政策以外,另一個關鍵即是美國財政部的債券發行狀況,據芝商所 (CME) 另一個免費分析工具TreasuryWatch,預期今年上半年美債發行量約落在 3300 億美元上下。

芝商所 TreasuryWatch 工具 資料來源:CME

與FedWatch工具不同的是,我們利用TreasuryWatch 工具可以獲得各個期限的美債發行規模,從供需層面分析美債殖利率的走勢。TreasuryWatch 集合了多個數據,包括美債殖利率、美債拍賣和發行量、聯準會資產負債表、核心市場利率等,旨在更好地分析影響美債市場之因子。

但根據美國財政部先前公布的發債規劃,在 8 月債務上限過後,美國財政部預計 Q3 的發債規模,將自上半年平均的 3300 億美元直接拉升到 8210 億,故美債供給量的大幅走升,也將對美債殖利率形成拉升效果。

在聯準會可望於下半年啟動 Taper,且下半年美債供給量也將增多的前景下,預計美元流動性邊際收緊以及美國實質利率走強的邏輯,將在 3Q21 的時間中逐步體現,這將有望進一步帶動美債殖利率走強、拉升美歐利差走擴,而美歐利差的擴大將有助於支撐美元指數進一步上行,進而對主要權值貨幣歐元、英鎊、加幣等構成壓力。

第三方內容免責聲明

所有意見表達反映了作者的判斷,可能會有所變更,且並不代表芝商所或其附屬公司的觀點。內容作為一般市場綜述而提供,不應被視為投資建議。信息從據信為可靠的來源獲取,但我們並不保證內容是準確或完整的。我們不保證提到的任何走勢將會繼續或預測將會發生。過往業績並不預示將來結果。本內容不得被解釋為是買賣或招攬買賣任何衍生品或參與任何特定交易策略的推薦或要約。如果在任何司法轄區發布或傳播本內容會導致違反任何適用的法律法規,那麼,本內容並不針對或意圖向在該司法轄區的任何人發布或傳播。

亞洲地區免責聲明

致力推動世界進步:芝商所包含四個“指定合約市場”(DCM),分別為Chicago Mercantile Exchange Inc.(CME)、Chicago Board of Trade, Inc.(CBOT)、New York Mercantile Exchange, Inc.(NYMEX) 以及Commodity Exchange, Inc.(COMEX)。CME的結算部門是芝商所旗下各個指定合約市場的衍生產品結算機構(DCO)。

在交易所交易之衍生產品及場外結算(OTC)之衍生產品並不適合所有投資者及帶有虧損風險。在交易所交易及場外交易之衍生產品為槓桿投資工具,由於只需要合約價值一定百分比的資金即可進行交易,故此有可能損失超過最初存入的金額。本通訊不論在任何適用法規的涵義上,均不構成招股章程或公開發行證券,亦非關於購入、出售或持有任何特定投資或服務的建議。

本通訊的内容乃由芝商所編製,僅作為一般介紹用途,並非旨在提供建議,亦不應被視為建議。雖然芝商所已盡力確保本通訊中的資料在通訊刊行當日準確無誤,但芝商所對任何錯漏概無責任,亦不會更新資料。此外,本通訊中的所有示例和資料僅作為説明之用,不應視為投資建議或實際市場經驗的成果。本通訊内所有與規則及合約規格相關的事項均以CME、CBOT、NYMEX 和COMEX 的正式規則為準。不論在任何情況下,包括與合約規格有關的事項上,均應查詢現行規則。

在澳洲, CME Group Inc. 澳洲註冊機構編號 (ARBN) 103 432 391及Board of Trade of the City of Chicago Inc. 澳洲註冊機構編號 (ARBN) 110 594 459,已註冊為外國公司並持有澳洲市場牌照。

在香港,芝商所已獲得香港證券及期貨事務監察委員會(SFC)授權,可根據香港《證券及期貨條例》(SFO)第 III 部的規定,通過 GLOBEX 系統以及芝商所結算系統 (CME Clearing System),向香港投資者提供自動化交易服務(ATS)。

在日本, CME Inc. 持有日本《金融工具與交易法》(Financial Instruments and Exchange Act)所規定的外國結算機構(FCO)牌照。

在新加坡,根據《證券及期貨法》(第289 章)(SFA),CME、CBOT 及 NYMEX作為認可市場營運商受到監管,而且 CME 亦作為認可結算機構受到監管。除此之外,芝商所旗下機構並未獲得在新加坡《證券及期貨法》下經營受監管活動或根據《財務顧問法》(Financial Advisers Act)(第110章)提供財務顧問服務的所需牌照。

芝商所旗下機構包括但不限於在印度、韓國、馬來西亞、新西蘭、中國人民共和國、菲律賓、台灣、泰國、越南等多個司法管轄區,以及在芝商所未獲准經營業務、或者經營業務會違反當地法律法規的各個司法管轄區,均未獲得提供任何種類金融服務所需的註冊或牌照,亦未宣稱在此等司法管轄區提供任何種類的金融服務。本通訊未經此等司法管轄區監管機構的審閲或批准,使用者如獲取本通訊,有關責任應由其自行承擔。

CME Group、the Globe Logo、CME、Globex、E-Mini、CME Direct、CME DataMine 及Chicago Mercantile Exchange 均為Chicago Mercantile Exchange Inc. 的商標。CBOT 及 Chicago Board of Trade 均為Board of Trade of the City of Chicago, Inc. 的商標。NYMEX 及 ClearPort 均為New York Mercantile Exchange, Inc. 的商標。COMEX 為Commodity Exchange, Inc. 的商標。

© 2021 年 CME Group Inc. 版權所有。

通訊地址:20 South Wacker Drive, Chicago, Illinois 60606