- 7 Apr 2020

- By CME Group

第一季度股指期貨轉倉為10年間最廉價的季度轉倉,E-mini標普500期貨(ES)交易與Libor的利差為-29基點。3月超過500萬份ES期貨作為利差合同交易,較過去四個轉倉期的平均值高48%。

股票市場環境2020年第一季度一直動盪不安。下半季度的六週內,標普500指數從歷史最高點跌至2,237點,季末時略為靠穩。E-迷你標普期權的30天隱含波幅在2020年第一季度創下0.758的最高點,大幅高於最近的歷史水平。

期間四次觸發大市熔斷機制。該機制放緩了市場過於迅速的重新定價,足以在前所未有的環境中保護交易有序進行。

自2015年11月推出以來,交易2970萬份合約(4萬億美元名義價值)。主要指數的指數收盤基差交易(BTIC)在2020年日均交易7.2萬份合約。第一季度末,市場參與者轉向BTIC,於季末重新平衡投資組合,2020年3月31日交易的名義價值逾130億美元。

透過最近推出的BTIC+及TACO+,市場參與者能夠提前數日於給定交易時段內,執行E迷你標普500指數期貨相對於標普500現貨指數水平的官方收盤價或開盤價之基差交易。

除E-迷你標普500期貨,交易者亦可利用另外兩種期貨合約的現貨開盤交易(TACO)對沖開盤市價單:E-迷你納斯達克100和羅素2000期貨。借助TACO,可以更好地管理即將到來的4月和5月RUT和NDX期權到期

股息期貨讓用戶能夠對沖或表達其對美國股息市場的觀點,而不論標普500指數的價格如何變動。自2015年推出以來,股息期貨持續獲得動力,持倉量不斷增長。2020年的日均交易量為3,907份合約,平均持倉量為112,101份(名義價值16.3億美元)。

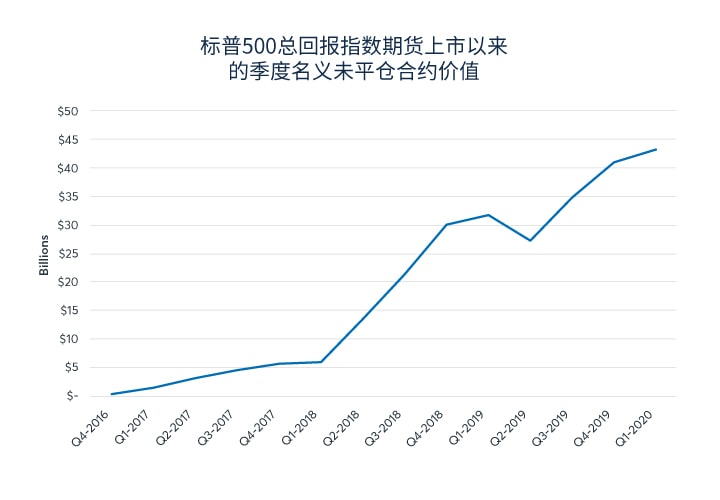

隨著交易商從OTC轉移至上市產品,標普總回報(SPTR)期貨的採用在2020年持續加速。年初至今的日均交易量為3,545份合約,平均持倉量為253,905份(名義價值401億美元)。

現時有具更長期限及更多的指數總回報期貨可供交易:納斯達克100、道瓊斯、羅素2000和羅素1000。

股指期貨:

- 交易量:日均交易量549萬

- 持倉量:每日488萬份合約

股指期貨期權:

- 交易量:日均交易量100萬

- 持倉量:479萬份合約

期貨 |

2020年日均交易量 |

|---|---|

ES |

261萬 |

NQ |

72.6萬 |

YM |

20萬 |

RTY |

31.9萬 |

NK(日圓) |

7.5萬 |

BTC |

9千 |

觀看與標普道瓊斯指數,芝商所和DWS進行的小組討論,以探索ESG生態系統的演變以及該領域的最新創新。

獲得對於目前機構市場參與者之中數碼資產採用水平的分析,以及能夠從交易一系列數碼資產的機構所學到的知識。

- 比特幣期貨期權現時的交易情況:新比特幣期貨期權正受到消費者的日益關注,並且交易量日益增長。瞭解如何幫助您管理比特幣價格風險。

進一步瞭解 - 降低標普500期權大宗交易門檻:由於交易大廳暫時關閉,標普期貨期權的大宗交易門檻(250美元倍數)已經降低至50份合約,以提供更大的靈活性。瞭解標普500德爾塔中性備兌期貨和期權大宗交易的優勢,包括無分手風險、私下雙邊協商等。

瞭解更多 - EFRP湧現:EFRP交易是同時賣出或買入某個交易所期權持倉並買入或賣出相應的經濟相抵銷的持倉。在第一季度的波動期間,芝商所的期權轉交易(EOO)獲得採用。

瞭解關於EFRP交易的更多資訊