利用期货和期权来管理商业经营和投资组合中经济风险的例子不胜枚举。本课程探讨利用贵金属期货来管理风险。

市场价格会对不断变化的情况作出反应。我们都知道将来的价格与现在不同,但是我们不知道具体将如何不同。从更基本的层面来说,虽然有人进行预测,但没人确切知道价格将来是会上涨还是下跌。

使用期货合约管理风险最为人所知的一大好处,就是对未来结果的不确定性进行对冲。

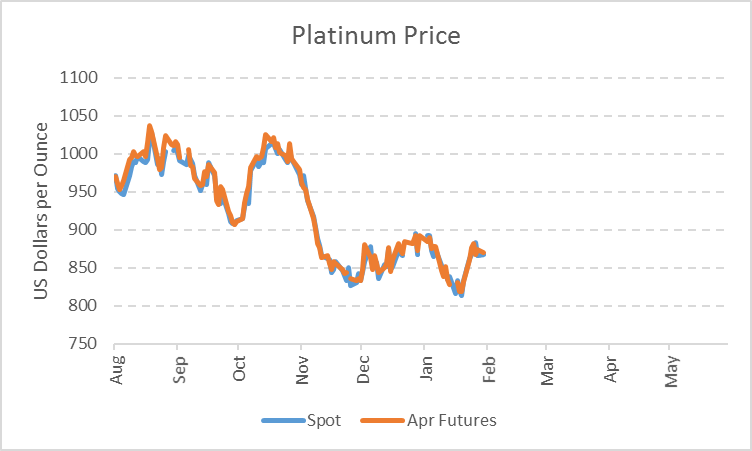

假设一个汽车零件生厂商获得了一个交付催化转换器的订单。铂是生产这类产品的重要成分,进行这批生产需要32公斤,即约995盎司的铂。这家企业将在两个月后以当时的现货价接收铂。

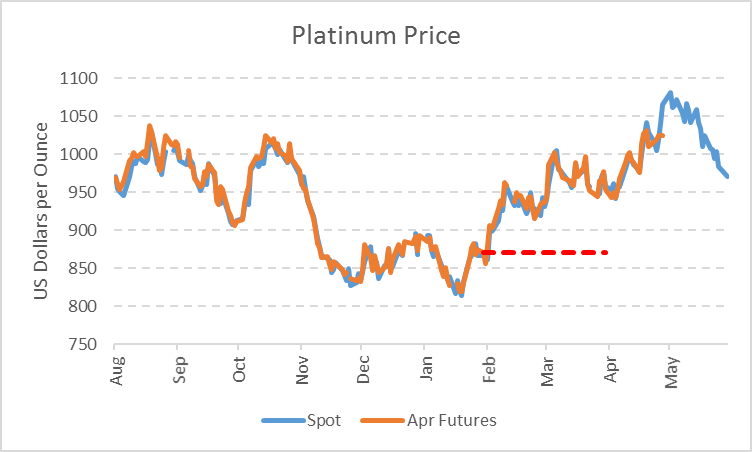

当前的现货价格约为每盎司867美元,而纽约商业交易所(NYMEX)四月份期货价格处于每盎司870美元。为了对未来的支付进行对冲,该制造商需要买入期货。其需要的是995盎司。每份NYMEX期货合约是50盎司。买入20份合约将带来1,000盎司的金属敞口

两个月后,现货价格上涨了90美元到每盎司957美元。该企业将从一家当地的供应商接收他们所需要的金属,但不希望通过期货合约接收。其在市场上以每盎司954美元沽清了期货头寸。

这笔期货交易所获得的收益为84,000美元。

|

现货 |

|

|

期货 |

|

|

|

价格 |

头寸 |

价值 |

价格 |

头寸 |

价值 |

起始 |

867美元 |

需要995 盎司 |

862,665美元 |

870美元 |

20份合约多头,每份50盎司 |

870,000美元 |

结束 |

957美元 |

|

952,215美元 |

954美元 |

|

954,000美元 |

结果 |

|

|

89,550美元

额外成本 |

|

|

84,000美元 的对冲收益 |

这一收益抵消了实物市场铂金的上涨,而铂金价格上涨导致生厂商需要支付89,550美元或比建仓时的现货市场价格高出10%。因此期货交易对实物供应的价格上涨进行了有效的对冲。

贵金属在投资组合中被广泛使用。期货合约既可以是投资贵金属的方式,也可以被用作含有其他贵金属资产的投资组合的对冲工具。

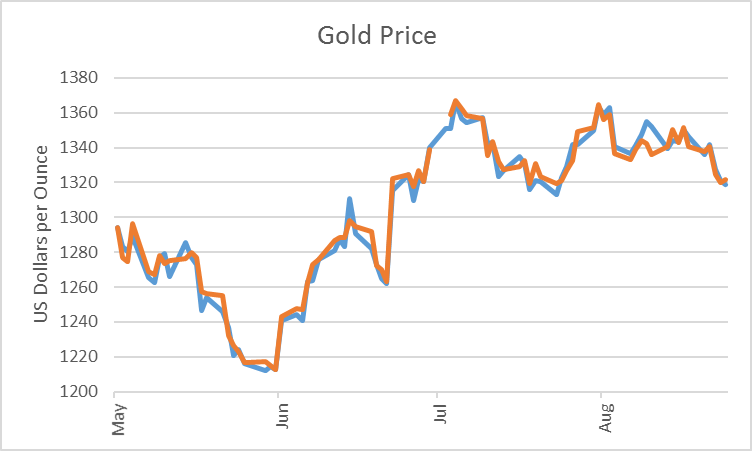

假设一支基金有黄金投资。其中大多是通过持有金条来配置,但这支基金持有约1%的现金持仓以满足短期的现金流需要。在5月末,黄金现货价格是每盎司1,212.1美元。这支基金有20,000盎司的金条和250,000美元的现金,所以在当月末的估值为24,492,000美元。

6月末,现货价格上涨至每盎司1320.7美元,涨幅8.96%。加上现金结余,这支基金的估值已升至26,665,000美元,上涨了8.87%,落后于基准现货价格。

而这种表现不佳的情况可以运用期货来进行管理。纽约商品交易所(COMEX)黄金期货有一种100盎司的合约。两手的头寸就代表200盎司,或实物的1%。5月份末,8月份期货结算价为每盎司1217.5美元,而在6月末的价格是每盎司1320.6美元。因此这两手的头寸月内的净收益为20,620美元。加上实物持仓的价值收益,将期货头寸8.96%的收益包括在内,基金的业绩与基准一致。

期货合约可以用于叠加实物持仓,以调节经济风险敞口。

一位投资者持有1200盎司的黄金。当前的现货价格是每盎司1236.5美元,因此持有的黄金价值为148万美元。这位投资者预测未来几周银价涨幅将高于金价;但她不想关闭长期的实物持仓。

该投资者通过卖出COMEX黄金期货和买入COMEX白银期货,来修改她的市场风险敞口。COMEX黄金6月份期货合约的当前价格为每盎司1231.5美元。合约规模为100盎司;所以投资者需要卖出12份合约以中和她的黄金风险敞口。按照当前的期货价格,这笔交易的名义价值为147.7万美元。COMEX白银5月份期货合约的价格为每盎司14.756美元,合约规模为5,000盎司。为了能尽可能接近地复制黄金期货交易的名义价值,应当购入20份白银期货合约。

在接下来的几个星期,黄金和白银的价格都上涨了,但是白银涨幅超过黄金,白银现货价格上涨16.7%,高于黄金现货价格4.7%的涨幅。

投资者实物持有的黄金价格上涨了69,000美元。但按照计划的那样,实物持仓的盈利被她在黄金期货上的短仓中和了。COMEX黄金6月份期货价格现在是每盎司1291.8美元,这宗交易的价值亏损为72,360美元。白银期货交易价格上涨至每盎司17.474美元,所以她的白银期货交易盈利为271,800美元。

全部头寸总共创造了268,440美元的净收益。投资者可以对其期货头寸进行平仓,而其对实物黄金的持有不受影响。

|

现货 |

|

|

黄金 |

|

|

白银 |

|

|

|

价格 |

头寸 |

价值 |

价格 |

头寸 |

价值 |

价格 |

头寸 |

价值 |

开工 |

1236.5美元 |

持有 1200 盎司

|

1,483,800美元 |

1231.5美元 |

12份合约空头,每份100盎司 |

1,477,800美元 |

14.756美元 |

20份合约多头,每份5000盎司 |

1,475,600美元 |

结束 |

1294.0美元 |

|

1,552,800美元 |

1291.8美元 |

|

1,552,800美元 |

17.474美元 |

|

1,747,400美元 |

结果 |

|

|

69,000美元 收益 |

|

|

72,360美元 亏损 |

|

|

271,800美元 收益 |

COMEX和NYMEX贵金属期货合约可用来管理对贵金属的风险敞口。

-

A.正确。

-

B.错误。