股票:未来10年股息前景黯淡?

2020年代对于美国股票市场而言是一段动荡的时期。标普500®指数在2020年2、3月下跌35%,接着,在2020年4月到2021年12月上涨125%,然后,在2022年前10个月下跌27%,后在今年年初上涨至创纪录高位。考虑到这种大起大落,以及通胀率和利率急升,投资者如何看待标普500指数的当前估值水平?标普500年度股息指数期货能为此提供一定帮助。

芝商所于2015年推出了标普500年度股息指数期货。一开始,合约包括当前年份以及截至2020年的后续五年。两年后,在2017年,该产品扩大到11个合约,一个为当前年份(2017年),10个为后续10年的每个年度(2018-2027年)。

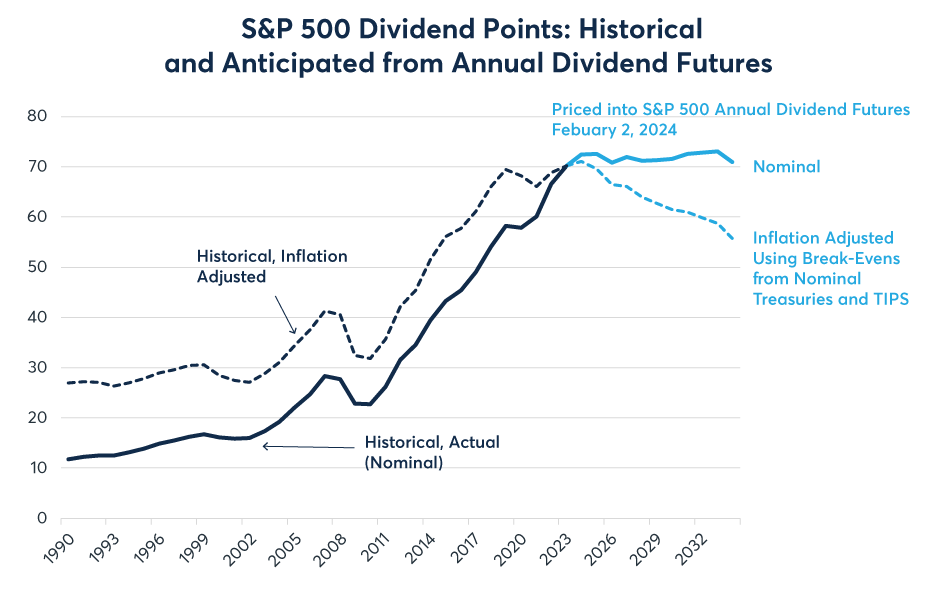

在推出这些期货后,投资者有史以来第一次能够观察股息的期货曲线,该曲线代表投资者对未来10年企业收益的预期。目前值得注意的是,投资者预期,未来10年,标普500的名义股息支付增长将接近零。经考虑预期通胀率(以标准美国国债与美国抗通胀证券(TIPS)的收益率之差衡量)后,投资者隐含反映未来10年的实际(经通胀调整后)股息支付将大幅降低(图1)。在股市接近创纪录高位的情况下,投资者对股息前景为何却如此悲观?

图1:期货价格显示未来10年股息支付增长接近零

标普500股息点指数:年度股息期货的历史和预期走势

同样值得注意的是,标普500相对于未来股息支付预期的涨幅。在2017年年初,11个年度股息指数期货加起来在未来10年(2017-2027年)将支付的股息预期达到497点标普500指数点数。于2024年1月底,截至2034年止10年预期将支付的股息上涨29%达到641点。另一方面,标普500指数从2,270点涨到4,905点,从2017年年初至今的同期涨幅达到116%(图2)。在未来股息支付预期仅上涨29%的情况下,标普指数的价格回报怎么会达到116%?

图2:从2017年年初至今,标普500指数上涨116%,而预期股息仅上涨29%

标普500®与未来10年预期股息支付的名义总额

对此的解释要一分为二,即疫情前与疫情后。为了分析这种现象,我们必须将原始数据系列(即这些合约的价值之和)转换为净现值。在计算净现值时,我们以美国国债收益率将年度股息支付的未来预期价值进行贴现。

在计算出年度股息指数期货的净现值后,我们发现,在2020年3月前其走向几乎与标普500完全一致。2017年至2020年年初的股市上涨主要是因为债券收益率下跌(图4)。债券收益率降低增加了未来股息收益率的净现值。然后,从2020年4月开始,标普500急升,远远超过股息净现值所反映的股市公允价值。如果现在标普500与未来股息净现值之比是2017年至2020年年初的水平,标普500可能会接近3,200点,而不是现在的4,900点。所以,是什么导致了这种差距?

图3:在美联储重启量宽之前,标普指数与股息净现值的走势一致

标普500®与未来10年年度股息指数期货的净现值

图4:利率降低提高了2017-2020年的股息净现值,但此后则不同

美国:联邦基金利率,5年期、10年期和30年期国债收益率

2020年3月27日,美国国会通过了《新冠病毒援助、救济和经济保障法案》(简称“CARES法案”),拨款2.2万亿美元为在疫情中遭遇经济影响的美国家庭和企业提供救济。与此同时,美联储在2020年3月、4月和5月开展了3.0万亿美元量化宽松计划。随后,美联储在接下来的一年半里继续以每月1,200亿美元的速度扩大资产负债表,然后在2022年年初逐渐减少购买。与此同时,国会于2020年12月底通过了额外的9,000亿美元抗疫援助,并于2021年3月11日通过了“美国救援计划”,提供额外1.9万亿美元援助,后在2022年年底通过了8,910亿美元的《通胀削减法案》。这些支出总计达到5.9万亿美元,而美联储从市场上购买了4.8万亿美元,主要是美国政府债券以及少量抵押贷款债券和少量公司债券。

随着通胀飙升,美联储从2022年6月开始缩表,最初每月削减475亿美元,然后从2022年9月起,每月削减950亿美元(图5)。在一段时间内,此举与一连串加息75个基点的行动似乎给股市带来了下行压力。然而,到了2022年年底,股市似乎已经习惯了较高水平的利率,并开始了一场由极少数股票主导的上涨,涨幅主要来自七、八只科技股,而其他大多数股票都表现欠佳。即便股市因缩表和债券收益率升高而动荡,但全球通胀率大幅下降令股市备受振奋。

图5:量宽或许推高了股市,而量化紧缩似乎并未挫伤股市(目前而言)

美联储资产负债表和标普500®期货

那么,在2024年年初,我们面对的是什么情况? 首先要明确的一点是,市场对股息支付未来增长的悲观预期或许有一定道理。第一,企业收益占GDP的比例接近历史最高水平。这些收益占GDP的比例从6%到13%不等。于2023年第三季度,这一数字已经接近12%(图6)。因此,企业收益与经济规模之比可能很难继续扩大。第二,在资源利用率很低的情况下,比如在经济衰退最严重的时候,经济接下来可能实现超过趋势水平的增长,但鉴于目前失业率已经低于4%,这种情况不太可能发生。最后,考虑到收益率曲线急剧倒挂,加上美联储加息525个基点,经济衰退确实有可能发生。2008年至2009年的经济衰退使投资者获支付的股息减少了20%,同时,标普500指数下跌了60%。

图6:公司利润占GDP的比例接近历史高位

美国企业收益占GDP的百分比

话虽如此,也有人认为标普500年度股息指数期货可能过于悲观。他们错过了去年股息支付的增长。此外,正如我们之前的研究显示,股息支付在1970年代的高通胀时期大幅上升,远远领先股市。