【期权漫谈】每周有几次交易WTI原油末日期权的机会?

上个月底芝商所隆重推出了星期一(交易代码:ML1-5)和星期三(WL1-5)到期的WTI原油每周期权,加上现有星期五到期的每周期权,投资者可以选择交易三份不同到期日的WTI原油每周期权了。这三份期权合约都是美式期权、现货交接,交接成当月的原油期货。

对于擅长短线交易的期权交易员来说,这无疑是大好消息。对于想对冲短期地缘政治风险的投资者来说,比如说欧佩克会议原油增减产决定等等,每周期权也是有效的武器。

在期权交易中,我们称期权到期日交易的期权合同为末日期权(End of Day Options),换言之,末日期权是一种期权合约,这个期权合约的生存期只有短短的一天。但是随着衍生品市场的不断发展,特别是每周期权(Weekly Options)的迅速发展,我们就有更多机会来交易未日期权,以WTI原油为例,现在每个星期我们就有了三次交易WTI原油末日期权的机会。

期权是金融史上人类发明最精密的投资工具。期权的多维性给了我们无数的想象空间来设计各种不同的交易策略。

由于期权的多维性,所以在期权交易中,期权头寸的风险也不是简单的、单方面的,而是复杂的、多方面的。我们平时在期权课程中所学到的四个最基本的希腊值(Delta、Gamma、Vega、Theta)风险,就是明证。

在期权这四个基本的希腊值风险中,Gamma可能是最不容易被初学者理解的一个。那么什么是Gamma?简单地说,Gamma是个二阶的期权风险导数,是用来观察标的产品的价格变化与期权头寸Delta 值之间的变化关系。买期权(多头)不论是买看涨、买看跌,Gamma值都是正的。卖出期权头寸,不论是卖出看涨、卖出看跌,Gamma值都是负的。但Gamma 和其他希腊值的关系,以及Gamma正负值的多少就是相对比较复杂的问题了。

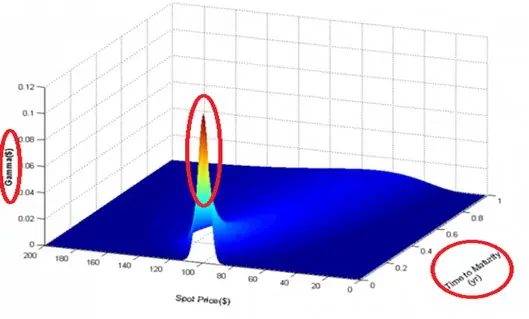

下面第一张图是不同时间段和不同协定价格的期权头寸Gamma值。图中可以看到在接近期权到期日的前几天,平值期权的Gamma数值每日以几何级数增加,直到期权交易的最后一天。(图中红色椭圆圈内)

Gamma

再看下面这张图,这是一张在不同时间段和不同协定价格的期权头寸Theta值的变化。图中可以看到在期权交易的最后几天,平值期权的时间价值Theta也是以几何级数的速度在不断地递减,一直到期权的最后交易时间,期权时间价值Theta归于零.

Theta

从上面这两幅图的比较,大家可能会发现两个结论:第一个结论是Gamma和Theta 基本上是鱼和熊掌不能兼得的关系。如果期权头寸具有正的Gamma值,交易员就可以得心应手的在期货市场中高抛低吸,但是这个期权头寸的时间值是负的。也就是说,随着时间的流逝,如果其他因素不变,期权的价值越来越小。第二个结论是接近期权到期日时,Gamma、Theta 两个数值都以几何级数飞速增加,或者飞速减少,呈现了超短期期权交易的高度风险和收益的机会。这就是我们平时在交易中所说的“Gamma-Theta Trade off”。在期权交易中,特别是超短期期权交易中,大家需要在交易决策过程中根据 Gamma、Theta的风险做出权衡,建立合理的投资仓位和策略设计。

交易末日期权,也就是交易到期日的期权,从上面的两张图中,我们可以看到平值期权在到期日的Gamma、Theta风险都达到极致。而这二者的风险关系又基本上是鱼和熊掌不能兼得的关系,这就使得期权到期日的交易变得更具有挑战性和存在着取得更高收益的机会。

所以交易末日期权的核心问题就是在短短的十几个小时到期日一天的交易时间中,如何处理好期权仓位的Gamma、Theta风险关系问题。

个人的交易经验教训是:对于末日期权最简单和风险相对比较小的交易策略是双买,也就是说,买最后一天的跨式套利(Buy Straddles)或者最后一天的宽跨(Buy Straggles)。请看下面一张图。

对于交易WTI原油来说,我们有了每周三次末日期权的交易机会,相信在重大的地缘政治风险到来之前,买入短期的跨式套利(Buy Straddle)或者宽跨套利(Buy Strangle),应该是非常明智的选择。