- 4 Sep 2019

- By Blu Putnam

- Topics: Economic Events

Como qualquer general experiente aconselharia, mesmo os planos de batalha bem pensados raramente sobrevivem ao primeiro encontro com o oponente sem alguma adaptação. Danos colaterais, táticas inesperadas do oponente, conflitos duradouros e paisagens permanentemente alteradas são aspectos típicos da guerra. As guerras comerciais têm muitas semelhanças.

Os participantes do mercado de ações agora estão se preparando para o longo prazo e estão cada vez mais conscientes do risco de evento associado aos acontecimentos imprevistos com a guerra comercial. As tarifas temporárias dispararam porque agora os primeiros tiros parecem permanentes, com taxas mais altas do que as inicialmente anunciadas. Os países oponentes mudaram os planos de compra, com implicações a longo prazo. As cadeias de suprimentos das empresas foram deslocadas e nunca mais voltarão às condições pré-guerra comercial, pois os riscos de longo prazo pós-guerra comercial permanecerão no inconsciente dos executivos e terão que ser gerenciados por meio da diversificação da cadeia de suprimentos. As tarifas são um imposto sobre o comércio, e independentemente de quem paga o imposto; o comércio está ferido. Assim, o comércio global está diminuindo e, à medida em que o comércio global desacelera, o mesmo ocorre com o crescimento econômico global. A política monetária está mal equipada para amortecer os efeitos de uma guerra comercial porque o desafio para as empresas é a guerra comercial e não as taxas que já estão bem baixas. E, enquanto uma frente de guerra comercial pode ter um cessar-fogo, outras frentes podem se abrir, como na Europa.

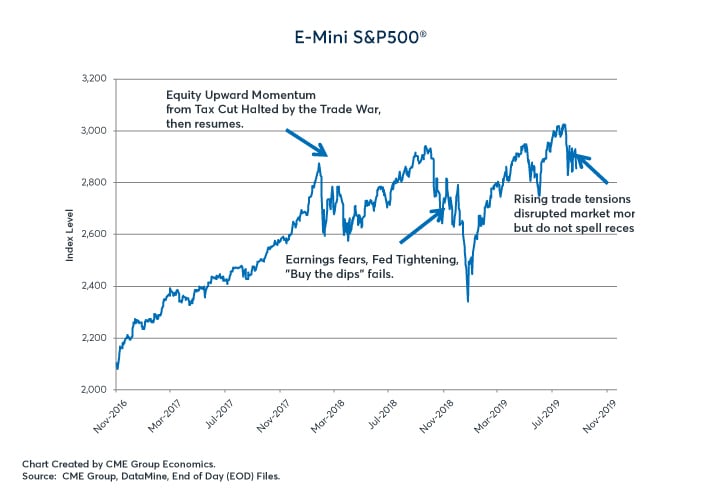

Ações versus Economia. A guerra comercial atingiu as ações com mais força do que as economias dos EUA e da China, embora a economia chinesa esteja sofrendo um pouco mais do que a dos EUA. A razão pela qual as ações sentem mais é porque algumas das tarifas e custos associados à interrupção da cadeia de suprimentos são absorvidos por margens de lucro reduzidas, de modo que o impacto na economia dos EUA se limita à desaceleração do crescimento econômico, mas não é provável que haja recessão.

As empresas estão dispostas a absorver a maior parte dos custos de tarifas e interrupções na cadeia de suprimentos porque estamos na Era da Internet de transparência de preços. A transparência de preços facilita aos consumidores a comparação nas compras, o que fazem de forma agressiva. As empresas perderam o poder de formação de preço e, agora, concentram-se em manter participação de mercado e margens de lucro. O aumento dos preços garantiria virtualmente uma perda de participação de mercado. Portanto, as margens de lucro são afetadas e as avaliações de ações são seriamente impactadas por qualquer escalada da guerra comercial.

Por outro lado, quando pensamos na economia, o principal condutor do PIB dos EUA é o gasto do consumidor, e é provável que o consumidor continue gastando enquanto tiver um emprego e estiver confiante em mantê-lo. Até o momento, houve pouco ou nenhum impacto no mercado de trabalho dos EUA, uma vez que as empresas mantêm a produção para manter participação de mercado. A taxa de desemprego permanece confortavelmente abaixo de 4%, portanto os gastos são robustos.

Tal impacto no PIB real dos EUA veio do declínio do investimento das empresas. Os planos de investimentos em negócios de longo prazo das empresas foram adiados ou postergados indefinidamente, e isso pode ser visto claramente na categoria de investimento do PIB real. Esta categoria é relativamente pequena em seu impacto total no PIB; no entanto, a economia dos EUA teve claramente uma desaceleração, mesmo que uma recessão seja improvável.

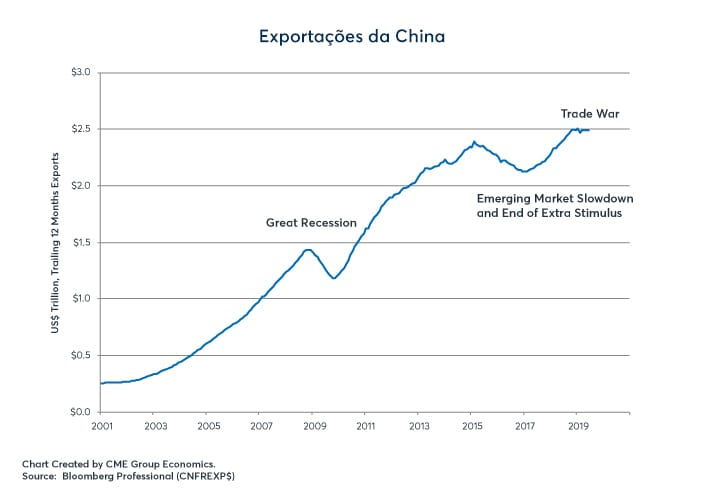

A China tem uma história um pouco diferente porque sua economia depende muito mais das exportações do que a economia dos EUA. As exportações chinesas para os EUA caíram; no entanto, a China conseguiu aumentar suas exportações para fora dos EUA. O resultado geral foi de exportações estáveis; sem crescimento das exportações, mas também evitando um declínio acentuado.

Yuan Chinês. O yuan chinês é o canário da mina de carvão. Quando a guerra comercial se agrava, o yuan chinês se deprecia e vice-versa. Os acontecimentos de agosto de 2019 tornaram o impacto da moeda ainda mais importante para os mercados. Antes da deterioração das relações comerciais, quando os EUA anunciaram inesperadamente uma grande e nova expansão de tarifas, as autoridades chinesas haviam conseguido evitar uma depreciação do yuan chinês através do limiar psicológico de CNY 7,0 por dólar. Antes dos EUA encerrarem abruptamente o período de cessar-fogo, a visão geral era de que se o yuan chinês permanecesse mais forte que 7,0 por dólar (isto é, CNY/USD 6,9 ou 6,8), os EUA seriam aplacados. Quando os EUA escalaram a guerra comercial em agosto, depois que o Secretário do Tesouro dos EUA disse ao público que acabara de ter um conjunto produtivo de discussões em Xangai com planos de continuar as negociações nos EUA, o mercado ficou surpreso. As ações caíram acentuadamente e a taxa de câmbio passou para CNY/USD 7,05 e, posteriormente, para 7,10 e 7,15.

Houve duas interpretações do movimento da moeda. O Tesouro dos EUA acusou os chineses de administrar uma desvalorização. A maioria dos analistas de mercado, no entanto, considerou que a escalada da guerra comercial naturalmente prejudicaria as exportações chinesas e encorajaria o capital a deixar a China, o que significa que as forças do mercado foram o motor da depreciação. A principal métrica para fundamentar esse argumento serão os dados sobre reservas internacionais chinesas e títulos do Tesouro dos EUA. Para impedir que uma moeda enfraqueça, um país precisa vender suas reservas internacionais e recomprar sua própria moeda. Esses dados sobre reservas internacionais chegam com um atraso de vários meses.

Para impedir que uma moeda tenha apreciação, um país compra mais reservas internacionais e vende sua própria moeda. Não há dúvida de que, durante o período de crescimento de mais de 10% do PIB real chinês no início dos anos 2000, a China acumulou bilhões em reservas internacionais em um esforço para impedir que a moeda se valorizasse muito rapidamente. Agora, porém, a depreciação é o desafio, e teremos que ver quando os dados da reserva internacional de agosto forem divulgados, se houve um declínio acentuado nas reservas na tentativa de limitar a depreciação ou uma mudança muito pequena indicando que as forças do mercado tiveram permissão para definir o valor do dólar americano em relação ao yuan chinês. Somente se houvesse um claro aumento nas reservas internacionais seria possível concluir que a China projetou ativamente a depreciação de sua moeda.

Por fim, observamos que, à medida em que o yuan chinês se deprecia, ele funciona como uma compensação direta às tarifas mais altas dos EUA. Em termos de dólares dos EUA, um aumento de 10% nas tarifas seria totalmente compensado por um declínio de 10% na moeda.

Embora o presidente Trump tenha defendido agressivamente o Federal Reserve (Fed) na redução das taxas para compensar os danos econômicos causados pela guerra comercial, e o Fed tenha cumprido até certo ponto, há pouca probabilidade de que os cortes nas taxas façam muita diferença no futuro desempenho econômico nos EUA. O desafio é que a desaceleração da economia dos EUA de 3% para 2% do crescimento do PIB real foi devido: (a) ao desgaste com o corte de impostos de dezembro de 2017 que aumentou temporariamente o crescimento no 1S/2018, e (b) ao fato da guerra comercial ter diminuído o investimento comercial devido à enorme incerteza corporativa sobre tarifas e impactos na cadeia de suprimentos que atingiram os preços das ações. Se a taxa básica de juros dos EUA fosse reduzida para 1% ou mesmo 0%, isso não ajudaria a aumentar o investimento comercial que é limitado pela incerteza da guerra comercial. O presidente do Fed, Jerome Powell, argumentou que um grama de prevenção vale um quilo de cura, então por que não reduzir as taxas? Infelizmente, não se obtém efeito preventivo ao dar uma pílula de açúcar quando o remédio necessário é um recuo na guerra comercial, sobre a qual o Fed não tem controle.

Nenhum acordo à vista. A guerra comercial vai e vem, mas parece haver poucas chances de um acordo importante e inovador. Um acordo no momento não combina com nenhum dos lados.

Se o presidente Trump concordar com um acordo, não importa qual seja, ele provavelmente enfrentará críticas consideráveis de alas do Partido Republicano que buscam um acordo muito severo com penalidades pesadas em relação à segurança da Internet e aos direitos de propriedade intelectual. E para os Democratas, ser duro com a China é um tema de campanha universal, mesmo que a maioria dos Democratas escolha táticas diferentes. O presidente Trump pode estar em melhor posição para as eleições de 2020 mantendo uma posição dura em relação à China e não concordando com um acordo, fortalecendo assim sua posição nos principais estados do campo de batalha e, desta forma, uma parte importante do eleitorado.

Na China, o presidente Xi Jinping deve garantir que não vai ceder a nenhum assédio moral dos EUA. Ele tem um apoio interno muito forte e uma disposição geral de aceitar qualquer dor envolvida em enfrentar os EUA. Essa é uma mentalidade de 5000 anos. Ao longo da história da civilização, a China tem sido considerada um grande país e líder mundial. Os últimos 200 anos de um papel reduzido são vistos como um pontinho na história e a China está a caminho de recuperar o respeito em ser uma grande potência. Concentrar-se apenas no fato da China estar sofrendo economicamente mais do que os EUA erra totalmente o ponto de vista da perspectiva da liderança chinesa. O presidente Xi pode concordar com um acordo em que todos saiam ganhando, mas não pode concordar com um acordo em que o RP dos EUA reivindicaria a vitória na guerra comercial.

EUA contra União Europeia. A maior parte da nossa análise sobre a guerra comercial concentrou-se nos EUA e na China. No futuro, existe uma probabilidade razoável de que uma nova frente na guerra comercial seja aberta pelos EUA com a União Europeia. Como demonstrou a reunião do G7 em agosto, há uma aversão bastante intensa na Europa pela abordagem política adotada pelos EUA. O comércio EUA-Europa é altamente entrelaçado e excepcionalmente complexo. Se a guerra comercial expandir-se para a UE, as ações poderão sofrer outro surto de fraqueza, e a Alemanha poderá ser levada ainda mais à recessão, uma vez que sua indústria automobilística já está sofrendo e é aí que as tarifas podem atingir muito, caso sejam impostas.

EUA prestando atenção às ações. O presidente dos EUA, Trump, parece se importar com a reação dos mercados de ações. Se uma escalada da guerra comercial causar uma queda acentuada nas ações, então alguns retrocessos se tornarão mais prováveis. Os chineses passaram a ser mais cirúrgicos em sua retaliação do tipo "olho por olho" à escalada dos EUA, usando seu poder de compra com produtos de alto perfil, como a soja. Essa tática tem sido amplamente utilizada em sua plenitude; agora, com a negociação do Yuan chinês mais fraco que CNY/USD 7,0, é mais provável que os chineses permitam que as forças do mercado enfraqueçam a moeda com mais depreciação se os EUA escalarem a guerra comercial.

Aviso Legal

O “Grupo CME” é uma marca da CME Group Inc. e respetivas subsidiárias, que incluiu membros como a Chicago Mercantile Exchange Inc. e a CME Marketing Europe Limited.

Os instrumentos derivados negociados em bolsa e Over-the-Counter (OTC) não são adequados para todos os investidores e envolvem risco de perda. Os instrumentos derivados negociados em bolsa e OTC são investimentos alavancados e, porque apenas uma percentagem do valor do contrato é exigida para a negociação, é possível perder mais do que o montante inicialmente depositado para uma posição de instrumentos derivados negociados em bolsa ou OTC. Assim, os indivíduos que negoceiem nestes instrumentos devem apenas usar fundos que possam perder sem afetar o seu modo de vida. Além disso, apenas parte desses fundos deve ser aplicado numa negociação uma vez que não pode ser expectável que venha a lucrar em todas as negociações.

O CME Group, o logo Globo, a Globex e a CME são marcas registadas da Chicago Mercantile Exchange, Inc.; CBOT é uma marca registada da Board of Trade of the City of Chicago, Inc.; o NYMEX, New York Mercantile Exchange e o ClearPort são marcas registadas da New York Mercantile Exchange, Inc.; o COMEX é uma marca registada da Commodity Exchange, Inc.. Todas as outras marcas registadas pertencem aos seus respetivos proprietários.

A informação constante da presente apresentação foi compilada pelo Grupo CME apenas para fins de caráter genérico. Apesar de terem sido feitos todos os esforços para assegurar a precisão da informação aqui contida, o Grupo CME não assume qualquer responsabilidade por quaisquer erros ou omissões. Adicionalmente, todos os exemplos desta apresentação são situações hipotéticas, usadas apenas para fins elucidativos e não devem ser considerados como consultoria para investimento ou necessariamente como resultados efetivos de experiência de mercado. Todos os dados são obtidos pelo Grupo CME, salvo indicação em contrário.

Todas as matérias relativas a regras e especificações aqui incluídas estão sujeitas às regras oficiais da CME, CBOT, NYMEX e do Grupo CME, as quais prevalecem sobre aquelas. As regras atualmente em vigor devem ser consultadas em todos os casos relativos a especificações contratuais.

Esta comunicação não consubstancia um Prospeto nem é uma recomendação para comprar, vender ou manter qualquer investimento específico, ou para utilizar ou não utilizar qualquer serviço determinado. Esta comunicação destina-se apenas ao uso exclusivo das Contrapartes Elegíveis e Clientes Profissionais e não deve ser utilizada pelos Clientes Privados, que devem obter aconselhamento financeiro independente. A circulação deve ser restringida em conformidade.

CME European Trade Repository é uma denominação comercial da CME Trade Repository Limited, um repositório de transações registado no âmbito do EMIR, supervisionado pela Autoridade Europeia dos Valores Mobiliários e dos Mercados.

A Chicago Mercantile Exchange Inc. é uma contraparte central (CCP) reconhecida no âmbito do EMIR. A Chicago Mercantile Exchange Inc., a Board of Trade of the City of Chicago e o New York Mercantile Exchange são bolsas (Recognised Overseas Investment Exchanges (ROIE’s)) reconhecidas pela Financial Conduct Authority.

Emitido pela CME Marketing Europe Limited. A CME Marketing Europe Limited (FRN: 220523) é autorizada e regulada pela Financial Conduct Authority no Reino Unido.

Sobre o autor

Bluford "Blu" Putnam atua como Diretor Geral e Economista-chefe do CME Group desde maio de 2011. Com mais de 35 anos de experiência na indústria de serviços financeiros e foco em bancos centrais, estudos de investimento e gestão de carteiras, Blu é porta-voz do CME Group sobre condições econômicas globais.

Veja mais relatórios de Blu Putnam, Diretor Geral e Economista-chefe do CME Group.

Opções sobre Ações

Nossas Opções de Índice de Ações sobre Futuros oferecem liquidez 24 horas por dia, profundidade de mercado e ampla variedade de produtos nos índices de referência do mundo para atender a uma variedade de estratégias de negociação. Capitalize potenciais compensações de margem em estratégias de futuros e opções, recursos avançados de expansão na tela e a certeza da "clearing" central.