- 7 Jan 2020

- By CME Group

2019년에는 아시아가 미국의 최고 수출 지역이었으며, 현재 진행 중인 무역 협상 때문에 대중국 수출이 감소되었지 수출 증가 추세는 지속되고 있습니다. 미국 에너지정보국(EIA)이 발표한 자료에 의하면 미국은 2019년 5월에 300백만 배럴이 넘는 일일 최대 수출량을 기록하면서 주요 원유 수출국이 되었으며, 이 물량의 반 이상이 아시아로 수출되었습니다.

작년의 최대 수출지였던 중국이 무역 전쟁이 시작되면서 미국산 수입을 대폭 줄였지만 다른 아시아 국가들이 그 공백을 메웠습니다. 전반적으로 보면 아시아는 2018년보다 더 많은 미국산 원유를 수입하고 있습니다.

금년에 일일 수출량이 250만 배럴을 초과하면서 미국은 전세계 최대 원유 수출국 중 하나가 되었습니다.

본 연구는 아시아 4대 수출지역(한국, 인도, 일본, 태국)에서 미국산 원유가 차지하는 시장 점유율을 알아보고, 아시아의 수입 증가에 대한 구조적인 이유와 이러한 수입 증가가 저유황 경질유의 가격 연동 체계에 어떠한 영향을 주는지 알아봅니다. 또한 아시아 시간대 중의 WTI 파생상품 시장을 중점적으로 살펴보고 미국으로 돌아와 휴스턴 수출 허브에 대해 자세히 알아봅니다.

한국에는 아시아에서 가장 규모가 크고 복합적인 정유 회사들이 있습니다. 중동산 공급 물량을 다변화하기 위한 정책과 자유 무역 협정 덕분에 한국 시장에서는 다양한 종류의 원유가 활발하게 거래되고 있습니다. 한국의 원유 시장은 가격 역학과 변화하는 스위트-사워 원유 스프레드에 반응하면서 매년 진화하였습니다. 이러한 측면에서 한국이 미국산 원유가 제공하는 기회를 최대한 활용한 것은 놀라운 일이 아닙니다.

2019년 1월 - 8월의 기간에 이전의 문서1에 설명한 바와 같이, 한국으로서 미국이 세번째로 큰 원유 공급처였습니다.

인도는 지리적으로 중동과 가깝기 때문에 중동에서 많이 공급되는 중질 사워원유를 정제하는 데 자연적인 이점이 있습니다. 뿐만 아니라, 사유 정유회사들은 중유와 나프텐산 함유량이 많은 사워원유를 정제할 수 있는 능력이 있어 라틴 아메리카로부터 상당한 물량을 수입하고 있습니다. 과거부터 경질 저유황 원유의 대부분이 나이제리아에서 공급됩니다.

인도의 경제 성장과 함께 원유의 수요도 늘어나고 있으며, 인도의 공급 시장에서 미국산 원유가 계속 한 자리를 차지하고 있습니다. 미국산 경질 저유황 원유(WTI)는 Agbami, Akpo, Bonny Light 등과 같은 일부 나이제리아 산 경질 저유황 원유와 직접적인 경쟁을 하고 있습니다.

현재의 미중 무역 전쟁과는 별개로, 인도 경제가 계속 성장하면 더 많은 원유가 필요할 것이며 미국 원유는 인도 정유업체들에게 적합하다고 생각됩니다.

일본은 중동산 원유에 크게 의존하는데 원유 수입의 85%가 중동지역에서 공급됩니다. 중동산 원유의 의존도를 낮추려는 최근의 정책과 일본 정유 업체들의 합리화 에도 불구하고 크게 달라진 것이 없습니다. 오직 러시아만이 지리적으로 가까운 ESPO의 선적항 및 사할린 섬에서 생산되는 등급(사할린 석유 혼합물인 Sokol) 때문에 5대 공급처 중에 들었습니다.

현재 ESPO와 사할린 섬 등급에 대한 독립적인 중국 정유업체들의 수요가 강력하기 때문에 일본은 다른 경질유 공급처를 찾아보아야 할 것입니다. 등급이 더 낮은 서아프리카 원유는 일반적으로 적절한 옵션이 아니었습니다(후쿠시마 사태 후 첫 몇년 동안 발전용으로 직접 사용한 경우를 제외하면)

이러한 이유 때문에 미국산 원유의 수입이 크게 증가하였습니다.

비록 일본 원유 시장에서 미국산 원유가 차지하는 비율이 여전히 작지만 2019년 1월-8월 중에 수입된 WTI와 Eagle Ford 등급 원유의 수입량이 북해 벤치마크 대비 견적된 다른 모든 등급의 원유 수입보다 많다는 사실은 주목할 만합니다. 이 기간 중에 WTI는 일본이 수입한 가장 중요한 저유황 경질유였습니다.

태국은 아시아 정유업체들에게 미국산 원유의 중요도가 점점 더 높이지는 다른 예입니다. 태국 원유의 65%가 중동 3개국(아랍에미리트 연합국, 사우디아라비아, 카타르)에서 수입되어 원유 공급이 비교적 안정된 상태입니다. 국내산 및 말레이시아, 인도네시아, 브루나이 및 베트남 산 저유황 원유가 태국 정유업체 및 콘덴세이트 스플리터(condensate splitter)들의 주요 공급처입니다.

동남아산 원유의 산유량이 줄면서 태국이 구조적으로 대체 원유 공급처를 찾아야 하는 상황에서 미국이 주요 공급처로 부상하였습니다. WTI가 UAE Murban(API=40, 유황=0.7%) 및 말레이시아 Kimanis(API=39, 유황=0.06%)와 경쟁하고 있습니다. 이들 두 등급은 이전부터 태국에서 인기있는 원유입니다.

2019년 첫 8개월 동안 미국산 원유의 수입은 인근의 말레이시아 산 원유의 수입량을 초과하였습니다. 일반적으로 아시아산 경질 저유황 원유는 북해산 원유와 경쟁하기보다는 WTI와 경쟁하고 있습니다. 따라서 시간이 경과하면 현지 업체들이 경질 저유황 원유의 가격을 위한 벤치마크를 다시 검토하게 될 것입니다.

미국산 원유가 아시아 일부 국가들에게 경질 저유황 등급 원유의 주요 공급처가 되면서 WTI 가격의 중요도가 높아지고 있습니다. 경질 저유황 원유에 대한 아시아 지역 벤치마크인 인네네시아산 Minas와 말레이시아산 Tapis는 생산량 감소와 파생상품 시장의 유동성 부족으로 인해 지난 10년 동안 그 중요성이 상실되었습니다.

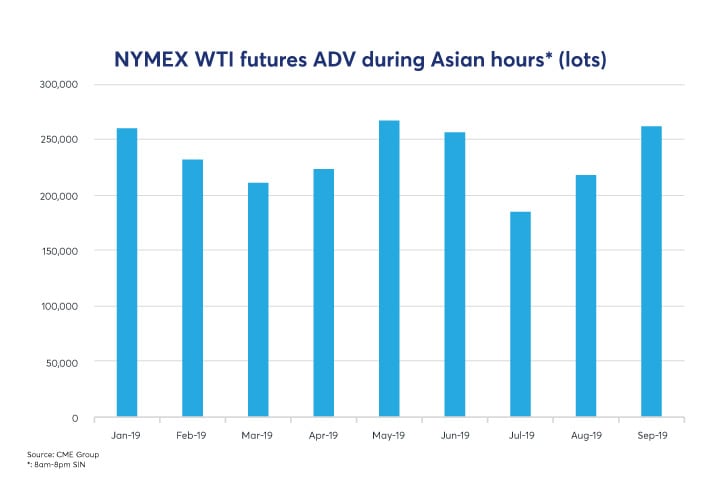

이와는 대조적으로 아시아 태평양 지역에서 저유황 경질유의 가격결정에 WTI를 사용하는 것이 강력하게 대두되고 있으며 그 배경에는 미국 국내의 강력한 생산량 증가와 WTI 선물 시장이라는 두 가지의 강력한 근본적 이유가 존재합니다. 금년 첫 3분기 동안 아시아 시간대 중 NYMEX 경질 저유황 원유(WTI) 선물 거래량은 일일 평균 235백만 배럴 수준까지 도달하였습니다.

아시아에는 이른 아침부터 화면에 WTI 선물 거래가 점점 더 활발하게 나타났습니다. 보통 하루 종일(아시아 시간) 거래가 이루어지며 싱가포르 시간 오후 4시부터는 시간당 거래량이 3천만 배럴에 도달합니다. 전반적인 상황을 살펴보면, 싱가포르 오후 한 시간 동안에 이 지역의 모든 원유 수입량을 헤지할 수 있을 정도의 풍부한 유동성이 화면에 표시됩니다.

NYMEX WTI 선물TAS(결제가격거래))와 WTI 싱가포르 마커 등과 같은 다른 상품도 이용할 수 있어 아시아에서 WTI에 대한 화물 가격결정에서 발생하는 효율적인 가격 노출을 관리할 수 있습니다.2.

시장이 Tapis와 Minas의 가격연동체계를 포기했을 때 그 당시 저유황경질유의 주요 공급처였던 서아프리카 화물에 대한 북해 가격연동체계를 채택하였습니다. 아시아 지역으로 유입되는 미국산 원유는 이제 성장 중인 공급처이며, 아시아 시간대의 WTI 선물의 풍부한 유동성으로 인해 이 지역의 거래자들에게 새로운 기회가 제공되고 있습니다.

이와 동시에, 미국 걸프 연안 터미널의 WTI 가격결정 및 품질과 관한 투명성이 휴스턴 지역의 실물 인수도 선물 계약이 출시되면서 대폭 개선되었습니다.

NYMEX WTI 휴스턴 선물(HCL) 계약은 2018년 11월에 출시되었습니다. 이 계약은 4곳의 Enterprise 터미널에서 실물 인도가 되며, 최대 0.20%의 엄격한 유황 함유 규격 및 낮은 금속 함유가 특징입니다3.

미국 국내 송유관에 대한 규격보다 더 엄격한 규격을 채택함으로써, CME 그룹은 미국 수출 등급과 관련하여 해외 거래자들의 신뢰를 구축하는 데 긍정적인 기여를 하여 왔습니다. 미국 정유업체들이 송유관 원유 스트림을 적극적으로 구매하는 반면에 해외의 화물 거래자들은 원유 순도에 대해 더 잘 압니다. 따라서 CME 그룹의 규격은 미국 정유업체와 해외 시장 간의 차이를 구별하는 데 도움이 됩니다.

또한, CME Auction은 FOB 기준으로 WTI 스트림의 화물을 구매할 수 있는 온라인 플랫폼을 제공합니다. 이는 투명성 제고를 위한 또 다른 장족의 발전이라고 할 수 있습니다. 금년에 CME Auction이 도입되면서, 별도로 이루어진 경매 중에 3종류의 WTI 휴스턴 원유 화물이 판매되었습니다. 현재까지 평균적으로 15개의 회사들이 이 경매에 참여하였습니다. 아주 최근에는 Enterprise사가 휴스턴의 ECHO 터미널에서 인도된 WTI의 품질에 관한 데이터를 출간하기 시작하였습니다.4. ECHO는 NYMEX WTI 휴스턴 선물의 인수도 지점 4군데 중 한 곳으로서 휴스턴 지역의 주요 시설입니다.

현재 세계 최대 산유국인 미국이 아시아의 주요원유 공급처가 됨에 따라 세계 최대의 소비자인 CME 그룹은 에너지 시장을 반영하는 보완적 상품을 창출하기 위해 고객과 끊임없이 협력하고 있으며, 유동성이 풍부한 거래 에코시스템에 대한 접근을 용이하게 합니다.

- 미국이 한국의 주요 공급처가 되다: https://www.cmegroup.com/education/articles-and-reports/us-becomes-south-koreas-key-oil-supplier.html

- https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude_contractSpecs_futures.html

- https://www.cmegroup.com/trading/energy/crude-oil/wti-houston-crude-oil_contract_specifications.html

- https://www.enterpriseproducts.com/customers/wti-crude-quality-echo