- 3 Aug 2015

- By Blu Putnam and Erik Norland

- Topics: Weather

太平洋中部から東部にかけての海水温がこのまま上昇すれば、世界の広範な地域で作物の収穫が減り、様々な農産物市場に影響を与えるであろうことが合理的に予想できる。

エルニーニョは、太平洋赤道域の中部から東部の海域において、海面水温が平年に比べて高くなる地球規模の気象現象だ。暖かい海面付近では、通常よりも多くの海水が蒸発する。これが降水量の増加につながるが、その影響を受ける地域は風向によって決まる。さらに、エルニーニョは風向そのものを変化させる。太平洋赤道域では、通常よりも暖かい空気が上昇気流を引き起こし、南風に乗って北米へと向かうハリケーンを生じさせる。実際にアメリカ海洋大気庁(NOAA)は、風向の変化やハリケーンの進路を予測するために、エルニーニョ・南方振動(ENSO)を参考にしている。太平洋赤道域の海面温度上昇、風向の変化、そして海流への影響を伴うエルニーニョ現象は、時として深刻な異常気象を引き起こすことが容易に想像できるだろう。

では、エルニーニョは私たちにどのような影響を与えるのだろうか? 雨が降る地域、または降らない地域で気候変動が起こると、農産物への影響がまず思い浮かぶだろう。そして、農産物の価格が世界的に不安定になると推測できる。

各年のエルニーニョにはそれぞれ個性があり、影響も画一的ではない。典型的なタイプの場合、カナダの西部と中部、そして米国の西部と北部で気温が上昇し、冬にはこれらの地域で降雪量が減る。反対に、フロリダやメキシコ湾沿岸の地域では、冷涼・多雨の気候となりやすい。ブラジルとアルゼンチンには降雨をもたらすが、オーストラリアとインドネシアの近海では温度が下がり、干ばつが起こり得る。

エルニーニョ現象の収束から2~3年後には、ラニーニャと呼ばれる別の現象が発生する可能性がある。ラニーニャとは、太平洋赤道域の海面水温が平年よりも低くなる現象のことである。エルニーニョとラニーニャは正反対の現象であり、両者がもたらす影響もまた大きく異なる。

いくつかの先物市場は、この19回の異常気象をすべて経験している。トウモロコシ、小麦、そして大豆の先物取引は1959年以前から存在し、一連の気候変動時にも取引が行われていた。その他の市場は1959年以降に開設され、生牛は1964年、大豆油は1974年、大豆ミールは1980年、赤身豚は1986年、もみ米は1988年、乳製品は1998年にそれぞれ取引がスタートした。

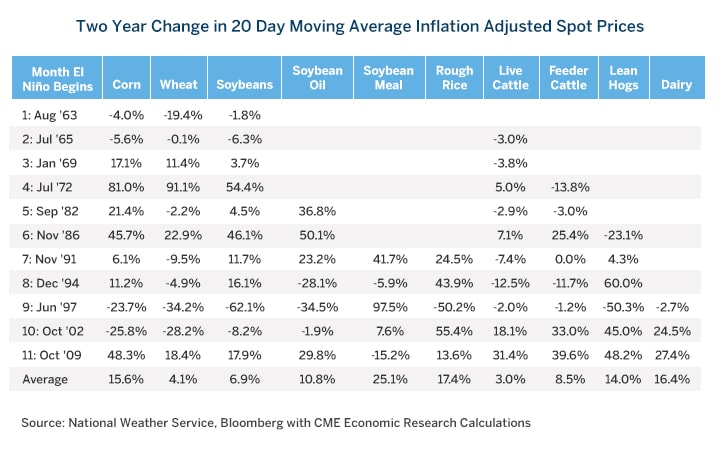

その時々のエルニーニョによって程度の差は大きいが、エルニーニョの発生時には例外なく、これらの商品の実質価格(インフレ調整後の価格)が上昇傾向となった。また、もみ米を除いて、ラニーニャの発生時には総じて(同様に程度の差は大きいが)、インフレ調整後の実質価格が下落傾向となった(図3)。以下のグラフは、温度指数が平均よりも1℃以上高くなった時点をエルニーニョの発生時、平均よりも1℃以上低くなった時点をラニーニャの発生時とし、その1年後におけるインフレ調整後のスポット価格を示している。短期的な価格変動の影響を和らげるために、スポット価格には20営業日の移動平均(約1ヶ月間の平均価格)を用いた。例えば、温度指数が1963年9月に平均より1℃以上高くなった場合、その月の平均価格を基準とし、1964年9月の平均価格がどれくらいの損益率となったかをグラフに反映している。

スポット価格のデータは、直近の先物限月(当限)の価格を参考とした。また、米労働統計局が発表する消費者物価指数(CPI)を元に、スポット価格のインフレ調整を行った。

その時々のエルニーニョ(またはラニーニャ)によって、異常気象の度合いやスポット価格の反応が大きく異なる点に注意していただきたい。1960年代に発生したエルニーニョは、スポット価格への影響が比較的小さかった(図4)。 当時、スポット価格がエルニーニョに対してあまり大きく反応しなかったのは、1970年代以降に比べて、食品市場のグローバル化がそれほど進んでいなかったことが一因と考えられる。

1972年7月に1℃以上の温度上昇を記録し、エルニーニョが発生。その後、スポット価格の急騰が続いた。1973年7月のトウモロコシ価格は、インフレ調整後の前年同月比で平均60%の上昇となった。小麦価格は62%上昇し、大豆価格は約2倍となる90%の上昇を記録した。(ともにCPIを用いたインフレ調整後の価格) また、生牛のインフレ調整後・スポット価格が25%上昇したことは、家畜飼料の高騰が一因であったと考えられる。

1972年7月から1973年7月にかけての農産物価格の急騰には、複数の要因が絡んでいる。第一に、1972年のエルニーニョは非常に強く、太平洋中部から東部にかけての海水温は通常時に比べて最大2.1℃も高くなっていた(図1)。 第二に、この年のエルニーニョは翌年の1973年7月までにラニーニャへと変わり、海水温が急激に落ち込んだことで、さらなる異常気象を招いた。加えて、深刻な不作となっていたソ連が米国市場で大量の穀物を購入し、相場を押し上げていた。そして最後に、1972年7月から1973年7月にかけて、金相場が1オンス当たり66ドルから120ドルへと急騰するとともに、商品市場全体が強気相場となっていたことも要因の一つだ。こうして状況を俯瞰すると、当時の農産物価格の上昇は、その後の第一次オイルショックへと繋がる原材料価格の上昇、つまりはインフレプロセスの一部に過ぎなかったと見ることもできる。

前回から10年後の1982年9月に、再び強いエルニーニョが発生。この時、商品のスポット価格は1972年ほどの劇的な反応を示さなかったが、総じて上昇傾向となった。1982年9月から1983年9月にかけて、インフレ調整後のスポット価格はトウモロコシが44.7%の上昇、小麦が10.6%の上昇、大豆が47.5%の上昇、大豆油が65.1%の上昇となった。一方、インフレ調整後の生牛価格は5.2%の下落となった。1982年-83年の農産物価格の上昇は、1972年-73年とは異なり、商品相場の高騰やインフレとは無縁であった。例えば、金相場は1982年9月から1983年9月にかけて、平均440ドルから412ドルへと下落した。また、1981年-82年の景気後退の影響で、インフレ率は年率4%程度に抑えられていた。

次の2つのエルニーニョは、1986年11月と1991年11月に発生したものだ。この2つのエルニーニョが発生した時(NOAAのエルニーニョ指数が季節調整済みの30年平均より1℃以上高くなった時点)から12ヶ月の期間では、インフレ調整後のスポット価格に強弱まちまちの反応が見られた。しかし、どちらのケースにおいても、エルニーニョの発生から2年目の期間では、インフレ調整後のスポット価格が大きく上昇した(図5)。1988年には、米国中西部の深刻な干ばつにより、トウモロコシ、小麦、大豆、および大豆油のインフレ調整後・スポット価格が急騰した。1986年11月から1988年11月にかけて、生牛のインフレ調整後・スポット価格も上昇したが、赤身豚の価格は下落となった。

同じように、1991年11月から1992年11月の期間においても、農産物のインフレ調整後・スポット価格はそれほど変動しなかったが、その後の12ヶ月間では大きく上昇した。

1986年、そして1991年のエルニーニョが示す教訓は、太平洋の中部から東部にかけての温度が平常時より1℃以上高くなっても、その影響が必ずしもすぐに表れる訳ではないということだ。いくつかのエルニーニョは、1年目ではなく、2年目になって初めて影響が出てくる。

1997年6月に発生したエルニーニョは、記録に残るかぎり、史上最も強力なものであった。しかし、その発生から12ヶ月の期間、そして24ヶ月の期間でも、農産物価格は上昇しなかった。反対に、大豆ミールを除く農産物のインフレ調整後・スポット価格は急落した。1997年6月(エルニーニョの発生と同月)に始まったアジア通貨危機の影響を受け、商品相場全体が落ち込んでいたことや、翌1998年8月に起きたロシアの債務不履行(デフォルト)、そしてロングターム・キャピタル・マネジメント(LTCM)の破綻などがその要因として挙げられる。商品相場の一例として、WTI原油は1997年6月に1バレル=19.30ドルで取引されていたが、翌1998年6月には13.36ドルへと急落した。また、金相場は同じ時期に339ドルから295ドルへと下落している。さらに、この時期には多くの新興国通貨が米ドルに対して急落した。全体として見れば、1997年のエルニーニョは、米ドル換算での農産物価格を押し上げることはなかったが、他の多くの通貨に対しては実際に農産物価格を押し上げていたことになる。

私たちの基準で2002年10月に発生したと計測されるエルニーニョは、トウモロコシと小麦を除き、大部分の農産物価格を米ドル換算で上昇させた。しかし、その影響は短期的なものにとどまり、2003年10月から2004年10月の期間にはほとんど影響を及ぼしていない。ただ、例外として家畜と飼料の価格は上昇し、もみ米の価格は急伸した。

2009年10月にエルニーニョが発生し、その12ヶ月後から24ヶ月後には農産物価格が急騰した。しかし、2009年10月から2010年10月、さらに2011年10月までの期間は、米FRBによる量的緩和政策(2009年3月に開始)が継続しており、商品市場全体が強気相場となっていた。これに加えて、金融危機後の経済が回復基調にあり、デフレ後の再インフレ(リフレーション)も起きていた。この時期には、南欧州の一部の国を除いて、世界経済の大部分が回復に向かっていた。

全般的に言えるのは、エルニーニョによって農産物のインフレ調整後・スポット価格が押し上げられるケースは、そうでないケースよりも多いということだ。NOAAのエルニーニョ指数(太平洋赤道域の中部から東部にかけての海面水温)が季節調整済みの平均より1℃以上高くなった時点から、最初の12ヶ月の間に価格が上昇しなかったとしても、次の12ヶ月間で価格が上昇するケースもある。この現象は、貿易障壁が緩和し、農産物市場がグローバル化され始めた1960年代以降において、特に顕著となっている。

もし、農産物市場が完璧に効率的で、エルニーニョやラニーニャの潜在的な影響が先物価格に織り込まれているなら、先物のロング・ポジションの平均損益はエルニーニョとラニーニャの発生時において等しくなるはずだ。例えば、エルニーニョの発生時には、太平洋中部から東部の海水温が上昇するのに合わせて、市場が将来的なスポット価格の上昇を予想し、期先に行くほど先物価格が上昇する「順ザヤ」を形成するはずだ。

2015年5月には、NOAAのエルニーニョ指数が季節調整済みの30年平均を0.9℃上回り、6月には基準値の「1.0℃以上」を超えたと見られる。おそらく偶然ではあるが、平年に比べて降水量が多く、作付けが遅れていることに市場が反応し、6月末にはトウモロコシ、大豆、そして小麦の価格が上昇した。

太平洋中部から東部にかけての海水温がこのまま上昇すれば、世界の広範な地域で作物の収穫が減り、様々な農産物市場に影響を与えるであろうことが合理的に予想できる。そして、エルニーニョが市場に影響を与えるならば、その影響は今後12ヶ月から24ヶ月の長期間に渡って続く可能性がある。

過去の教訓が生きるなら、このエルニーニョが今後数ヶ月間で強まった場合には、農産物の価格が下落する可能性より、上昇する可能性の方が高いということが言える。しかし、過去のエルニーニョの経緯を見ると、価格が必ず上昇するという保証はない。現在の新興国市場における危機は、1997年のエルニーニョの時と似通っている。他国通貨の下落によって米ドルが上昇すれば、農産物価格を下落させる大きなリスク要因となり得る。

現時点では、農産物市場の先物曲線は明らかな順ザヤにはなっていない。このことは、市場参加者が現時点でエルニーニョの影響を予期していないことを暗に示す。そして、もしエルニーニョが今後の収穫高に大きく影響した場合は、先物のロングポジションがスポット価格の変化と同程度の収益を生み出し得ることを示唆している。

本資料に掲載の情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。本資料に記載されて いる見解は、筆者個人のものです。必ずしも CME グループならびにその関連機関の見解ではありません。本資料およびその情報を投資助言も しくは実際に市場で経験した結果として受け取らないようにしてください。

先物取引やスワップ取引は、あらゆる投資家に適しているわけではありません。損失のリスクがあります。先物やスワップはレバレッジ投資であり、取引に求められる資金は総代金のごく一部にすぎません。そのため、先物やスワップの建玉に差し入れた当初証拠金を超える損失を被る可能性があります。したがって、生活に支障をきたすことのない、損失を許容できる資金で運用すべきです。また、一度の取引に全額を投じるようなことは避けてください。すべての取引が利益になるとは期待できません。

本資料に掲載された情報およびすべての資料を、金融商品の売買を提案・勧誘するためのもの、金融に関する助言をするためのもの、取引プラットフォームを構築するためのもの、預託を容易に受けるためのもの、またはあらゆる裁判管轄であらゆる種類の金融商品・金融サービスを提供するためのものと受け取らないようにしてください。本資料に掲載されている情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。掲載された情報は、特定個人の目的、資産状況または要求を考慮したものではありません。本資料に従って行動する、またはそれに全幅の信頼を置く前に、専門家の適切な助言を受けるようにしてください。

本資料に掲載された情報は「当時」のものです。明示のあるなしにかかわらず、いかなる保証もありません。CME Groupは、いかなる誤謬または脱漏があったとしても、一切の責任を負わないものとします。本資料には、CME Groupもしくはその役員、従業員、代理人が考案、認証、検証したものではない情報、または情報へのリンクが含まれている場合があります。CME Groupでは、そのような情報について一切の責任を負わず、またその正確性や完全性について保証するものではありません。CME Groupは、その情報またはリンク先の提供しているものが第三者の権利を侵害していないと保証しているわけではありません。本資料に外部サイトへのリンクが掲載されていた場合、CME Groupは、いかなる第三者も、あるいはそれらが提供するサービスおよび商品を推薦、推奨、承認、保証、紹介しているわけではありません。

CME Groupと「芝商所」は、CME Group, Inc.の商標です。地球儀ロゴ、E-mini、E-micro、Globex、CME、およびChicago Mercantile Exchangeは、Chicago Mercantile Exchange Inc.(CME)の商標です。CBOTおよびChicago Board of Tradeは、Board of Trade of the City of Chicago, Inc.(CBOT)の商標です。ClearportおよびNYMEXは、New York Mercantile Exchange, Inc.(NYMEX)の商標です。本資料は、その所有者から書面による承諾を得ない限り、改変、複製、検索システムへの保存、配信、複写、配布等による使用が禁止されています。

Dow Jonesは、Dow Jones Company, Inc.の商標です。その他すべての商標が、各所有者の資産となります。

本資料にある規則・要綱等に関するすべての記述は、CME、CBOTおよびNYMEXの公式規則に準拠するものであり、それらの規則が優先されます。 取引要綱に関する事項はすべて、現行規則を参照するようにしてください。

CME、CBOTおよびNYMEXは、シンガポールでは認定市場運営者として、また香港特別行政区(SAR)では自動取引サービスプロバイダーとして、それぞれ登録されています。ここに掲載した情報は、日本の金融商品取引法(法令番号:昭和二十三年法律二十五号およびその改正)に規定された外国金融商品市場に、もしくは外国金融商品市場での取引に向けられた清算サービスに、直接アクセスするためのものではないという認識で提供しています。CME Europe Limitedは、香港、シンガポール、日本を含むアジアのあらゆる裁判管轄で、あらゆる種類の金融サービスを提供するための登録または認可を受けていませんし、また提供してもいません。CME Groupには、中華人民共和国もしくは台湾で、あらゆる種類の金融サービスを提供するための登録または認可を受けている関連機関はありませんし、また提供してもいません。本資料は、韓国では金融投資サービスおよび資本市場法第9条5項並びに関連規則で、またオーストラリアでは2001年会社法(連邦法)並びに関連規則で、それぞれ定義されている「プロ投資家」だけに配布されるものであり、したがってその頒布には制限があります。

Copyright © 2025 CME Group and 芝商所. All rights reserved.

著者について

Bluford “Blu” Putnam(ブルフォード“ブル”パットナム)CMEグループ・マネージング・ディレクター兼チーフ・エコノミスト。中銀の政策分析・投資調査・ポートフォリオ管理を中心に金融業界で35年を超える経験を持つ。2011年5月より現職。世界経済情勢に関する情報発信で中心的な役割を担う。

Bluford Putnam(マネージング・ディレクター兼チーフエコノミスト)のレポート をさらに見る。