- 6 Aug 2016

- By Erik Norland

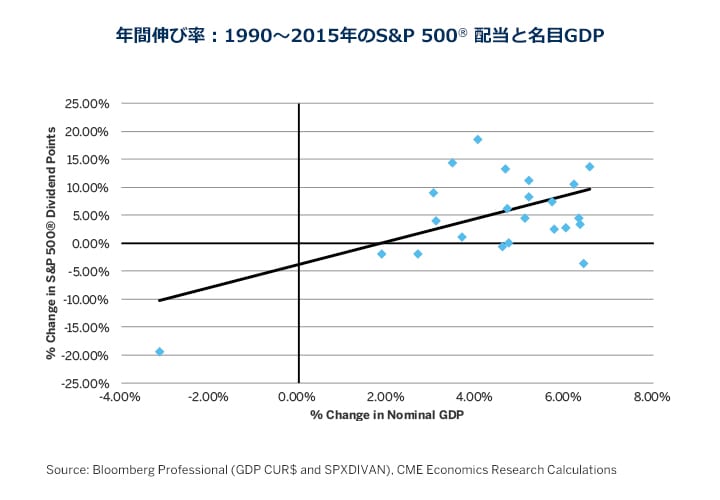

低インフレ率で世界の成長が相対的に減速するなか、企業利益全体の伸びが多数の課題に直面し続けていることから、配当は一段と脚光を浴びるようになっている。そして、10年物米国債利回りが2%を割り込んでいるため、確かにS&P 500® 構成企業から得られる配当に対する関心が増している。さらに、経済が予想外の悪化すれば、配当は、名目GDP成長率の変動に対する穏やかながら潜在的なヘッジの役割を果たす可能性がある。

配当の主な原動力は、企業利益の伸びと配当性向である。経済的な観点から見ると、投資家が経済全体に対して予想する配当額は、以下のような式で定義できる。

配当総額 = (名目GDP) x (企業利益の対GDP比) x (平均配当性向)

つまり、配当総額は、名目GDP、企業利益の対名目GDP比 、平均配当性向によって算術的に算定される。

さらに、配当は、株式市場を評価する極めて優れた手段の一つである配当割引モデルの主要構成要素であり、このモデルは、株価のバリュエーションが将来の配当の割引価値に相当する(あるいは相当するはず)と想定している。

配当と配当指数先物に関して、念頭に置いておくべき5つの経済要因は以下の通りである。

場の織り込み具合に注目していく。2020年12月限の S&P 500® 配当指数先物価格は、49.85指数ポイントで、それに対して2016年12月限45.6指数ポイントを示している。これは、ここ10年間の最後の4年間が年率2.2%と小幅な伸びになることを示唆している。名目GDPの伸びは、それよりも少し上回るペース、おそらく年率約3.5%か4%で拡大する可能性があり、、実質成長率が1.5%~2.0%でインフレ率は同じ水準と想定している。次に、これは、配当を支払う源泉となる企業収益が、名目GDPよりも散漫な伸びを示す公算が大きいことを示唆している。

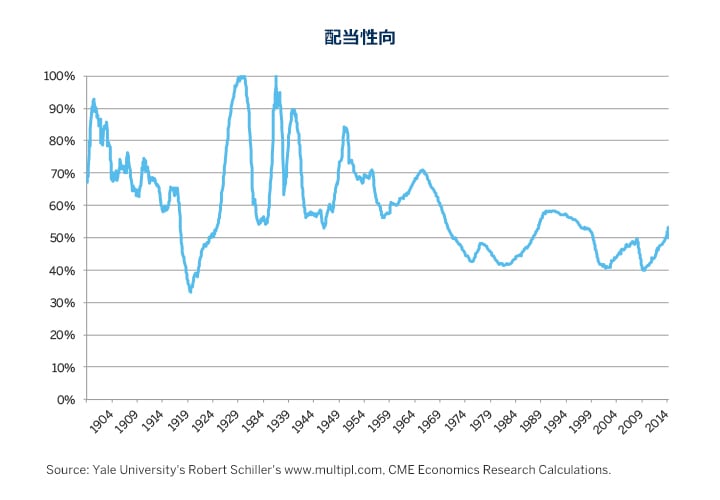

また、配当性向は、租税政策の変更に応じて変化する可能性がある。2003年、当時のジョージ・W・ブッシュ大統領が配当支払の減税法案に署名して、米国議会が同法を成立させた。この結果、配当性向は著しい上昇を遂げた。

ついに、長期的に配当支払にも構造変化が生じる。1900年から1950年代終盤にかけて、配当は、企業の健全性を示唆する主要な役割を果たし、配当支払は、平均して利益の約3分の2に達し、残りのわずか3分の1が留保されていた。配当をバリュエーションと企業の健全性をを測る主要な尺度として市場が依存してきたのは、1930年代の厳格な銀行・会計規則の誕生前の利益の報告基準への不信感が要因にあったかもしれない。1950年代から1960年代にかけて、財務分析がより洗練されてきたことから、投資家は財務諸表への注目を強めたことで、配当は、企業の健全性のバロメータとしてあまり重要視されなくなった。それ以来、配当性向は平均40~50%程度に低下したが、セクターや企業ごとにかなリ多様である。

企業利益が対GDP比で10%を超えることは、まれである。同対GDP比は、2006年に一時期この水準に達したが、2011~2014年にかけて10%近辺で推移していた。その後、労働市場が逼迫して、賃金が上昇に転じた一方で生産性の伸びが鈍化し続けたことから、約8.5%で推移している。これらの要因はすべて、企業利益に対する下げ圧力となっている。配当にまわす企業利益の減少の影響は、その他2要因によって相殺されている。

- 前年比約3.5%で成長している名目GDPの成長持続

- 利益の50%を超えている配当性向の上昇

企業利益の対GDP比がピークに達して低下に転じると、株価が続伸することは注目に値することである。1990年代において、1997年に企業利益の対GDP比がピークに達したとはいえ、 2000年まで株価は上昇を継続した。その後の10年間では、2006年に企業利益の対GDP比がピークを打ったが、株価は2007年終盤まで高水準に達しなかった。同様に、今回は企業利益の対GDP比が2011~14年に頂点に達してその後低下し始めたが、S&P 500® 指数は上昇を継続しており、過去最高値を更新した(図3)そのため、企業利益のピークは、株価のピークが差し迫っていることを必ずしも示唆しているわけではない。とはいえ、ピーク後の利益は、株価のボラティリティー上昇期と相関関係にある場合が多い(図4)。

ボラティリティがテーマではあるものの、以下について検討してみる。1990~2015年までの25年間において、S&P 500® の配当の年間変動率は7.65%と、 S&P 500® のそれ自体の17.4%を下回っている。同様に、 S&P 500® 配当指数先物の上場開始以来、 2020年12月限のボラティリティ実績値は、年率6.5%となり、 E-Mini S&P 500®指数先物の15.8%を下回っている。

配当指数先物は、株価指数自体に投資するよりも、将来の企業のキャッシュフローにアクセスする変動の小さい手段となっている。労働市場の逼迫が続く見込みで単位当たり労働コストが上昇し、労働生産性の伸びが鈍化している中、企業利益の減少期に入っている可能性があるため、これは、特に興味深い。企業利益の伸びが低下に転じた場合、そして株式市場が過去と同様の方法で反応した場合、今後数年間において、構造的に株価のボラティリティの水準が高まりかねない。

- 配当の主な原動力は、企業利益の伸びと配当性向である。

- 企業利益の対GDP比は多様であり、配当志向は、景気循環と租税政策の影響を受ける可能性がある。

- 企業利益は、低インフレと世界の成長低迷により厳しい状況にあり、そうした環境が株価のボラティリティの高まりにつながる可能性があるとはいえ、配当は、株価指数よりもかなり変動が小さく、年間変動率の半分をわずかに割り込んでいる。

本資料に掲載の情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。本資料に記載されて いる見解は、筆者個人のものです。必ずしも CME グループならびにその関連機関の見解ではありません。本資料およびその情報を投資助言も しくは実際に市場で経験した結果として受け取らないようにしてください。

先物取引やスワップ取引は、あらゆる投資家に適しているわけではありません。損失のリスクがあります。先物やスワップはレバレッジ投資であり、取引に求められる資金は総代金のごく一部にすぎません。そのため、先物やスワップの建玉に差し入れた当初証拠金を超える損失を被る可能性があります。したがって、生活に支障をきたすことのない、損失を許容できる資金で運用すべきです。また、一度の取引に全額を投じるようなことは避けてください。すべての取引が利益になるとは期待できません。

本資料に掲載された情報およびすべての資料を、金融商品の売買を提案・勧誘するためのもの、金融に関する助言をするためのもの、取引プラットフォームを構築するためのもの、預託を容易に受けるためのもの、またはあらゆる裁判管轄であらゆる種類の金融商品・金融サービスを提供するためのものと受け取らないようにしてください。本資料に掲載されている情報は、あくまで情報提供を目的としたものです。助言を意図したものではなく、また助言と解釈しないでください。掲載された情報は、特定個人の目的、資産状況または要求を考慮したものではありません。本資料に従って行動する、またはそれに全幅の信頼を置く前に、専門家の適切な助言を受けるようにしてください。

本資料に掲載された情報は「当時」のものです。明示のあるなしにかかわらず、いかなる保証もありません。CME Groupは、いかなる誤謬または脱漏があったとしても、一切の責任を負わないものとします。本資料には、CME Groupもしくはその役員、従業員、代理人が考案、認証、検証したものではない情報、または情報へのリンクが含まれている場合があります。CME Groupでは、そのような情報について一切の責任を負わず、またその正確性や完全性について保証するものではありません。CME Groupは、その情報またはリンク先の提供しているものが第三者の権利を侵害していないと保証しているわけではありません。本資料に外部サイトへのリンクが掲載されていた場合、CME Groupは、いかなる第三者も、あるいはそれらが提供するサービスおよび商品を推薦、推奨、承認、保証、紹介しているわけではありません。

CME Groupと「芝商所」は、CME Group, Inc.の商標です。地球儀ロゴ、E-mini、E-micro、Globex、CME、およびChicago Mercantile Exchangeは、Chicago Mercantile Exchange Inc.(CME)の商標です。CBOTおよびChicago Board of Tradeは、Board of Trade of the City of Chicago, Inc.(CBOT)の商標です。ClearportおよびNYMEXは、New York Mercantile Exchange, Inc.(NYMEX)の商標です。本資料は、その所有者から書面による承諾を得ない限り、改変、複製、検索システムへの保存、配信、複写、配布等による使用が禁止されています。

Dow Jonesは、Dow Jones Company, Inc.の商標です。その他すべての商標が、各所有者の資産となります。

本資料にある規則・要綱等に関するすべての記述は、CME、CBOTおよびNYMEXの公式規則に準拠するものであり、それらの規則が優先されます。 取引要綱に関する事項はすべて、現行規則を参照するようにしてください。

CME、CBOTおよびNYMEXは、シンガポールでは認定市場運営者として、また香港特別行政区(SAR)では自動取引サービスプロバイダーとして、それぞれ登録されています。ここに掲載した情報は、日本の金融商品取引法(法令番号:昭和二十三年法律二十五号およびその改正)に規定された外国金融商品市場に、もしくは外国金融商品市場での取引に向けられた清算サービスに、直接アクセスするためのものではないという認識で提供しています。CME Europe Limitedは、香港、シンガポール、日本を含むアジアのあらゆる裁判管轄で、あらゆる種類の金融サービスを提供するための登録または認可を受けていませんし、また提供してもいません。CME Groupには、中華人民共和国もしくは台湾で、あらゆる種類の金融サービスを提供するための登録または認可を受けている関連機関はありませんし、また提供してもいません。本資料は、韓国では金融投資サービスおよび資本市場法第9条5項並びに関連規則で、またオーストラリアでは2001年会社法(連邦法)並びに関連規則で、それぞれ定義されている「プロ投資家」だけに配布されるものであり、したがってその頒布には制限があります。

Copyright © 2025 CME Group and 芝商所. All rights reserved.

著者について

Erik Norlandは、CMEグループのエグゼクティブディレクター兼シニアエコノミスト。世界の金融市場に関する経済分析の責任者であり、最新のトレンドと経済要因を評価することで、CMEグループのビジネス戦略、および当グループの市場で取引を行う顧客への影響を分析します。CMEグループのスポークスパーソンの一員でもあり、世界経済、金融、地政学の情勢に関する見解を発信する。

Erik Norland(CMEグループ エグゼクティブディレクター兼シニアエコノミスト)によるレポートを さらに見る