- 15 Sep 2020

- By Gregor Spilker

An den Finanzmärkten geht nichts über schöne runde Zahlen. Die wohl bekannteste schöne runde Zahl überhaupt ist der Preis von US$ 2.000 für eine Feinunze Gold. Anfang August haben COMEX-Gold-Futures (Tickersymbol: GC) diese Grenze zum allerersten Mal überschritten; der GC-Kontrakt mit Liefertermin August wurde mit US$ 2.001 abgerechnet. Der Dezember-2020-Kontrakt lag zeitweise sogar darüber – am 6. August betrug der Preis US$ 2.069. Nach diesem Hoch ist das Marktniveau wieder etwas gesunken, liegt jedoch weiterhin bei über US$ 1.900. Verständlicherweise hat die jüngste Preisentwicklung die Aufmerksamkeit vieler Händler erregt. Wir betrachten nun nacheinander die aktuellen Entwicklungen auf dem Goldmarkt.

Schwacher US-Dollar und stärkere Inflation in Sicht?

Wenn die Goldpreise hoch sind, ist der US-Dollar schwach – und umgekehrt. Durch die beispiellosen fiskal- und geldpolitischen Maßnahmen in der Coronakrise hat der US-Dollar jüngst an Popularität eingebüßt. Es besteht die Sorge, dass die Federal Reserve der Inflation mit einer lockeren Geldpolitik freien Lauf lassen könnte, wodurch der Status des US-Dollars als globale Leitwährung geschwächt würde. Im Vergleich zum US-Dollar wertet Gold auf – aber auch der Euro, der Japanische Yen und der Schweizer Franken haben seit Jahresbeginn im Vergleich zum US-Dollar an Wert zugelegt. In Anbetracht der zunehmend stärkeren Hauptkonkurrenten des US-Dollars würde man eine Gold-Aufwertung sogar dann erwarten, wenn man goldspezifische Faktoren außer Acht ließe.

Diese Faktoren werden auch in einem Niedrigzinsumfeld für auf US-Dollar lautende Vermögenswerte sichtbar. Anleihekäufe durch die Federal Reserve und andere Zentralbanken haben die nominalen Renditen effektiv begrenzt. Gepaart mit gestiegenen Inflationserwartungen ergeben sich so reale Renditen auf einem historisch niedrigen Niveau. Die negative Korrelation zwischen inflationsbereinigten Renditen und Goldpreisen hat sich in der Vergangenheit immer wieder bewiesen und gilt auch heute noch.

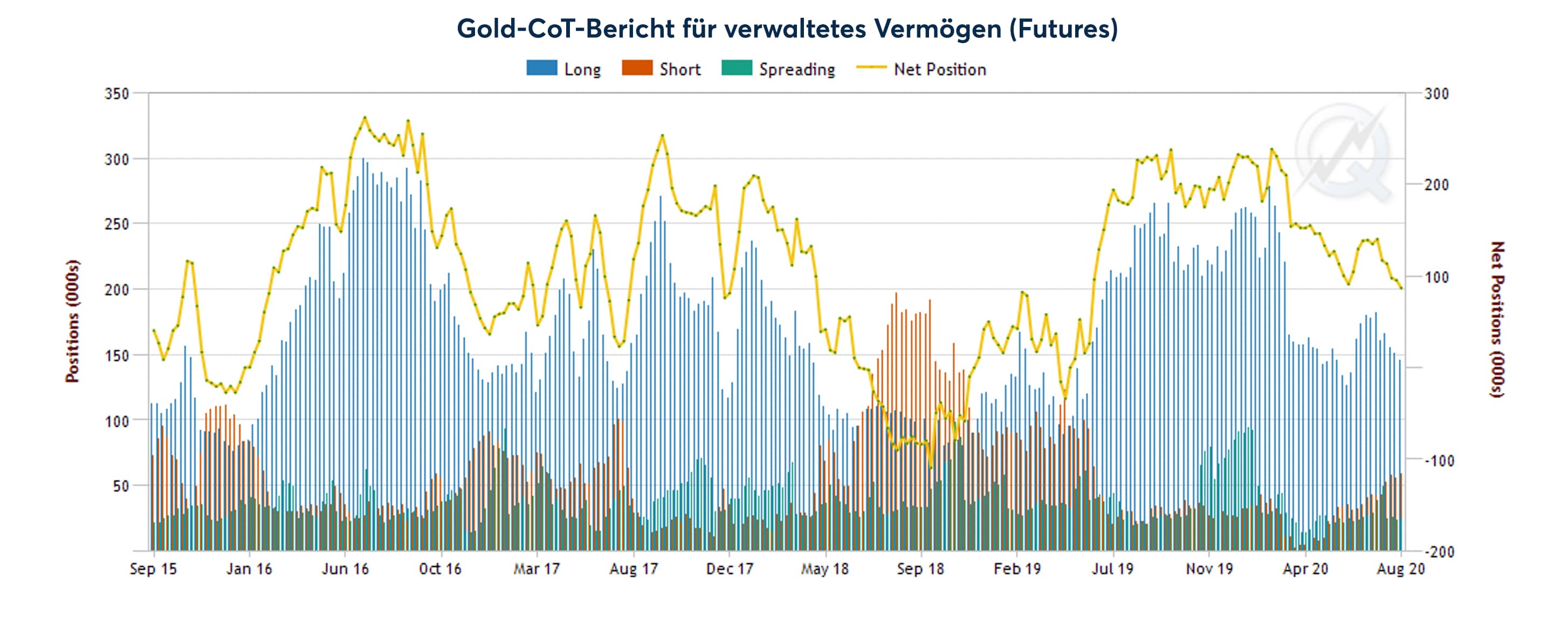

Die Netto-Position von Vermögensverwaltern – darunter Hedgefonds, Warenhandelsberater („CTAs“) etc. – lässt eine positive Tendenz erkennen. Netto-Longpositionen belaufen sich derzeit auf rund 100.000 Kontrakte – historisch gesehen ein hoher, jedoch absolut kein außergewöhnlicher Wert. Tatsächlich wurden zu Jahresbeginn noch mehr Netto-Longpositionen gehalten, als der Goldpreis bei US$ 1.600 lag. Zugleich steigen nun die offenen Positionen (Open Interest) in COMEX-GC-Futures. Das Jahr wurde mit einem Rekordniveau von 800.000 offenen Kontrakten eingeläutet; im Jahresverlauf fiel diese Zahl bis auf einen Tiefstand von unter 500.000 Anfang Juni. Ende August ist die Zahl wieder auf etwa 550.000 Kontrakte angestiegen – und liegt damit zwar unter dem Rekordhoch, steht jedoch im Einklang mit den Werten der letzten Jahre.

Gold ist ein weithin anerkannter Bewertungsmaßstab und daher als Gradmesser für die Preisniveaus anderer Rohstoff-Assets nützlich. Das Gold-Kupfer-Verhältnis etwa kann ein Indikator für die relative Stärke der Weltwirtschaft sein. Denn Kupfer findet, im Gegensatz zu Gold, hauptsächlich in der Industrie Verwendung und ist damit ein Indikator für die wirtschaftliche Aktivität. Seit Anfang 2018, also lange vor Beginn der Coronapandemie, ist das Gold-Kupfer-Verhältnis beständig angestiegen – zeitgleich mit dem Beginn des Handelskonflikts zwischen den USA und China. Das Gold-Kupfer-Verhältnis ist nun nicht mehr ganz auf Rekordniveau, bleibt allerdings erhöht, was zeigt, dass sich die Weltwirtschaft weiterhin auf dünnem Eis bewegt. In solch einem Umfeld ist es nicht verwunderlich, dass Gold aufgrund seines Status als „sicherer Hafen“ weiterhin nachgefragt wird.

Das Gold-Silber-Verhältnis spielt, in geringerem Umfang, eine ähnliche Rolle: Silber wird in industriellen Anwendungen eingesetzt, hauptsächlich in Photovoltaik-Anlagen. Das Gold-Silber-Verhältnis erreichte im März ein Allzeithoch von über 120 – insbesondere wegen des aggressiven Silberabverkaufs während der weltweiten coronabedingten Ausgangssperren und Schließungen. Seit dem zweiten Quartal jedoch liegt Silber auf der Überholspur, was das Gold-Silber-Verhältnis auf Werte um die 70 – also auf Werte unterhalb des Niveaus zu Jahresbeginn – zurückgedrängt hat. Im Gegensatz zu Gold ist Silber immer noch weit von seinen Rekordhochs entfernt.

Es gibt viele Gründe für das starke Kaufinteresse an Gold im Jahr 2020. Der Ausblick für die Weltwirtschaft ist sehr unsicher. Regierungen und Zentralbanken müssen eine noch nie da gewesene Krise bewältigen und greifen dazu auf drastische Maßnahmen zurück. In Zeiten wie diesen glänzt Gold besonders hell, da Anleger den Status als „sicheren Hafen“ weiterhin schätzen. Open Interest und Nettopositionen von Marktteilnehmern zeugen von einer guten Beteiligung am GC-Futures-Handel. Mit einer hohen Intraday-Liquidität bleiben GC-Futures der Hauptkontrakt für den weltweiten Goldhandel.

Über die CME Group

Willkommen bei der CME Group – Ihr globales Zentrum für Risikomanagement. Mit unseren vier Terminbörsen CME, CBOT, NYMEX und COMEX bieten wir eine umfassende Bandbreite an globalen Benchmark-Produkten über alle wesentlichen Anlageklassen hinweg und helfen Unternehmen auf der ganzen Welt, die zahlreichen Risiken, denen sie in der heutigen unsicheren Weltwirtschaft ausgesetzt sind, zu reduzieren.

Folgen Sie uns für globale Wirtschafts- und Finanznachrichten